全球通胀警报拉响!布油「一飞冲天」突破百元,美元指数「王者归来」重回100

- 美国芯片股获得了AI热潮的持续提振,那么大升后有没有估值风险或隐藏机会?

- 即使分析师认为若干芯片股仍然遭到低估,惟根据估值模型,绝大部分芯片股遭到高估;

- 然而这种高估不是没有支撑因素,其实美国AI相关的芯片股是当前最佳选择;

- 展望后市,投资者需要密切关注美联储政策动向、美国经济表现和芯片股日后业绩预期的变化。

- 想知道买什么股?想知道如何分析股票?想避开雷区?领取专属优惠码CNNEWS1,解锁InvestingPro超级股票分析工具,更有AI选股。

英为财情Investing.com – 上周有用户留言表示「港股长空」,那么本周我们就把目光从港股和A股转向相对而言全球最强大的金融市场——美国,本期主题是美国费城半导体指数(SOX)成分股估值情况。

自2022年11月30日OpenAI发布ChatGPT以来,AI成为了拉动美股的主要推动力,期间费城半导体指数累计上升约110%,英伟达公司(NASDAQ:NVDA)更是累计上升超740%。

芯片股飙升之后,有些投资者肯定会担心是否存在泡沫的问题,同时另一些投资者会去探寻是否还有遭到低估的股票,我们可以用InvestingPro分析师目标价和估值模型来研究这个问题。

芯片股涨势并不平衡

根据英为财情Investing.com提供的费城半导体指数成分股表现数据,芯片股的升势并不平衡。以年初至今的走势为例,英伟达大升了166%,台积电(TW:2330)(NYSE:TSM)、美光(NASDAQ:MU)升逾60%,博通、高通升约50%。

然而,英特尔(NASDAQ:INTC)下跌了约40%,安森美半导体也下跌了约14%。

不过,正是这种走势差异或许为我们提供了机会。

想知公司情况如何?InvestingPro稳健度一网打尽,全方位了解公司各维度情况。专属特惠码CNNEWS1等你领取,解锁港美股分析利器InvestingPro,发觉好股,避开雷股。

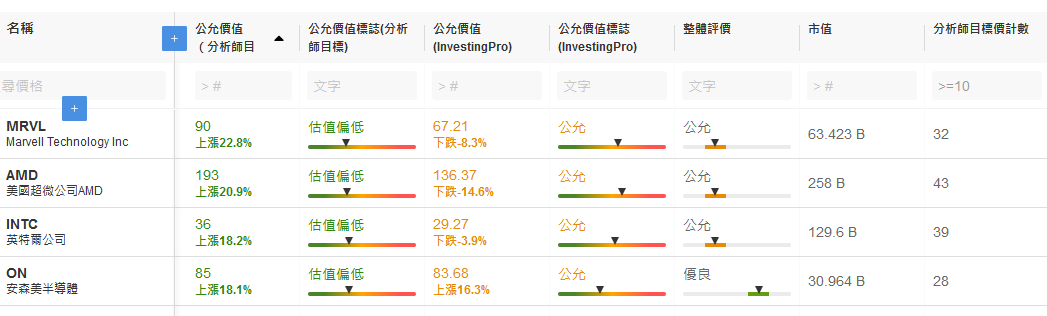

分析师最看升四只芯片股

根据InvestingPro统计的分析师目标价估值,分析师认为Marvell (NASDAQ:MRVL)、AMD (NASDAQ:AMD)、英特尔、安森美(NASDAQ:ON)仍有上升空间。其中就包括今年迄今大幅下跌的英特尔和安森美半导体。

其中Marvell和AMD的看升潜力超过20%,而英特尔和安森美半导体也达到了18%。

然而需予注意的是,在这四只股票中,InvestingPro模型仍然认为Marvell、AMD和英特尔这三只股票的股价已经没有进一步的上升潜力,甚至有轻微下跌风险,看跌幅度分别为8.3%、14.6%和3.9%。

唯一获得分析师和InvestingPro估值模型同时看升的安森美半导体,分别看升18.1%和16.3%。

但是,从分析师评级来看,他们对于安森美的不确定性也很高,买入评级数并不占据绝对优势。具体来看,有13位分析师给出了买入评级,持有评级数达到了12个,没有卖出评级。

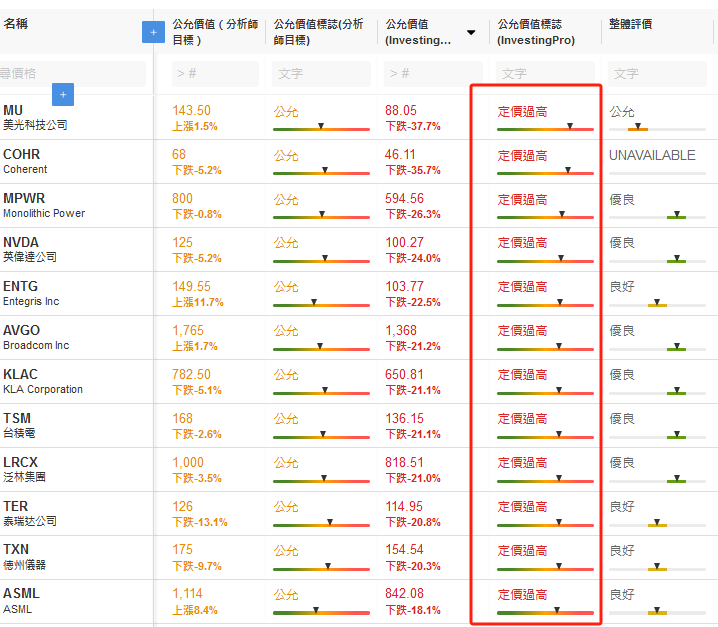

估值模型最看跌这些股票

根据InvestingPro估值模型,以下这些芯片股估值过高。其中美光科技高估37.7%,看跌幅度最高。其次英伟达高估24%,博通(NASDAQ:AVGO)、KLA (NASDAQ:KLAC)、台积电(TW:2330)(NYSE:TSM)、泛林集团(NASDAQ:LRCX)、德州仪器(NASDAQ:TXN)高估20%。

如何看待芯片股的估值?

从上述数据可以看到,即使是根据分析师目标价仍有上升潜力的股票,InvestingPro的看法也相对偏保守。而且同时得到分析师和估值模型看升的安森美半导体,也没有在评级上获得大多数分析师的买入评级。

这些迹象表明大部分芯片股确实达到了传统估值模型认为的高估水平,在这种情况下我们有必要高度警惕当前支撑芯片涨势的因素会否变动。

股票自身的业绩预期

上周,Lance Robert就在《狂飙的AI股终将停下脚步:树不会长到天上去!》一文中指出,目前支撑AI股估值的是对日后增长预期。

然而他还引用了一句德国谚语「树不会长到天上去」提示泡沫风险,其隐含意思是,如果AI股的业绩预期不再爆发式增长,那么当前这些暴涨股票的泡沫可能破灭。

不过,他也指出,现在我们仍然无法判断是否真的有泡沫,需要等待时间验证。

美国市场及芯片的相对优势

另一方面,投资者还需关注除了「美国」AI及芯片股,市场是否还有更好的选择,包括不同地区市场与不同行业这两个维度。

现在的情况是,从市场来看,考虑到欧洲的经济和政治因素,新兴市场在美国高利率之下承受的压力,以及地缘局势斗争,美国仍然是全球金融资金最偏爱的市场。

从行业或者板块来看,有着AI概念加持的AI及芯片股仍然是最优的选择。首先,AI相关行业本身最具有增长想象力,没有之一。其次,经济数据已经显示,美国经济有着降温趋势,在经济放缓的情况下,其他哪些行业仍然能像包括芯片的AI相关行业更能抵抗经济放缓的风险,尤其是如NVIDIA这样具有高利润率且营收处于大幅上升轨道的公司。

美联储政策的变化

当然,如果美联储开始降息,市场的选择空间可能扩大,包括除美国以外的其他市场以及AI和芯片股之外的行业,这时资金偏好可能会有所改变,不过能在多大程度上削弱AI芯片股的吸引力仍需要关注。

结语

通过InvestingPro我们确实看到,芯片股的估值处于高位,即使是分析师仍然看升的芯片股,也不是那么完美。但是市场是相对的,不仅要看股票自身,也需要横向对比其他市场和行业,这或许解释了为什么芯片股高估之下,仍然最受追捧。

然而,价值规律提醒我们,价格终究不会一直偏离价值,因此等到支撑芯片股高估的因素改变时,价格可能会回归价值,投资者或需要密切关注这些变化。

害怕股票买高了?InvestingPro助你快速了解股票估值,避免买在高位,领取专属优惠码CNNEWS1,享受机构级数据服务InvestingPro,避雷泡沫股。

编译:刘川

英为财情Investing.com:YouTube频道@investingcomhk ; X账号@InvestingCN