伊朗总统表示将停止对邻国的攻击

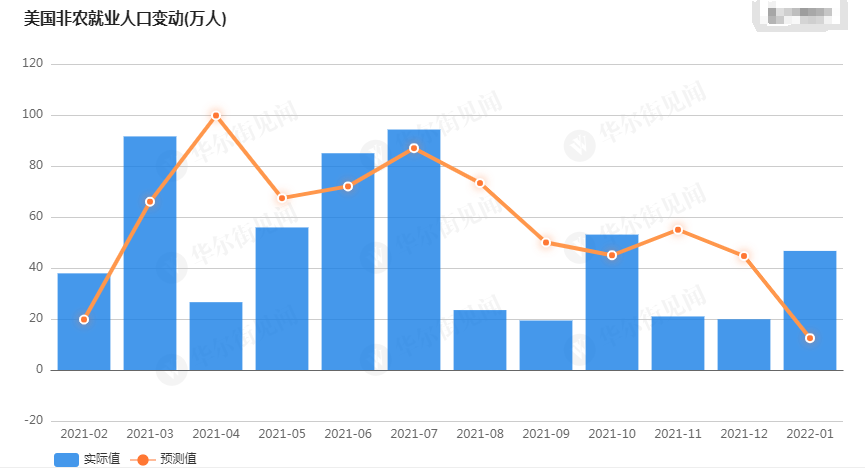

2月4日美国劳工部公布的就业数据大幅度好于预期。

首先是美国1月非农就业意外新增46.7万人,创去年10月以来的三个月新高,几乎是预期新增12.5万的四倍,华尔街此前最高预期为新增25万人,还有人预言会减少40万。

11月和12月新增就业数据上修。11月新增24.9万人被上修至64.7万,12月从19.9万一年新低,被上修至新增51万,这两个月上调的幅度高达70.9万。

劳动参与率指标在1月意外升至62.2%,比预期和前值的61.9%均高出0.3个百分点,并创2020年3月欧美爆发新冠疫情以来最高,表明越来越多的美国人正重返工作岗位。

由于疫情关系,数据的统计变化还是相当大。意味着后续数据仍有被调整下修的可能,但是疫情对美国就业的负面影响在下降还是比较明显。这强化市场对美联储加息预期。目前市场预期美联储2022年加息四次。

非农靓丽 加息预期强化,为什么黄金不跌?

对于黄金而言,美联储如果持续加息显然会构成压力的。不过大家也看到黄金并没有持续下跌。而是维持震荡走势。原因在于市场对于后续美联储加息的节奏,以及通胀的趋势仍不确定:

一方面加息的力度,市场其实分歧很大。变数很大。

一方面对于通胀的发展,市场也有很大分歧,有的认为通胀会逐步下行,但是考虑到去年美联储和市场对通胀判断并不靠谱,不少人认为通胀继续保持高位也仍可能。

我的看法是,通胀在7%水平上逐步向下可能比较大。因为疫情对经济和通胀的影响会在今年逐步减弱,同时考虑去年基数效应,两者叠加那么通胀下行概率大。

2022年加息的次数,美联储很可能也要根据落地的通胀数据来定。通胀下行,美联储会减少加息次数,反之可能加大加息次数。目前市场预期是4次左右,甚至4次+。

影响黄金的因素还是实际利率的变化

实际利率=名义利率-通胀

虽然通胀本身而言,4-5%的通胀也已经非常高了。但从黄金而言,通胀逐步从7%下行意味着支撑黄金价格强势的因素被削弱。

一方面美联储加息,名义利率上行;一方面通胀下行,那么实际利率就会上行。所以中期还是不看好黄金。

随着上述因素的明朗,黄金价格会发生变动,我比较倾向于下行。力度大小要看实际利率的变化程度。

不过,2022年四季度,可以观察上述因素是否会有变化。

2022年四季度,美国中期选举已经结束,美国通胀情况和美联储加息次数已经明确。疫情情况也会比较明朗。所以2023年的确定性会比2022年高很多。

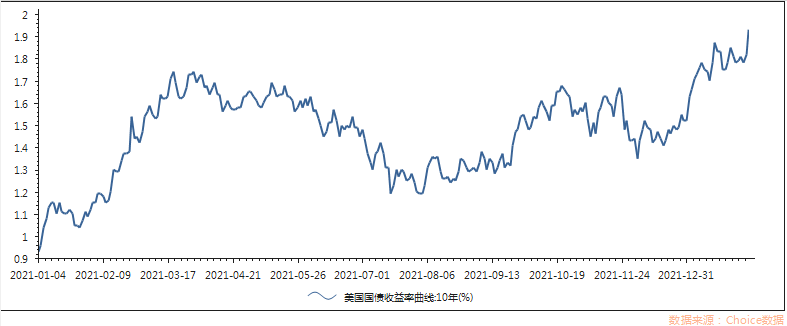

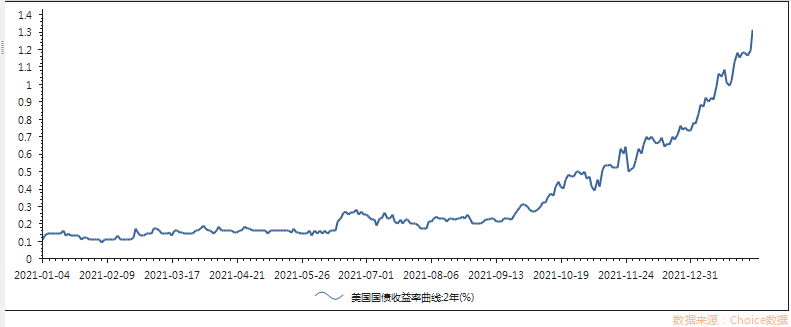

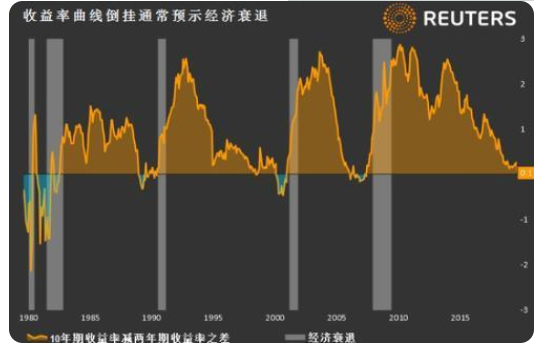

现在看十年期美债收益率1.93%,二年期美债收益率1.31,两者只相差62个基点,当短券收益率高于长券时就会发生这种情况,称为曲线倒挂(反转)。历史上,收益率曲线倒挂。这是经济步入衰退的警讯。

收益率曲线倒挂,一般预示着约22个月之后将出现经济衰退。从倒挂到进入衰退的时间有长有短。

如果美联储每次加息25个基点,那么加息3次就行形成倒挂。而且在加息过程中,2年期国债收益率上涨速度快于10年期国债收益率。所以美联储到底能加息几次需要观察。当然美联储也会通过卖长债,买短债的方式来对两者收益率施加影响,延缓两者收益率倒挂。

很可能在通胀压力不大的情况下,美联储会放缓加息步伐,比如从4次+减少为3次+,预期的变化会对黄金构成利好。

总体而言,个人不看好黄金中期的走势,向上的空间有限,向下的风险比较大,中期布局的话,目前不是好机会。可以看看四季度和年底的基本面情况再定。