4亿桶抛储「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收复100美元关口

我最近参加了一期《真实投资秀(TheRealInvestmentShow)》,并讨论了鲍勃·法雷尔(Bob Farrell)及其十条投资法则,随后收到了几封电子邮件,询问:“鲍勃·法雷尔是谁?这些法则是什么?”

我常常忘记自己年龄已经很大了,我年轻时的投资传奇人物已逐渐淡出人们的视线,湮没在历史的长河中。我曾写过几篇文章探讨这位投资传奇人物的投资法则。但上一次我深入探讨还是在2016年,之后发生了很多事情。

从减税和关税到贸易战,从美联储在疫情后降息并实施大规模量化宽松计划,再到为对抗通胀而加息。一个值得探讨的问题是,鲍勃的法则在今天是否仍然适用。这就是本次讨论的主题。

为什么鲍勃的法则如此重要?答案很简单:所有投资者的失败原因无外乎“贪婪”和“恐惧”。投资者总是在市场接近顶峰时未能及时卖出,在市场触底时也未能果断买入。这种情况不仅发生在个人投资者身上,也发生在很多投资顾问身上,这就是为什么很多人推崇“买入并持有”的投资策略,因为他们要么无法、要么不愿、要么不知道如何管理投资组合的风险。

虽然“买入并持有”策略在牛市趋势中表现良好,但在更大的市场回调和熊市中却可能带来毁灭性的后果。这就是为什么鲍勃·法雷尔的法则对于长期驾驭市场如此重要。在当今预期高涨、估值偏高、市场情绪极度乐观的情况下,这一点尤为重要。

鲍勃·法雷尔是谁?

鲍勃是华尔街资深人士,他花了50多年时间总结出自己的投资法则。法雷尔毕业于哥伦比亚商学院,获得硕士学位,并于1957年在美林证券开始担任技术分析师。尽管法雷尔曾师从Gramm和Dodd学习基本面分析,但他意识到,股票价格不仅仅受资产负债表和损益表的影响,于是转向技术分析。

法雷尔是市场情绪研究和市场心理学的先驱。他的十条投资法则源于自己在平淡市场、牛市、熊市、市场崩盘以及泡沫中的亲身经历。简而言之,法雷尔历经风雨,见证了一切,并幸存下来讲述这些经历。

话不多说,让我们深入了解鲍勃·法雷尔的著名法则。

一、市场往往会随时间回归均值(平均价格)

就像一根被拉得过紧的皮筋,必须放松后才能再次拉伸。股票价格与其移动平均线的关系也是如此。过度向某一方向延伸的趋势总会回归其长期平均值。即使在强劲的上涨或下跌趋势中,价格也经常会回归到长期移动平均线或趋势线。

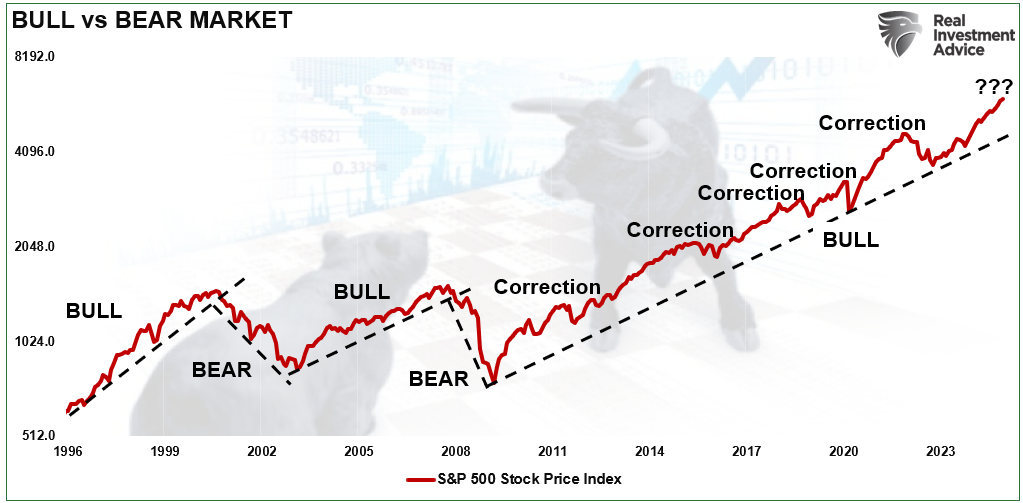

下图展示了标准普尔500指数与其牛市和熊市趋势的对比。即使在强烈趋势的牛市中,市场也会定期回归到其基本趋势线。牛市和熊市的区别在于,之前存在的趋势是否发生了反转。

牛市vs熊市

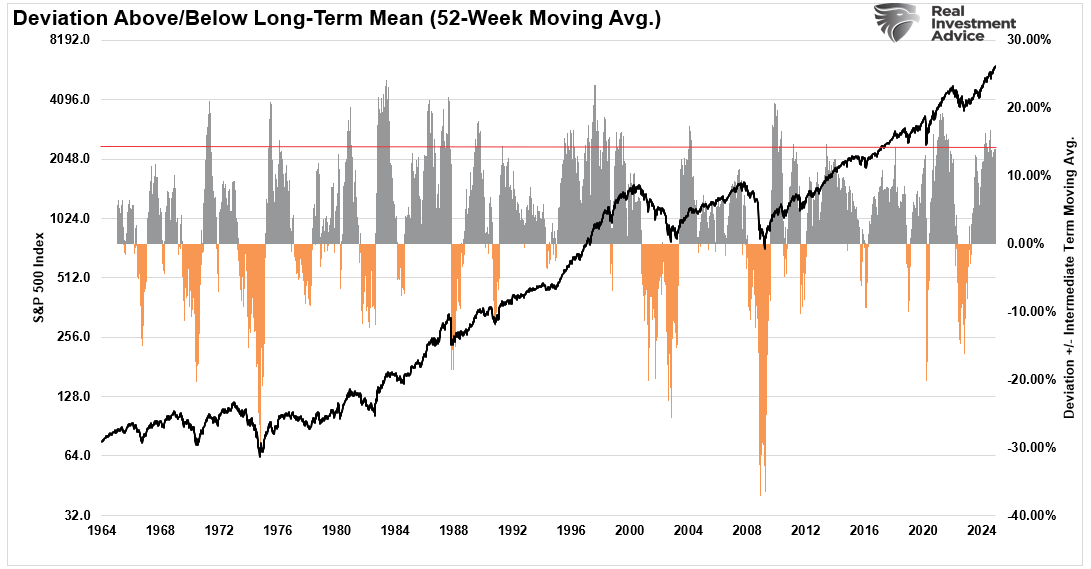

下图显示了市场价格与其52周移动平均线的百分比偏差。在牛市趋势中,市场会定期回归均值,从而创造买入机会。然而,人们常常忽略的一点是,当偏差达到历史极端水平时,投资者应该从投资组合中获利了结。

高于/低于长期平均值的偏差

相反,在熊市趋势中,当偏差达到极端水平而反转时,应该在此刻卖出股票、筹集现金并降低投资组合风险,而不是在市场底部“恐慌性抛售”。当前长期均值的偏差水平表明,投资者在配置投资组合时最好采取更加避险的立场。

二、过度偏向一方将导致向相反方向的过度偏移。

市场就像钟摆,上涨过度时也会下跌过度。它向一侧摆动的幅度越大,反弹到另一侧的幅度也就越大。这是第一条规则在更长期市场周期(周期性市场)中的延伸应用。

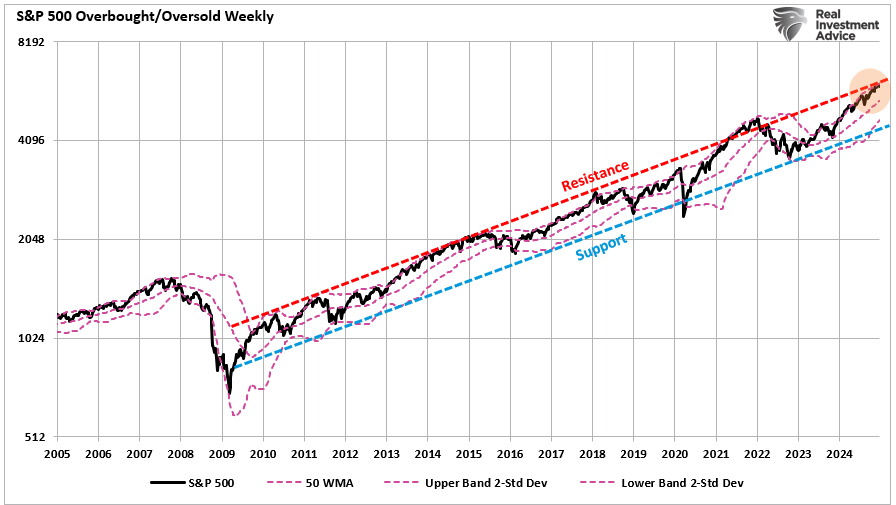

上面的图表展示了价格在短期内的表现,而长期市场也遵循牛顿第三运动定律:“对于每一个作用力,都有一个相等且反向的反作用力。”下面的第一张图表显示,当周期性市场偏离50周移动平均线超过两个标准差时,就会达到极端水平。注意,这些极端偏差从不会仅仅通过横盘来消除。

标准普尔500指数超买/超卖周线图

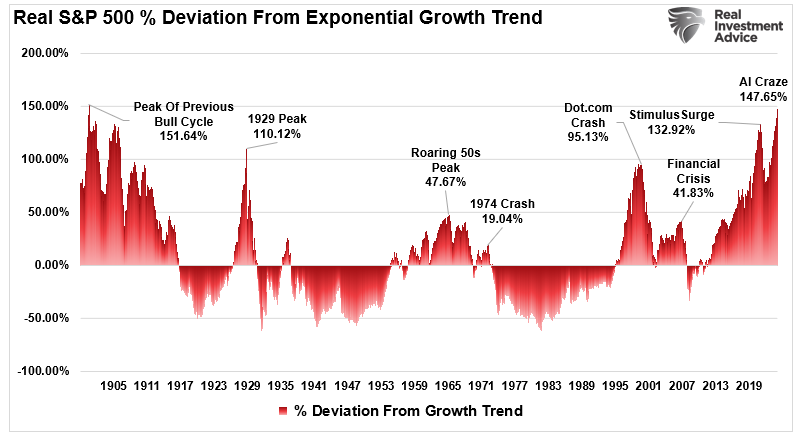

第二张图表展示了标准普尔500指数价格与其经通胀调整后的长期指数增长趋势的偏差。

可以看出,历史上当价格达到极端水平时,价格的反转也同样极端。因此,当前价格偏离长期均值最终会回归,这一推断是合乎逻辑的。

实际标准普尔500指数偏离增长趋势

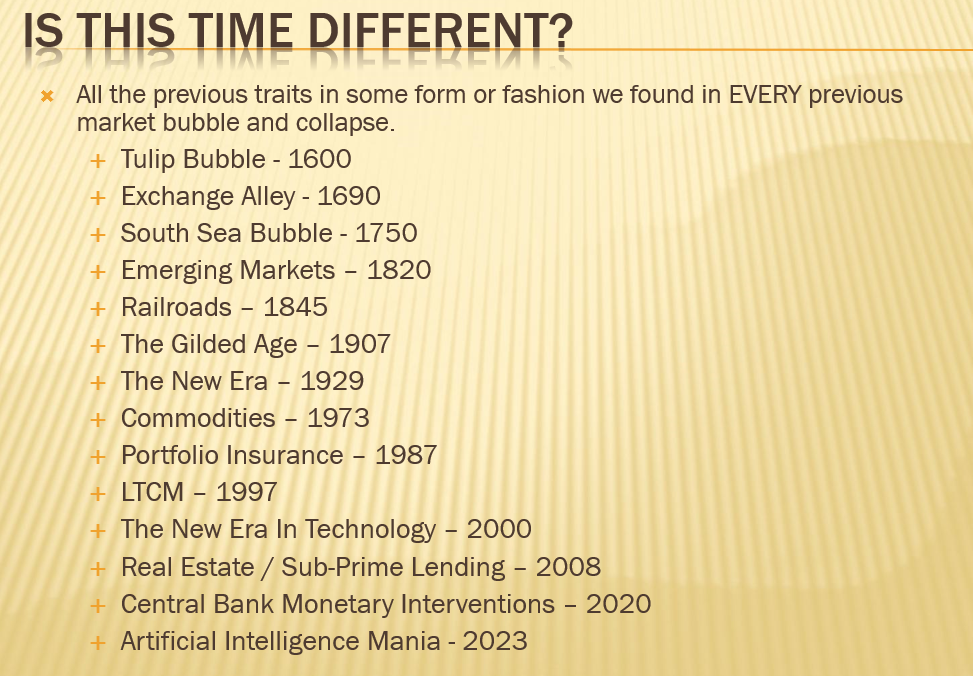

三、没有新时代,过度繁荣永非常态。

总会有一些“新事物”激起投机热潮。历史上这些“新事物”如同“海妖之歌”,引诱众多投资者走向覆灭。事实上,在过去的500年里,我们见证了从郁金香到铁路,从房地产到科技,从新兴市场(五次)到汽车和大宗商品,各种领域的投机泡沫。它们总是以相同的方式开始,以“这次不一样”的言论告终。

(下面的图表来自我2008年3月的研讨会,当时讨论了即将到来的衰退性熊市。我已根据当前事件对其进行了更新。)

- 郁金香泡沫 - 1600年

- 交易所巷 - 1690年

- 南海泡沫 - 1750年

- 新兴市场 - 1820年

- 铁路 - 1845年

- 镀金时代 - 1907年

- 新时代 - 1929年

- 大宗商品 - 1973年

- 投资组合保险 - 1987年

- 长期资本管理公司 - 1997年

- 新技术时代 - 2000年

- 房地产/次级贷款 - 2008年

- 中央银行货币干预 - 2020年

- 人工智能狂热 - 2023年

传奇投资者Jesse Livermore 曾言:

“我很早就得到了一个教训:华尔街没有新事物。不可能有,因为投机和大山一样古老。股市中今天发生的一切,以前都发生过,以后也会再次发生。”

四、指数级快速上涨或下跌的市场,其走势通常会超出你的预期,然而它们不会通过横盘来调整。

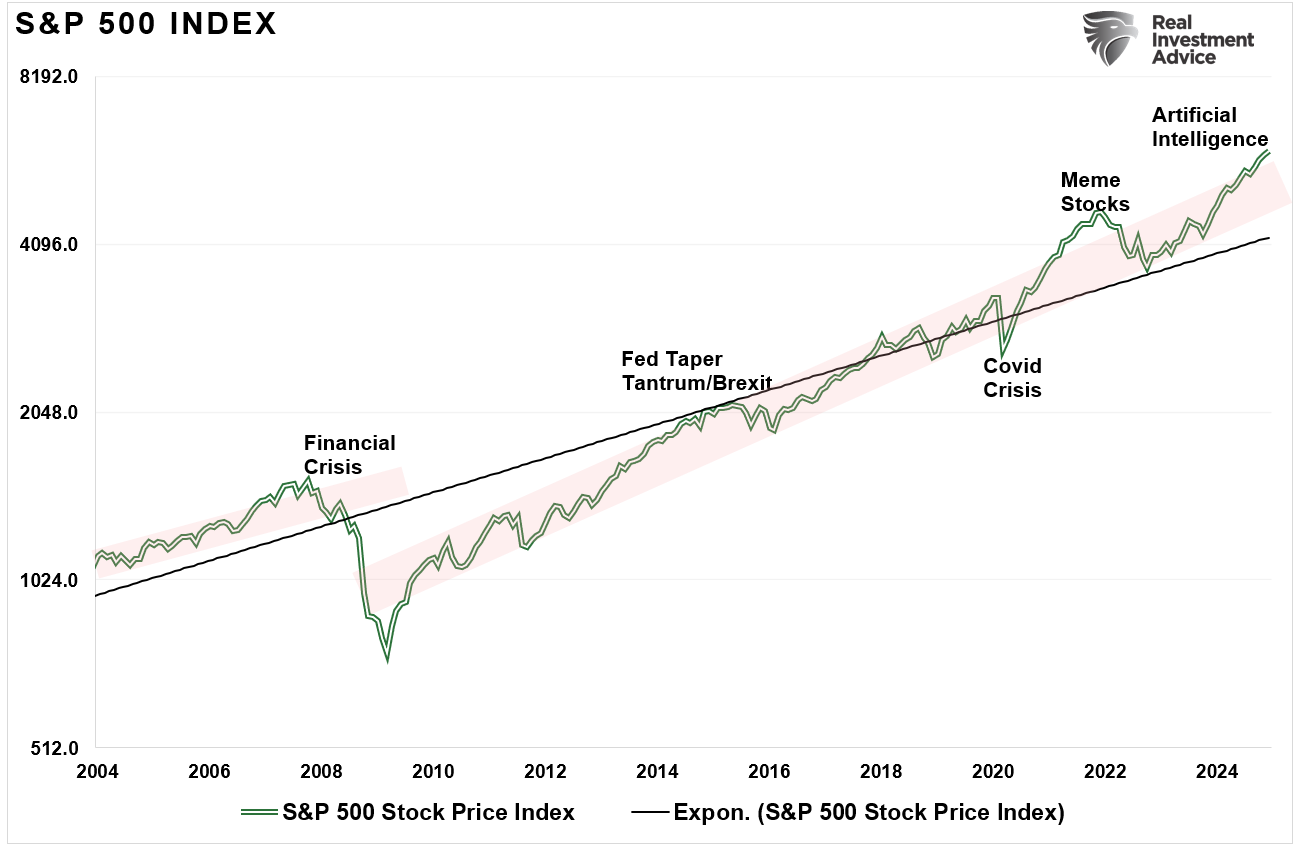

如今我们在市场上看到的这种过度行情,其程度可能会远超逻辑判断。然而,正如上文所述,这些过度行情绝不会仅仅通过横盘来消除。

市场上涨时有多亢奋,回调时就有多惨烈。下面的图表显示了市场突破其方向性趋势后,回调随即而来。

标准普尔500指数突破趋势

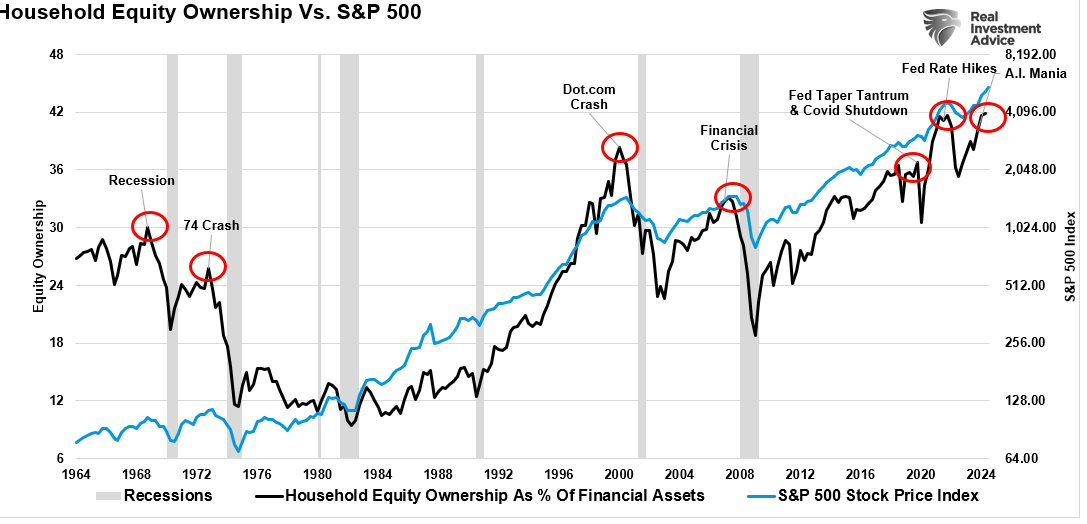

五、散户总是在顶部买入最多,在底部买入最少。

普通个人投资者在市场顶部时看涨,在市场底部时看跌。这是因为,市场上涨时投资者受“贪婪”情绪驱使,市场下跌时则受“恐惧”情绪影响。

逻辑上讲,最佳投资时机是在大规模抛售之后;但遗憾的是,投资者实际做的恰恰相反。

家庭股票配置vs标准普尔500指数

六、恐惧和贪婪比长线投资的决心更强大。

如规则第五条所述,情绪会蒙蔽你的决策,影响你的长期计划。

圣塔克拉拉大学(Santa Clara University)金融学教授梅尔·斯塔特曼表示:

“盈利让我们兴奋不已,它提升我们的幸福感,激发我们的乐观情绪”。而他的投资者行为研究表明,“亏损则带来悲伤、厌恶、恐惧和后悔。恐惧加剧了风险感,有些人因此选择避开股票。”

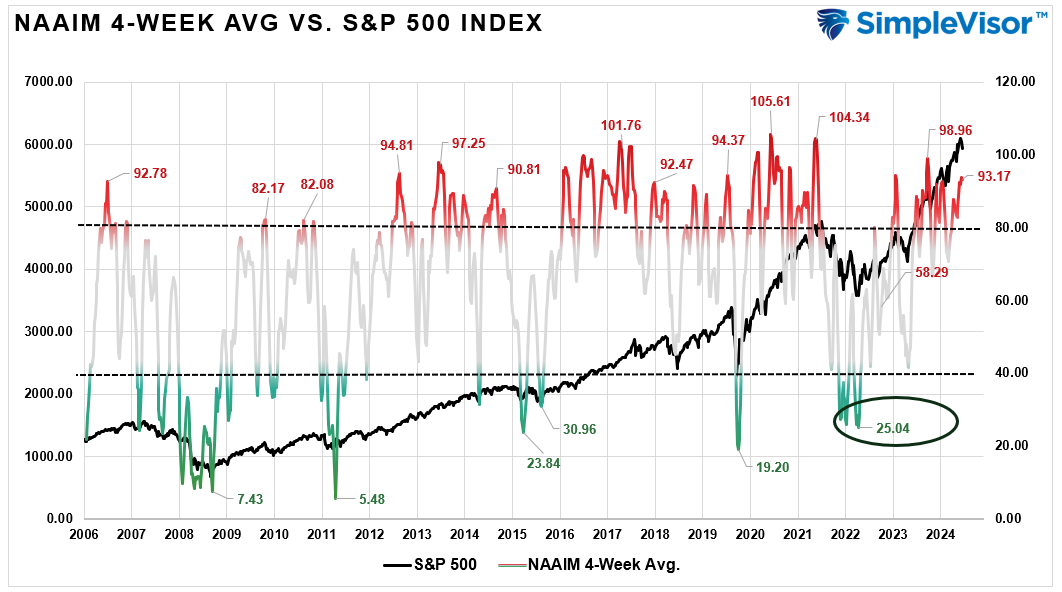

看涨情绪指数显示,“贪婪”情绪再次开始达到市场通常出现中期峰值的水平。

NAAIM 4周平均指数vs标准普尔500指数

用沃伦·巴菲特的话说:

“别人恐惧时我贪婪,别人贪婪时我恐惧。”

而当前,那些“别人”正变得极度贪婪。

七、市场在广泛参与时最强,在仅限于少数蓝筹股时最弱。

市场广度很重要。广度不足的上涨表明参与有限,失败的可能性高于平均水平。市场不能仅靠少数大盘股(将领)领涨而持续上涨。小盘股和中盘股(士兵)也必须跟上,这样的上涨才有说服力。那种“水涨船高”式的上涨表明市场力量深远,进一步上涨的可能性增加。

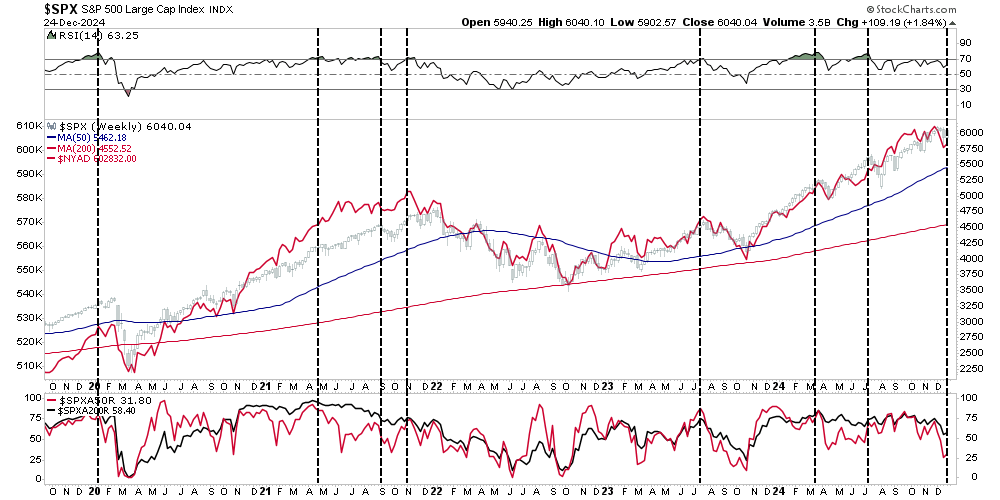

标准普尔指数周线图

上面的图表显示了纽约证券交易所涨跌线以及标普500指数中交易价格高于其50日和200日移动平均线的公司数量。当市场过度买入,广度恶化时,通常预示短期回调或整固期即将到来。虽然这并不一定意味着市场即将发生更重大的崩溃,但在整固和回调发生之后,才能加以区分。

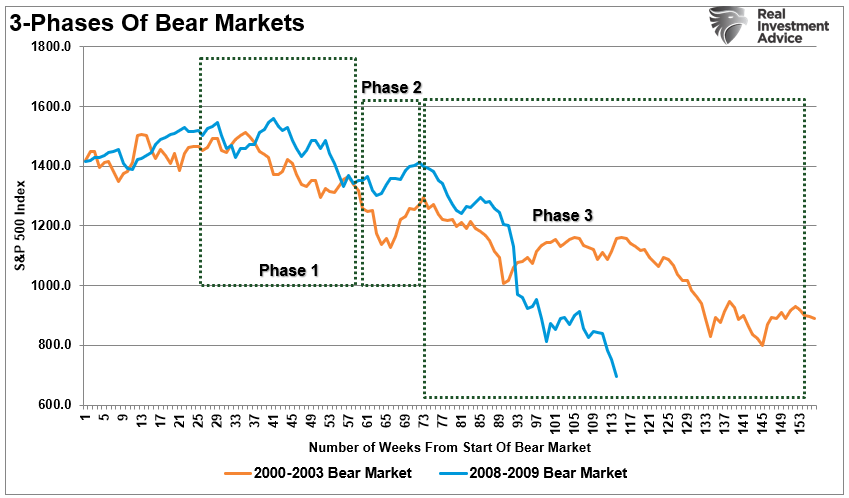

八、熊市有三个阶段:急剧下跌、反弹回升和漫长的基本面下行趋势。

熊市往往以急剧而迅速的下跌开始。下跌之后,会出现超卖反弹,收复部分跌幅。

随着基本面恶化,更长期的下跌会以更缓慢、更磨人的步伐持续。道氏理论表明,熊市有三个阶段,包括两次下跌和一次反弹回升。

熊市的三个阶段

上面的图表显示了最近两个主要周期性熊市的阶段。在下跌过程中,有很多机会在逆势反弹时卖出,降低风险敞口。不幸的是,媒体和华尔街告诉投资者“坚持持有”,直到他们最终在底部清仓。

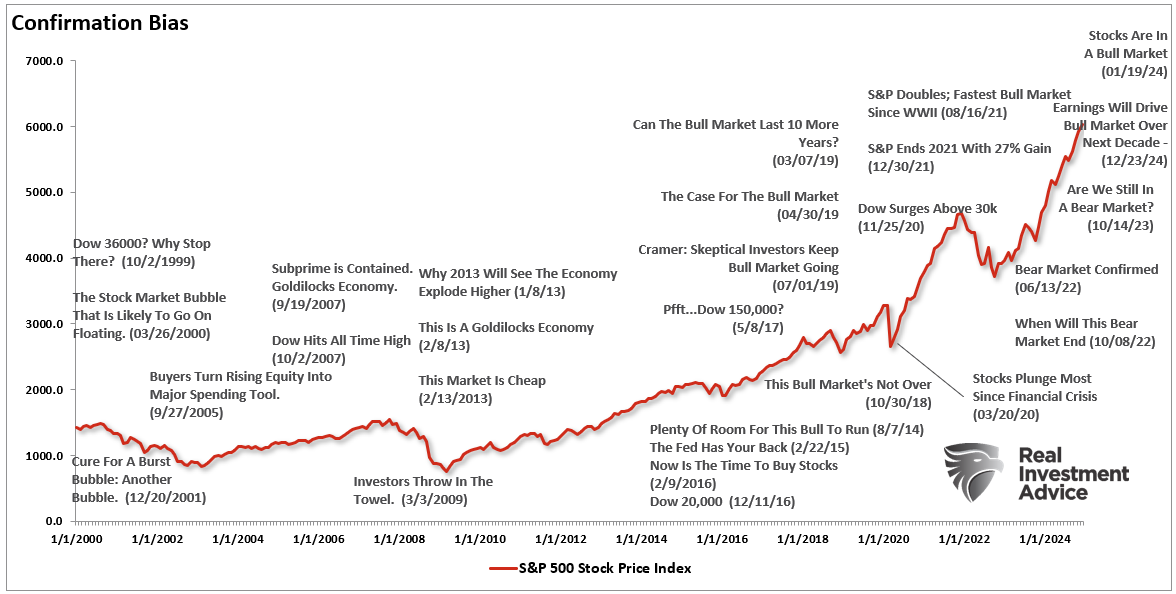

九、当所有专家和预测都意见一致时,往往会发生意想不到的事。

这条规则契合了鲍勃·法雷尔的逆向思维本性。标准普尔的投资策略师Sam Stovall也曾言:

“如果人人都乐观,那还有谁来买?如果人人都悲观,那还有谁来卖?”

作为逆向投资者,结合法雷尔规则集中已提到的几点,当所有人都站在交易同一方时,极端情况就会形成。

最终,当情绪发生转变时,反向的抱团而至会加剧这种回归。

确认偏见

在普遍看涨的时候,坚持逆向思维有时会非常困难。然而,这也是限制损失、取得长期投资成功的秘诀。Howard Marks曾说:

“抵制从众,从而成为逆向投资者并取得成功,并不容易。多种因素会让这么做变得困难,包括天生的从众倾向,以及因与众不同而承受的痛苦,因为动量总会让顺周期行为在一段时间内看似正确。(因此,务必记住‘过于超前与错误无异’这一点至关重要。)

考虑到未来的不确定性,以及因此难以确信自己的立场是正确的——尤其是当价格与你相悖时——做一个孤独的逆向投资者极具挑战。”

十、牛市比熊市更有趣

如规则第五条所述,投资者主要受情绪驱动。当市场整体上涨时,任何个股价格波动的多达90%都取决于市场的总体方向。这就是“水涨船高”这一说法的由来。

从心理层面看,市场上涨时,投资者开始相信自己“聪明”,因为他们的投资组合增值了。实际上,他们的投资组合增值主要是“运气”而非“智慧”使然。

投资者的行为与赌徒如出一辙。赢了的时候,他们相信自己的成功源于技巧。

然而,当他们开始输的时候,他们会继续赌,以为下一把就能让他们扳回一局。最终,他们输得精光,离开赌桌。

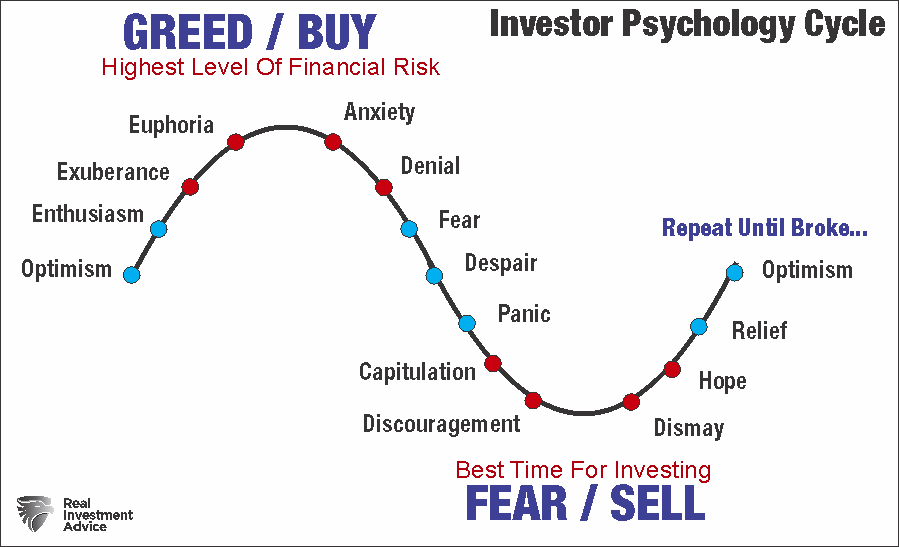

投资者心理周期

牛市确实比熊市更有趣。牛市让人狂喜,产生心理优越感。然而,熊市则带来恐惧、恐慌和抑郁。

有趣的是,无论我们多次经历这些“周期”,作为感性的人类,我们总是“希望”这一次能“有所不同”。不幸的是,从未如此,这一次也不会。唯一的问题是:下一次熊市何时开始,你是否已做好准备?

结语

与华尔街的所有规则一样,鲍勃·法雷尔的规则并非一成不变。每条规则都有例外,而历史虽不会完全重演,却常常“韵脚”相似。

然而,这些规则能帮助投资者超越情绪和舆论的干扰,给投资者带来好处。了解市场情绪,可以避免在接近底部时卖出、在接近顶部时买入这种往往与我们本能相悖的情况。

此外,需要注意的是,我每次讨论这些问题,谈论这些规则,或就潜在危险发出警告,某些个人和投资专业人士的反应总是如出一辙:

“我是长期基本面价值投资者。所以这些规则并不适用于我。”

不,你不是。不,它们适用。

只有在市场上涨时,人才会把自己当作长期投资者。尽管警告不断、建议连连、推荐直白,但只要市场保持上涨,让投资者卖出、获利了结、管理投资组合风险几乎就是徒劳。遗憾的是,当恐惧、绝望或恐慌阶段到来时,再采取行动为时已晚,届时我只能说我已经警告过你了。

--------

新年省钱好礼,省时省力迎战2025美股投资,按此解锁高级股票研究工具InvestingPro,5折特惠!

编译:刘川