财联社6月26日讯(编辑 潇湘)在今年二季度,油价在多数时间里都呈现了高位回调的姿态。不过在临近上半年尾声的6月,油市多头杀出的“回马枪”,似乎已值得投资者加以重视。

行情数据显示,6月迄今全球油价可谓一路走高,布伦特原油月内涨幅已经超过了4%。在上周,布油一度升破了85美元一线,这是自4月份伊朗和以色列冲突升级后的最高水平。

而伴随着油价回暖的,则是油市仓位的急速调头……

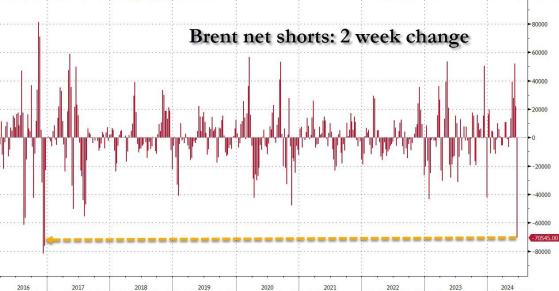

根据交易所和监管机构发布的持仓数据显示,截止6月18日的前两周里(6月5日-18日),布伦特原油经历了自2016年以来最猛烈的空头回补!

基金经理在这两周里大幅削减了布伦特原油的空头头寸,从而导致净多头头寸整体大幅增加。颇有意思的是,就在这一幕发生前,布伦特原油刚刚在6月4日一度跌至了76.76美元的4个月来最低位,不少华尔街人士当时甚至认为油价可能会跌至每桶70美元以下。

可以说,这一系列的行情和仓位逆转,几乎就发生在油市陷于绝境的背景下。仓位数据也可以证明,布伦特原油的净多仓头寸,在截止6月4日的当周曾遭遇过有史以来最大的周跌幅。

那么油市是如何完成逆袭的呢?

有分析人士表示,从供应端来看,OPEC+减产至少延期至9月末,供应趋紧的格局依然存在,而在需求端来看,美国夏季出行高峰持续释放利好,季节性需求增强,美国商业原油也进入了去库存周期。此外,全球主要经济体陆续步入降息周期,也对原油价格有所提振。

华尔街浮现更多唱多声

在华尔街,随着油市画风逆转,不少业内机构眼下也颇有些“马后炮”地发表了一系列看涨油价的最新观点。

渣打银行大宗商品研究主管Paul Horsnell本周二就在一份报告中写道,随着原油市场将在8月和9月面临每天200多万桶的供应缺口,当前的涨势还有很长一段路要走。

他表示,“市场现在正对第三季度的看涨前景做出反应,而第四季度和2025年初可能的库存减少尚未被市场定价。我们预计油价涨势将延续,在第三季度初有望将布伦特原油推高至每桶90美元以上,季节性的需求高峰将是供应短缺的主要驱动因素。”

他还指出,欧佩克+计划从第四季度开始解除部分供应限制,这将在明年年底帮助实现市场平衡。然而,如果供需状况变得更加利空价格,我们预计自愿减产将在更长的时间范围内进行。

麦格理的全球石油和天然气分析师Vikas Dwivedi也在近日将第三季度布伦特原油预期从83美元/桶上调至86美元/桶,并将WTI原油预估从之前的78.50美元/桶上调至81.50美元/桶。

Dwivedi指出,在全球范围内,炼油厂第三季度的加工量有望同比增加200万桶/日,美国炼油厂在完成有史以来最长和最繁重的维护计划后,也将重新开足马力。炼油厂在进行了大规模维护后,已经为整个夏季的持续运行做好了更充分的准备。预计不会再出现像去年那样频繁的计划外炼油厂停工现象。

不过,Dwivedi预计,第三季度油价的强劲势头可能将是今年最后的狂欢。随着欧佩克+准备扭转减产政策,美国产量预计也将上升,第四季度的油市前景将相对更为黯淡。

Sparta Commodities分析师Neil Crosby则写道,欧洲的原油购买需求需要保持强劲,才能保持北海(布伦特原油)近期的看涨定价。

他认为有证据表明布伦特原油在短期内可能已经走得太远。不过,更广泛的原油市场,预计仍将因美国季节性需求增强、中东地缘政治风险、机构资金头寸的逆转以及第三季度供需紧张预期而受到提振。

高盛分析师Yulia Grigsby写道,布伦特原油价格正继续向他们预测区间(75-90美元)的顶端推进,第二季度平均价格与之前85美元/桶的预测一致,因为美国主导的强劲夏季旅行需求正继续支撑油价,全球航空燃料需求则达到了疫情后的新高,地缘政治担忧也仍在市场的关注范围内。