伊朗总统表示将停止对邻国的攻击

在美联储降息、经济走强和人工智能热情推动下,标准普尔500指数连续第二年涨幅超过20%。进入2025年,市场对同样的增长节奏能否持续保持了更加谨慎的态度。

2024年最后一个交易日,美国标准普尔500指数收跌0.43%,至5,881.63点;纳斯达克综合指数下跌0.9%,至19,310.79点;道琼斯工业平均指数下跌29.51点,至42,544.22点,跌幅为0.07%。

标准普尔500指数在去年上涨24.2%的基础上,2024年再度上涨23.31%。这两年53%的累计涨幅,是自1997年和1998年近66%的涨幅以来的最高水平。同时,道琼斯指数2024年上涨12.88%,纳斯达克指数则上涨28.64%。

围绕人工智能及其潜在生产力提升的热情,推动主要股指全年屡创新高。人工智能芯片领军企业英伟达和苹果分别上涨171%和30%,并在2024年创下新高。

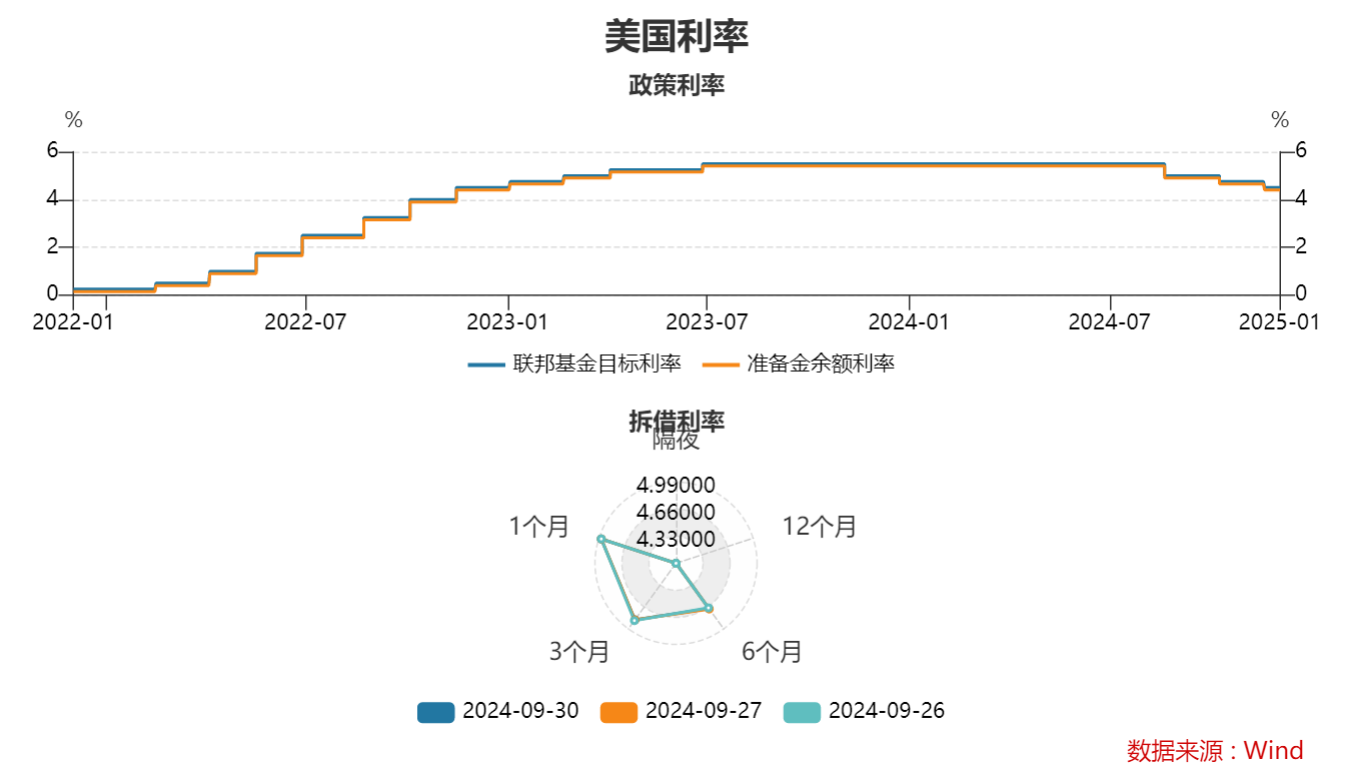

自9月以来,美联储已将基准利率下调一个百分点,增强了人们对美国经济能够维持近期增长势头的信心。银行类股在2024年最后两个月表现尤为突出,摩根大通和高盛分别上涨约41%和48%。

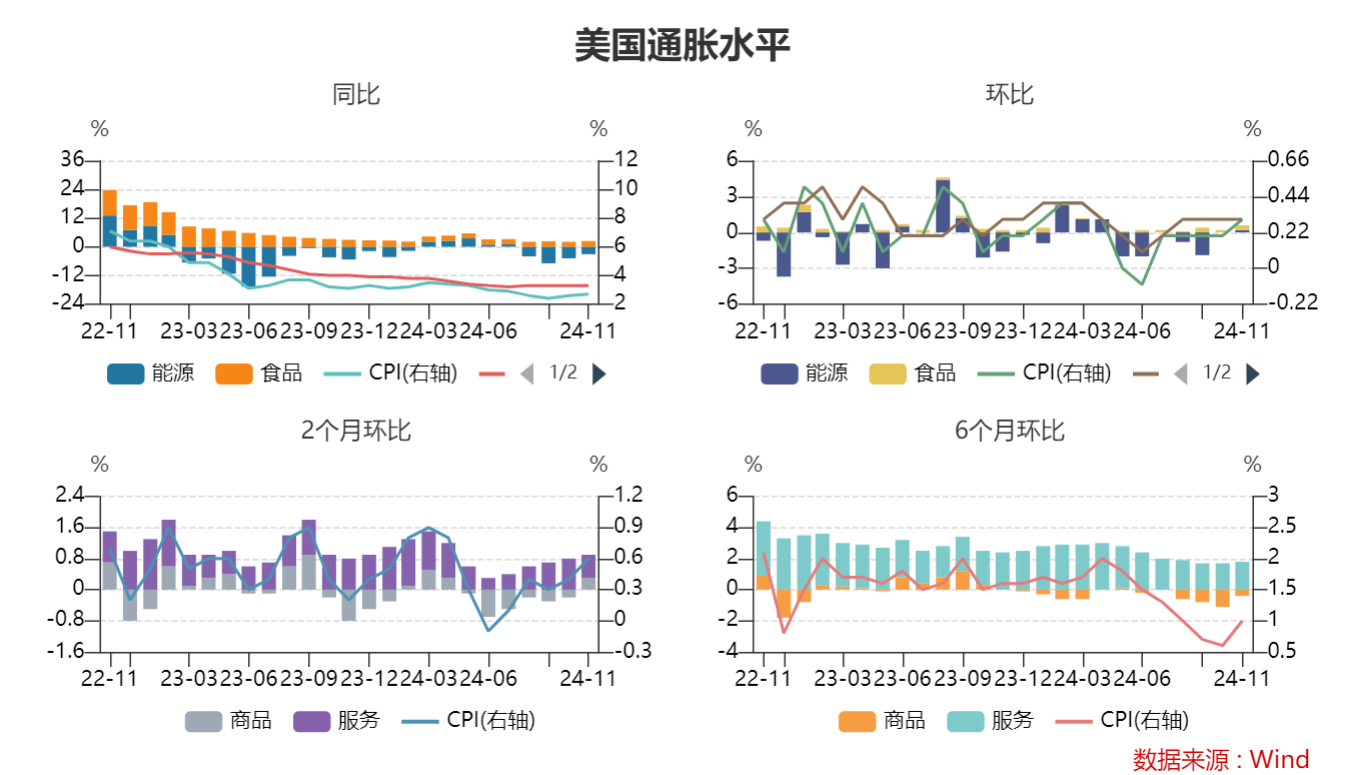

美国经济在2024年继续保持稳健增长,为股市提供了坚实基础。同时,通胀压力的缓解使企业运营成本下降,消费者信心增强,进而推动企业盈利增长。此外,大型科技公司人工智能应用的进一步扩大,为市场注入了新的动能。

根据美国银行的调查,12月全球基金经理对美国股市的乐观情绪达到创纪录水平,进一步推高了市场估值。数据显示,标普500指数的市盈率已达21.9倍,高于过去10年18.5倍的平均水平。尽管如此,部分投资者认为,鉴于人工智能及其他高增长行业的潜力,这一市盈率仍属合理范围。

BMO财富管理(BMO Wealth Management)首席投资官Yong-Yu Ma表示:“2024年在许多方面取得了良好进展。通胀处于下行轨道,美联储在9月采取积极措施,开始降息。在很长一段时间内,10年期美国国债收益率表现良好,公司盈利也在增长。”

2024年第四季度,纳斯达克指数和标普500指数分别上涨6.2%和2.1%,这是自2021年以来首次连续第五个季度上涨。同期,道指仅上涨0.5%。

尽管2024年表现强劲,华尔街在12月最后几天表现不佳。投资者对2024年的部分最大赢家进行了获利了结,对未来利率前景的担忧持续到年底。道指12月下跌5.3%,标普指数下跌2.5%,而纳斯达克指数则微涨0.5%。

“如果估值很高,而且很多利好已经计入价格,那么推动下一个10%涨幅的催化剂是什么?”Ma补充道:“如果这一点还不明确,就会促使人们锁定利润。”

// 2025年展望 //

进入2025年,市场对同样的增长节奏能否持续保持了更加谨慎的态度。

尽管2024年的表现令人鼓舞,但分析师普遍认为,2025年的股市增长速度可能不会再像过去两年那样迅猛。一个重要原因是美联储政策的不确定性。虽然投资者普遍预计美联储将继续降息,但降息幅度可能低于市场的高预期。与此同时,美联储对于进一步降息的谨慎态度,使利率可能仍维持在相对高位。

美联储2024年12月会议暗示2025年只会再降息两次,导致借贷成本可能高于市场预期。消息传出后,罗素2000指数大跌4.4%,创下两年半以来最糟糕的一天;道琼斯工业指数下跌逾1,100点。

利率如果无法快速下降不仅对企业借贷成本产生不确定性,还为投资者提供了债券等股票市场的替代选择。例如,2024年末,美国基准国债收益率显著上升,这可能对股票市场的吸引力构成压力。此外,高涨的股票价格也让部分投资者对市场的长期回报更加谨慎。

Hirtle Callaghan & Co.的首席投资官Brad Conger表示:“就市盈率而言,市场已经触顶,只有通过盈利增长才能真正推动股市进一步上涨。”2025年,企业盈利能力的增长将成为影响股市表现的关键因素。华尔街分析师预计,标普500指数成分股的利润将在2025年增长15%,高于2024年预计的9.5%。

2024年,人工智能相关投资成为市场焦点,但2025年,投资者对企业AI支出的回报能力可能会更加挑剔,因其对巨额支出转化为盈利的速度存在担忧。例如,软件制造商Adobe因发布疲弱的销售指引,股价在2024年末大跌。

这一现象表明,尽管科技股仍具增长潜力,但投资者对那些未能快速转化为盈利的企业表现出更大的耐心不足。同时,一些投资者开始关注估值更具吸引力的行业,如工业、公用事业和医疗保健。

2024年,除科技股外,其他板块表现也十分抢眼。例如,金融板块上涨28%,公用事业板块和工业板块分别上涨20%和16%。这一多元化趋势表明,投资者逐渐意识到过度依赖单一板块可能带来的风险,开始探索更多元化的投资机会。

Bessemer Trust首席投资官霍利·麦克唐纳表示:“随着经济表现良好、美联储降息,以及对基础设施和经济的持续投资,我们认为其他行业有追赶科技股的空间。”她还指出,2024年初以来,Bessemer Trust已减少了科技股持仓,转向估值更合理的工业、公用事业和医疗保健板块。

从长期来看,企业盈利增长仍将是股市表现的核心驱动力。然而,高昂的估值对市场提出了更高要求。投资者需要密切关注企业盈利的实际表现,尤其是在当前经济环境下,任何不达预期的情况都可能引发股价大幅波动。

此外,市场预计将有近3万亿美元的美国债券在2025年到期,其中大部分是财政部在过去几年里大量发行的短期债券。

美国政府预计将在到期时试图延长这些债券的期限,如果市场没有准备好吸收预计将大规模发行的国债,那么这可能会带来另一个令人头疼的问题,因为美国正在为近2万亿美元的预算赤字融资。