财联社9月28日讯(编辑 刘晨)昨日,央行发布消息称,货币政策三季度例会于25日召开。机构解读会议所提及政策下一阶段将由此前的稳增长、稳就业、稳物价三重目标,转向主攻扩大内需方向。临近跨季时点,资金价格大幅走高,隔夜DR001最高达2.8%。央行本周净投放超万亿对冲流动性压力。分析师称,若再融资债10月密集落地的话,资金利率或较难快速回到低于政策利率的“舒适区间”。

货币政策例会强调稳增长

昨日,人民银行发布消息称,央行货币政策委员会三季度例会于25日在北京召开。华泰证券称,与2季度例会仅提及搞好跨周期调节不同,3季度例会表示要持续用力、同时搞好逆周期和跨周期调节,主要是通过加大已出台货币政策实施力度。往前看,跟踪央行基础货币投放节奏变化,尤其是央行是否扩表助力地方化债、以及是否加大PSL投放,可能是政策执行力度的重要判断指标。

西部证券分析师杜渐、崔正阳指出,本次通稿删去“全力做好稳增长、稳就业、稳物价工作”,着重提出“着力扩大内需、提振信心”,与7 月政治局会议相关表述保持一致。当前,就业形势总体稳定,CPI、PPI 已出现筑底回升迹象,货币政策主要任务或由此前的稳增长、稳就业、稳物价三重目标,转向主攻稳增长即着力扩大内需,提振居民及企业部门信心。

此外,西部证券还提到,预计四季度仍将是房地产政策持续宽松的窗口期,尤其在房地产数据的配套验证下,倘若现有政策无法长期有效地对房地产市场形成提振,大概率仍将有后续宽松政策跟进,房地产政策力度不可低估。

票据、存单利率双双创新高

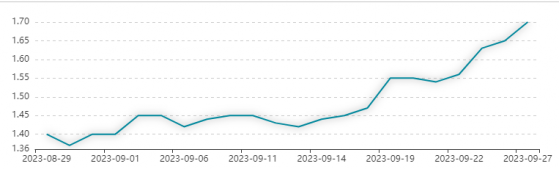

8月末地产政策支持下,信贷投放和发债供给加快,九月以来票据利率一路上扬,月初位于1.3%左右,截至9月27日,半年国股直贴票据已经达到1.7%,创半年内新高。

图一:半年国股直贴票据利率

资料来源:Wind,财联社整理

方正证券固收首席分析师张伟指出,9月以来票据利率震荡回升,说明信贷或在边际改善。银行特别是大行作为宽信用的主力,信贷投放力度加大后会减少其在货币市场的资金融出,从而给资金面造成收紧压力。

不只票据利率上行,根据Wind数据显示截至本周三,1年AAA存单收益率2.51%较上周五上行6个bp左右。

图二:1年期AAA级同业存单走势

资料来源:Wind,财联社整理

安信证券固收首席分析师池光胜指出,存单利率已经上升至较高水平,预计距离上限或已不远。8月中降息后,存单利率持续走弱,股份行1年期同业存单发行利率从8月16日的2.18%上行了32个BP至9月20日的2.50%,当前存单利率已升至二季度以来的相对高点。

池光胜认为,8月以来存单利率的上行一方面受到资金利率上行的驱动,另一方面8月以来地方债发行节奏加快,政府债融资节奏加快,叠加信贷投放环比回升,季末考核压力下银行负债端压力增加,同业存单发行需求抬升,也推高了发行利率。往后来看,当前存单收益率已逼近MLF利率,二者利差压缩至近一年的最低水平,预计距离上限或已不远。

本周超万亿净投放对冲流动性压力,10月资金价格或难回低位

临近双节叠加跨季,资金面大幅收紧,今日上午隔夜DR001最高达到2.8%。截至发稿时间16:00,DR001报2.2219%、DR007报2.2806%、7天SHIBOR报2.195%。本周央行也加大了逆回购投放力度,来对冲银行间流动性压力:本周四个交易日央行7天逆回购投放3010亿,14天逆回购投放16220亿,累计净投放11570亿,是一月份以后最大的周度净投放。

中泰证券固收分析师肖雨分析,与历史同期比较,9月份资金价格中枢并不算高,但9月存在约2500亿元的流动性缺口,标准差高于往年同期水平。一方面是国债计划外发行1150亿元,地方专项债发行加速。基于稳汇率目标,央行可能与大行开展了货币掉期操作,央行资产负债表“其他资产”科目同比下降直接导致在岸人民币资金减少,从而对流动性水位造成一定的消耗。地产政策驱动下,8月以后信贷明显改善,银行融出意愿可能受影响。

关于节后的资金面情况,中信固收团队指出,10月关键期限国债总发行规模或将在1.1万亿元左右。到期量(8930亿元)相对较大,综合估计10月国债净融资额或约2000亿元。

季初月通常为缴税大月,10月也常是年内广义财政收入的相对高点,近期高频数据也显示地产小幅转暖,房企拿地意愿较去年同期改善,但考虑到行业修复斜率仍不高,广义财政收入可能延续缓慢增长态势,10月公共财政收入总量或在1.9万亿元左右。预计10月广义财政收入总额大约2.5万亿元。10月的广义财政支出总量或在2.35万亿元左右。因此,财政收支差额或将在1500亿元左右。

财政因素对资金面的扰动相对有限。若特殊再融资债化债方案在10月落地且规模较大、力度靠前,则可能加大资金面时点性波动。对于短端资金市场而言,跨季后制约因素减退且央行维持宽货币政策取向,但受前文所述信贷投放和地方化债等因素影响,资金利率或较难快速回到低于政策利率的“舒适区间”,预计10月资金市场或呈现供需相对均衡、价格小幅回落的态势。