伊朗战争:可能持续多久?摩根士丹利给出分析

2024年,A股还剩下最后一个交易。

但大势已定。

2024年A股历经两次重磅大行情,尤其“924”的史诗级超级牛市,点燃了无数概念板块。

期间,AI、机器人、互联网等热门赛道各种妖股频出,诞生让人瞠目结舌的疯炒乱象。

但与往年的过山车行情不同,今年国内确实有不少AI、芯片产业链巨头真正站了起来。

寒武纪 (SS:688256),年内飙涨超过了4倍,目前市值来到2800多亿;

海光信息 (SS:688041),年内飙涨1.2倍,目前市值超过3500亿;

中芯国际 (SS:688981),年内大涨88%,目前市值接近8000亿;

中移动,在2023年大涨61%后,今年继续上涨23%;

。。。。。

这些千亿巨头的强势崛起,很显然已经不再算是资金一时兴起抱团炒作,而是背后的投资逻辑发生根本性改变,并且得到了市场的认同。

除了上面这些代表掀起全球资本热潮的赛道核心龙头外,传统大金融和一众高息红利资产同样是今年最强的赢家之一。

年内银行、保险指数都涨了45%以上,四大行,甚至都创出了历史新高!

这个趋势转变,非常值得重视。

01

惊艳的成绩单

对于不少股民来说,2021年-2022年简直就是价值股的至暗,各种“茅”股从当年高位一路被砍到膝盖,甚至市值暴跌80%的都是常见,由此也导致了一大批股民被深度套牢亏惨,不再相信价值投资长期主义。

但2024年,A股给出了一个足让他们回心转意的成绩单。

从概念视角来看,AI产业链当仁不让是表现最强的,AI应用、算力、服务器、GPU、CPO等都有超过50%的涨幅。个股层面更是有大量年内翻几倍的大妖股。

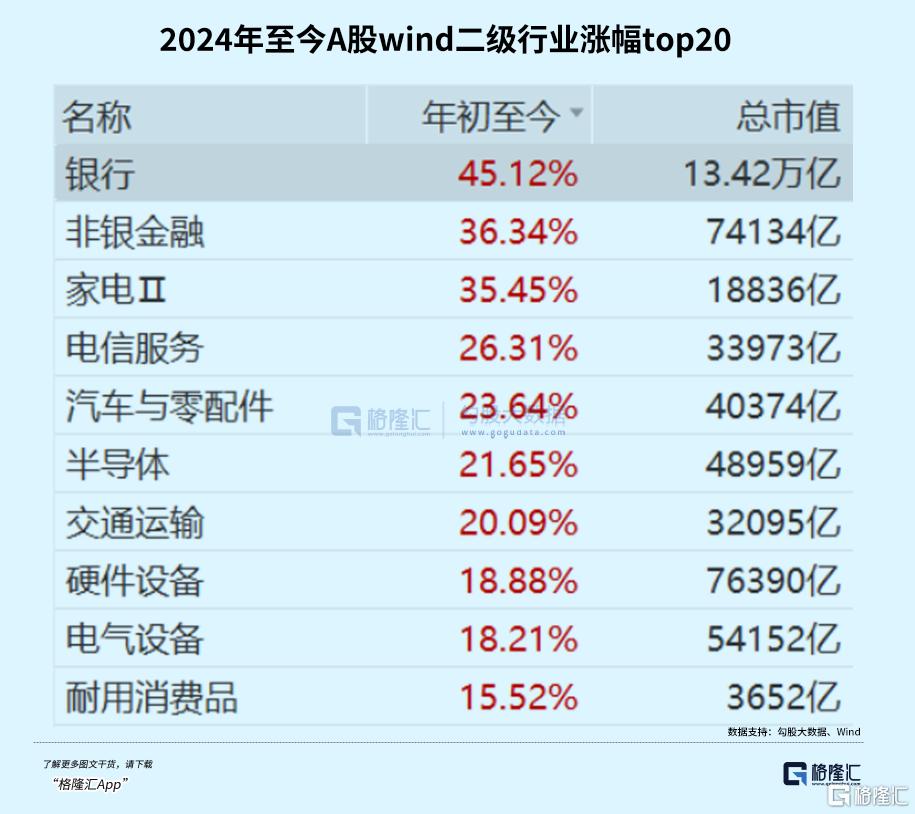

但以行业板块来看,据wind二级分类数据,银行板块年内以45.12%的涨幅位居首位,第二位的非银金融(保险和券商为主)涨幅36.34%,对比其他板块,堪称遥遥领先,甚至整体超过了芯片、半导体等板块。

另一方面,在非金融的大蓝筹中,中石油、中石化、中国神华、长江电力、中移动、中国电信、美的集团等能稳定派发高股息的超级行业“茅”,年内的涨幅也有了30%-50%以上的靓丽涨幅。

同时,在今年A股市值排行前30只个股中,仅有曾经的股王贵州茅台的年内录得跌幅8.75%,其余基本清一色都不同程度大涨,有21家涨幅超过40%。这里面几乎就只有贵州茅台是比较惨的,曾经被当做是A股的皇冠,不败的神话,催生“茅”概念的根基,如今却成为TOP30中唯一下跌的拖油瓶。

可以说,如果你在今年闭眼买这些A股的头部公司,只要不是消费和医疗类的行业的,你能躺着赚钱的概率几乎是99%,并且收益还非常不错,能显著跑赢大盘。

很多人以为大金融和高息资产有这样的表现,得益于“924”史诗级政策刺激,但实际上,从2023年开始,这些资产表现就开始变得很强。

四大行去年开始大涨,涨幅在18%-35%之间;中石油、中石化、中海油涨了50%、35%、46.6%;中国神华、长江电力、紫金矿业等能源巨头涨幅也分别有23.6%、15.4%、27.3%。

还有央国企的电信巨头,中国移动、中国电信在过去两年也分别上涨了53.4%、34%和38.8%、41%。

这样的例证,还有太多,已经足够说明一个趋势——以大金融、高息股大蓝筹以及科技行业核心龙头的A股优质资产,正在迎来全面性、接连不断的、大规模的资金买入。

尽管在过去两年,国内的宏观经济形势依然明显承压,甚至没能给股民带来足够的信心支持,但在力度罕见的政策刺激和指引下,资金已经开始逐步流入A股的核心资产进行布局,并收获了巨大的收益回报。

02

趋势越来越明显

回看这两年监管层对于资本市场的政策态度,可以看出一个显著的信号——国家越发重视股市的“稳增长”,尤其在2023年“724”重要会议首次提出“活跃资本市场,提振投资者信心”的重磅指示。

期间,不仅给出了各种积极的刺激措施,还从资金面支持给出了强力的政策引导,比如引导银行、保险、券商、社保、基金等长线资金入场,甚至大幅松绑它们对于权益资产(实际上主要针对的是股票配置)的配置上限。

虽然当时多数股民声音认为这些仅是救市的一些临时举措,随后股市也依然继续下探。但实际上各种长线资金从那时起就已开始不断大举流入这些核心的资产,并推升它们走出独立行情。

还有,今年监管层对于公募基金大批量增量发行宽基产品也大开绿灯,甚至还单独开发了囊括更多行业巨头的中证A500指数。Wind数据显示,今年公募基金的市值规模较年初增加了4.63万亿元,达到了31.9万亿元。其中,从今年9月至今,股票型ETF规模增长就超过了1.72万亿元。

这些资金,为A股以“大金融”、“中特估”和“高股息”为代表的优质大蓝筹资产上涨带来极为重要的资金支持。

这里举一些数据:

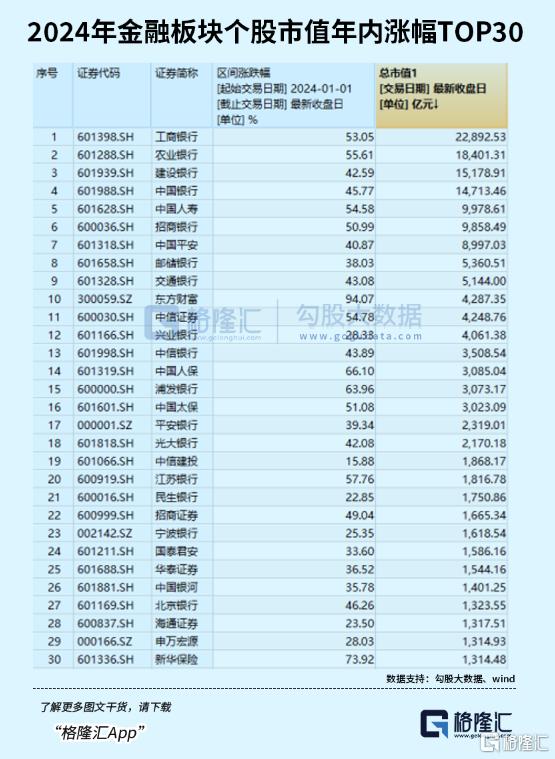

今年来,工行、农行、中行、建行、交行、招行、光大行等大行的年内涨幅均超过40%,人寿、人保、太保、新华保险几个分别上涨了54.58%、66.1%、51%、73.9%。

2023年的大金融板块总市值15.89万亿元,今年目前是21.16万亿元,增加了5.27万亿元。而A股沪深今年总市值87.56万亿元,比年初增加了9.94万亿元。这意味着这,单单是大金融板块对今年A股的市值增量贡献,就达到了53%!

还有石化、电力、煤炭等能源巨头,几大电信运营商巨头等,也贡献了非常可观的市值增量。

对比之下,A股市场上尽管每天都有大量各种概念炒作中小票,看似很吸引关注,但大多数都是超短期的过山车行情。长时间下来,真正能获得资金流入支持上涨的,基本集中在上面提到的几个核心资产领域。

对于这些资产,很多人都倾向于认为,这两年它们的涨幅已经足够高,可能透支了未来的上涨潜力,也不再显得低估。但实际上,通过国家对支持股市的意志表达、政策层对股市的积极举措,以及当下资金面极为宽松带来的支持,这些核心资产的增长上限可能还没有达到。

这个观点在我之前的文章中已经分析过很多遍,主要支持的核心逻辑包括以下三点:

1,如果以“中特估”为视角,当前A股仍有大量央国企的PB还低于1倍,市盈率处于十几倍以下。它们距离监管层期望的“市值管理目标”还有相当的距离。

2,如果从资金成本回报率来看,目前长债利率和存款利率已经跌到2%以下,那么如果上市企业能持续稳定提供股息回报率超过3%或者苛刻一点到4%的,就仍然会有吸引力。现在,近几年的股息率能持续维持在3%以上的A股公司仍有不少,它们的重点集中在其如银行、保险、能源(石油、煤炭、电力)、电信等重点领域,而且不少恰好也是数以央国企或者其控制的企业,以及不少优质的核心民企。这些企业,甚至被市场当做了“类债资产”,它们当前依然能得到资金的追捧。

我们在《四大行,还没涨够!》中还提到,A股的几大国有大银行在大涨之后,仍有4.5%左右的股息率,相对市面上绝大多数行业都要稳定高出一大截。但实际上,它们的分红率长期都只是维持在30%的水平。

现在,监管层明确喊话提升分红回报,如果这些银行的分红率从30%,提升到40%、50%,那么它们的股息率还能大幅上涨几成,进而继续吸引资金的追捧。

3,现在内外政治、经济大环境复杂多变,对我国经济外循环带来诸多不确定性,在没有强势逆周期干预下会对资本市场形成压制,这种背景下,资金出于避险需求,就会更倾向选择兼具稳增长和高分红的优质资产和政策所指的“中特估”资产,或者确定性很高的科技成长赛道。而前者,是更为稳妥的主方向。

所以综合来说,今年这一波大票显著跑赢市场的背后,都是有很硬逻辑支撑的。不要以为大涨了之后它们已经乏力,或许明年它们还能继续站在市场的C位。