伊朗总统表示将停止对邻国的攻击

此时此刻,时代的紧迫感越来越浓烈了。

今日,人力资源社会保障部等五部门发布《关于全面实施个人养老金制度的通知》:

12月15日起,个人养老金制度从36个先行试点城市(地区)推开至全国。

除此之外,还有各种升级:投资标的优化、扩容,支取条件放宽,提高管理水平,加强综合监管……

说实话,个人养老金也不算什么新鲜词汇了。

自2022年推出以来,除了各大银行疯狂给你推荐,在民间基本上是不温不火的。

这次突然面向全国升级,究竟意味着什么?

虽然看起来挺诱人的,但到底值不值得买?

01

自己给自己养老

为什么要大力推行个人养老金?

具体原因早已是老生常谈,简单过一遍。

改开至今,中国的养老金体系虽有所改善,但依然极不平衡。

在个人养老金推出之前:

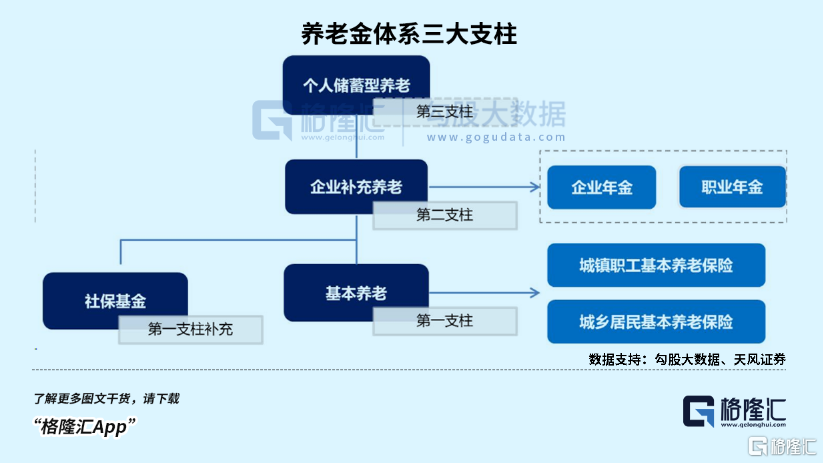

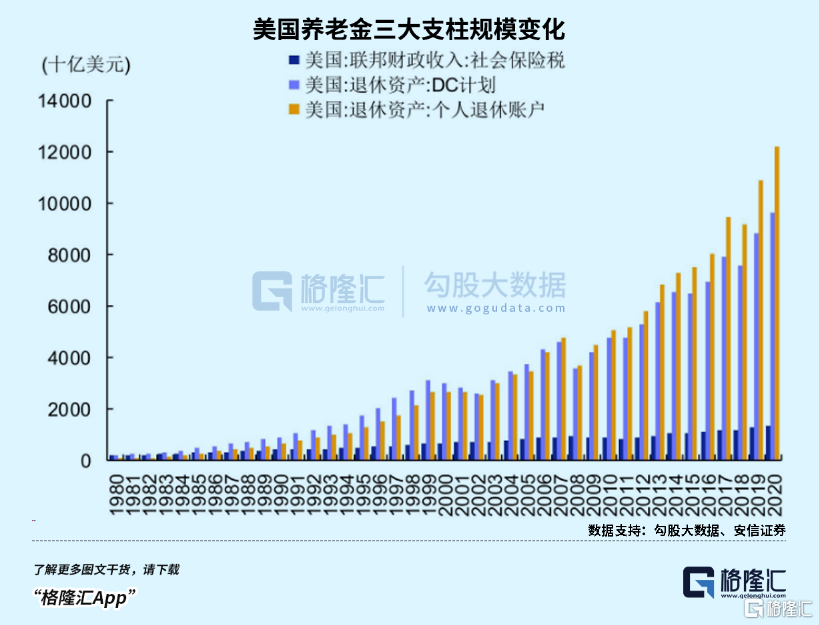

第一支柱基本养老保险和全国社保基金,占比78.7%;第二支柱企业年金和职业年金的占比为17.3%,而第三支柱个人养老账户占比极低,仅为0.002%。

这当然是不健康的。

也直接导致,直至目前的养老金支付方法,很大程度上还是现收现付。

资金在一个大池子里,打工人每月缴纳的钱,一部分经由统筹账户,作为养老金发放给退休老人。

本质上就是代际赡养。

问题在于,50-80年代,新中国共经历了三波婴儿潮,期待的第四波婴儿潮却至今没有。

代际之间的人口呈剪刀差,差距越来越大,旧办法自然难以继续运转。

早在在2019年,我们就已经是2个养老保险缴纳者供养1个离退休人员,不堪重负。

如果放任不管,预测到2050年,就将是1个缴费的供养1个退休的——这明显是不现实的事情。

更何况,也根本撑不到2050年。

根据社科院的保守测算,国家主导的城市养老基金,到2027年就将达到峰值,并可能于2035年耗尽。

总而言之,养老金体制已到了不得不改的地步。

再不改,就来不及了。

所以在讨论了多年、也推迟了多年后,2022年4月21日,国务院办公厅才终于正式敲定完全积累制养老金办法,即个人投资养老金。

这是强化养老金体系第根三支柱的一种方法。

本质上是同代自养。

毕竟当代打工人最大的窘境之一就是:既要供养上一辈人,却没有下一辈人来赡养自己。

既然如此,自己给自己养老就是一个很现实的结果了。

通俗点说,就是你自己开一个账户,定期往里存钱,目前暂定每年最多存1.2万元。

这部分钱财将归在专项扣除税中,可以免除个税。

账户里的资金,可以买符合规定的公募基金、储蓄存款、银行理财或商业养老保险等金融产品,作为资本升值的渠道。

个人自愿参与,国家统一管理。

提炼出几个关键词:个人,自愿,升值,免税。

大家最关心的,是后两者。

换句话说,究竟值不值得买?

02

值不值得买?

先说免税。

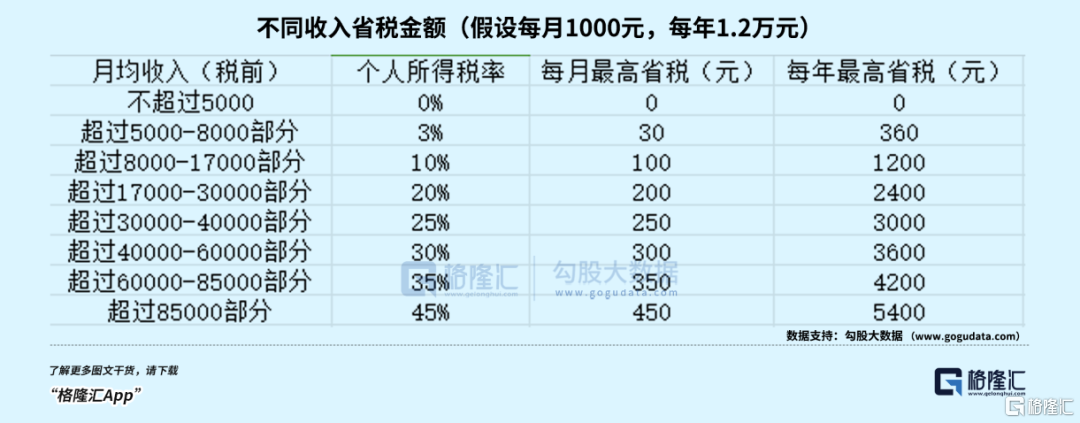

个人养老金虽然能给我们省一点个税,但这只是暂时的。

等到你退休后,按月往外取钱时,依然要交3%的税。

而中国的个人所得税起征点是5000元;月收入8千元以内,超过5千元的部分,个人所得税率也是3%。

再根据目前的国民收入情况,70%在5000元以下,88%在8000元以下。

也就是说,全国88%的劳动力,本身税率都不到3%,到时候提取却要统一缴纳3%的税。

从这一点看,如果税前收入不超过8千,个人养老金似乎并没有什么吸引力。

不过,这也不是绝对的。

对大部分人而言,免税这块虽然没啥用,但还要考虑到升值。

升值这块,值不值得期待?

有人会觉得,我拿钱自己做投资不香吗?

至少对大部分人而言,不太可靠。

比如,近十年中国的平均通胀率为2%左右,目前的利率是3.1%,两者之和超过5%。

这相当于资金成本,收益率要高于这个数字,才不算亏。

个人投资者,95%以上都达不到这一水平。

“八亏一平一赚”,这句话不是说说而已。

个人养老金可以吗?

大概率可以。

个人养老金对接的产品,理论上与社保基金是一致的,都经过国家监管机构层层筛选,安全性高于市面上的投资产品。

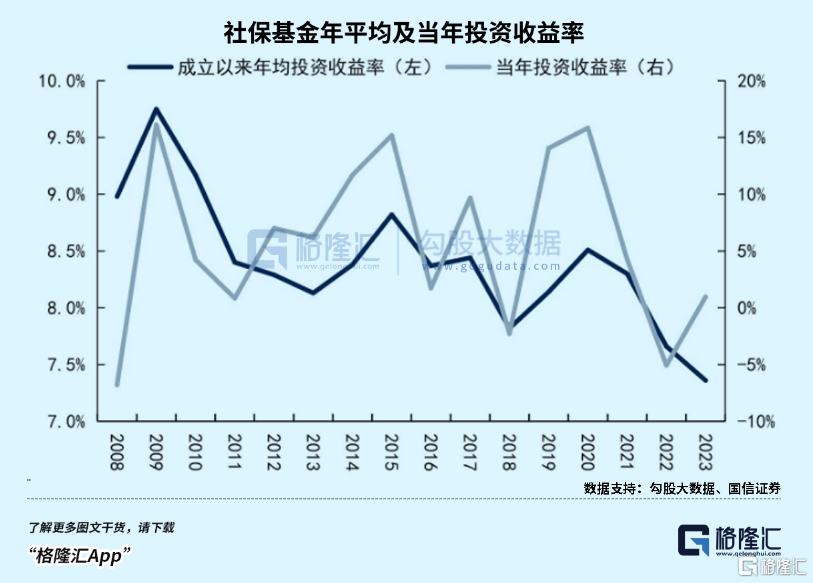

而以社保基金收益率为参照,自成立以来的年均投资收益率,基本在7.5%以上。

减去资金成本,也在2%以上。

当然,这并非最终收益。

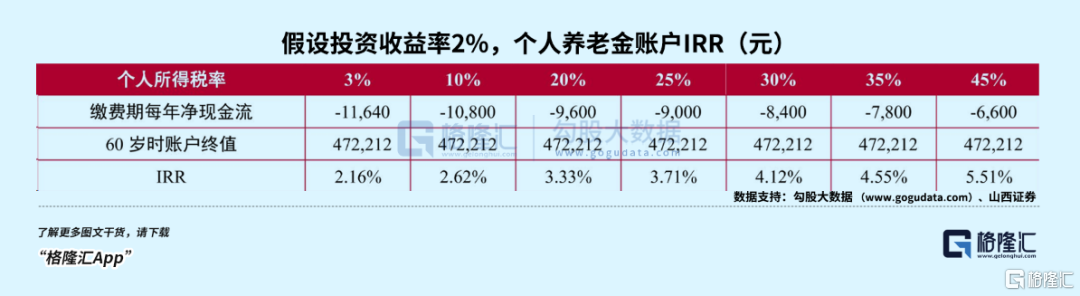

再结合免税那块,不同收入人群的具体情况也不同。

官方曾算过一笔账,如果30岁就开始参与个人养老,每月缴纳1000元个人养老金,等到退休,预计一个月可以领到2700元。

显然,这并不是指所有人。

对于月收入低于5000元的,加上3%的提取税,总的资金成本可能超过8%。

对比7.5%的投资收益,肯定是亏的。

个人所得税率3%,抵消掉提取税,再减去资金成本,收益才是正的。

换句话说,收入越高、个人所得税率越高,收益率也越高。

综合来看,至少对于月收入5000元以上的纳税人群而言,参与具有长期封闭期的个人养老金,大概率能享受到长期投资的复利效应,是比较明智的选择。

但是,前文也说了,月收入5000元以下的群体占比超过70%。

也就是说,以本文的模型作为假设,全国有70%的劳动力,投资个人养老金是亏钱的……

这也是为什么,从2022年4月推出以来,全国个人养老金开户数量虽然高达5000万,但真正使用的人数只有2000万。

户均才560块钱,总规模约280亿元。

只能说,大家都不是傻子。

但是,上面我们所做的猜测,是以现有的社保基本为参照的。

但既然是改革,会有会出现过去不曾有的变化呢?

不妨做点乐观的猜测。

03

彼岸的夕阳红

大萧条时期,罗斯福出台新政,对企业、个人强制性征收“社会保障税”,并成立联邦社保基金,作为对失业、老人和残疾者的保险金。

这就是美国养老体系的第一支柱,发放的养老金相当于人均工资的40%,覆盖了全国约96%人口。

作为基础保障,为了安全,资金全部投资在国债类固定收息资产上。

这一点,与我们如今的社保基金有些相似。

同样相似的是,由于投资收益太低,再加上二战后“婴儿潮”这一代人开始大批退休、供养比大幅下降,该基金自2010年起就入不敷出。

而面对这种情况,美国政府也不是等到事情发生了才去解决。

早在1974年,美国国会就通过了《雇员退休收入保障法案》,指导雇主制定养老金计划作为补充。

以此强化养老体系的第二支柱。

1978年,《国内税收法》又新增第401条k项条款,开始推广定额缴存计划(DC,企业提供)和个人退休账户(IRAs)。

IRA成立之初有两个目标定位,一是向没有雇主养老计划的劳动者提供具有税收优惠的退休储蓄工具,二是向已经参加雇主养老计划的劳动者提供离职时的便利的资产转换账户。

也就是养老体系的第三根支柱。

早早把“三角凳”修好的结果就是,等到2005年后退休高潮来临时,第一支柱所占养老体系的比例已经降至7%,第二、第三支柱占比分别高达58%、35%。

即便第一支柱的全国养老保险运转不动了,影响也非常有限。

这次我国大力推广的个人养老金,也被称为中国版IRAs。

原版IRAs是怎么运作的?

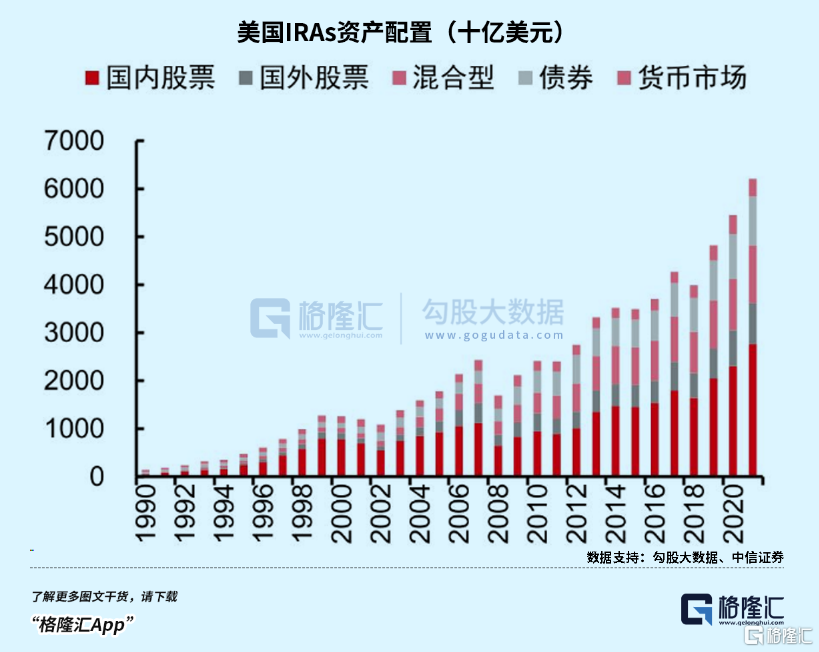

起初,这些钱主要放在银行存款里。1990年后,基金、股票、债券比例开始提升。

大量活水,为资本市场提供了源源不断的长期资金,直接成为美股80年代后长牛的有力推手之一。

收益是相互的。

因为具有更大的灵活性,有利于吸引更多风险偏好投资者,1998-2021年IRAs的年平均收益率达6.1%。

由资产收益率带来的资金增量,约占2021年IRA账户资金总规模的63.3%。

截至2022年,美国IRAs账户中余额达到100万美元的账户数量,已经超过34万个。

也就是说,有34万人靠个人养老金,实现了“养老财富自由”。

当然,这是美国的剧本。

我们现在面临的退休潮,与世纪初的美国,确实有几分相似。

这个时候以大洋彼岸为师,推出个人养老金、大力强化第三支柱,也算得上是恰逢其时。

但是,也正如上文所说,IRAs的收益率,很大程度上得益于美股的长期优秀表现。

即便有个人养老金账户带来的长期资金,A股能不能做到?

只能乐观点期待了。

04

尾声

养老究竟靠什么呢?

其实归根结底,还得是靠自己。

尤其是,因为个人养老金的本质就是,收入越高、收益越高。

不论个人养老金靠不靠谱,若你不是高收入者,年轻时都要提前做好储备。

对大部分人而言,最好的策略是什么?只能是最笨的办法:攒钱。

攒钱一时爽,一直攒钱一直爽。

只要你开始攒钱,马上会体验到不一样的感觉——不是飞一般的感觉,是踏实感。

此时,所有不必要的高消费行为,都会自动被你翻译成浪费。这时候,余额增长的快感,超越了消费的快感。

这是种有益的快感,它能让你的生活更持久。不但持久,还很坚挺。

至少,不用面临最坏的情况:人老了、退休金不够用,还得与年轻人抢砖。

退而不休,是最大的悲哀;有稳定的现金流,才是最大的幸福。

有尊严地老去,没那么容易。

翻身变富翁,十年回报高达1500%!点击此处了解InvestingPro科技巨头AI选股策略,AI智能选股助你飞。