隔夜美股 | 三大指数下跌 道指跌近800点 博通(AVGO.US)涨4.8%

市场普遍预期,美联储将在9月18日的联邦公开市场委员会(FOMC)会议上开始降息,但人们越来越关注的是,一旦宽松周期开启,美联储究竟会削减多少个基点的基准利率?这其中的关键因素之一在于所谓的「中性利率」是否在近年来有所提升,哪怕只是轻微的变动。

所谓中性利率,是指能使经济持续增长而不引发通胀的理想利率水平。遗憾的是,实际中性利率难以直接观测,经济学家只能借助模型来估算它。

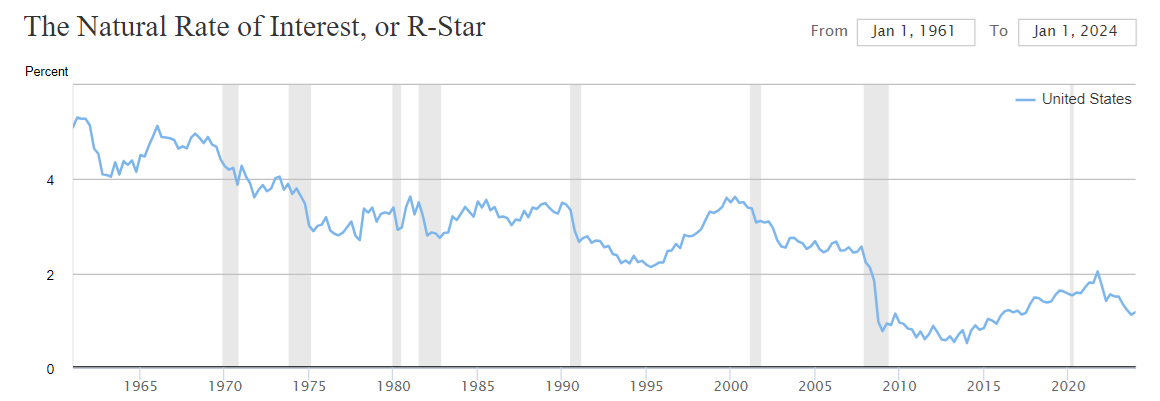

纽约联邦储备银行的一项模型分析显示,截至今年第一季度,中性利率(又称为自然利率或R星)已降至约1.2%。虽然这一数字较十年前有所回升,但仍然远低于上世纪80年代和90年代的3%左右的水平。

自然利率

美股财务数据点样解读?InvestingPro ProTips,一眼搞掂,轻松Get!点击这里优惠解锁InvestingPro。

然而,估算中性利率绝非易事,对于最佳方法的争议广泛存在,由此得出的估算值也往往大相径庭。

近期的调查表明,部分经济学家认为中性利率正在上升。国际清算银行(Bank of International Settlements)最近建议,「近期通胀上行风险重现,促使未来货币政策立场趋于紧缩,这可能推高了至少是对R星的感知。」

此外,一间媒体在五月报道:

纽约联邦储备银行在三月会议前对主要银行进行的调查显示,交易商预测的长期利率接近3%,高于前一年同期的2.5%。

道明证券(TD Securities)的分析师在最近的一份报告中告诉客户,「我们持续假设长期名义中性利率现在可能比之前高出50个基点,在2.75%至3.00%之间,但我们不能排除一个略高一些的水平,接近3.50%。」旧金山联邦储备银行在其报告中表示,其内部对长期利率的评估为2.75%。

这场技术性的讨论对货币政策未来走向具有重要意义。如果中性利率确实有所提高,那么这可能会限制美联储削减利率的空间。

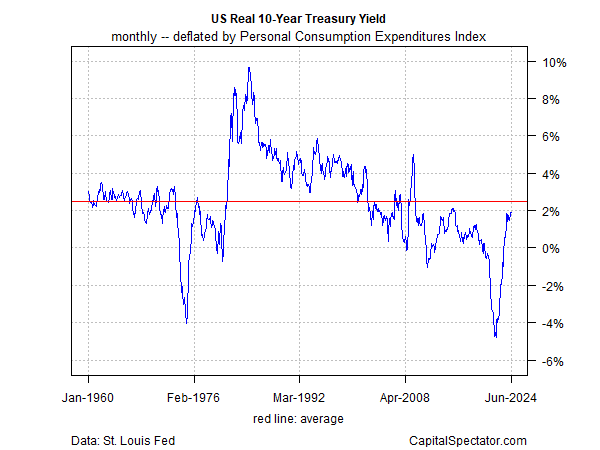

虽然影响中性利率的因素众多,但一个粗略判断方向性偏好的方法是观察实际(剔除通胀因素的)利率。在这方面,近年来实际利率出现了显著的上升,如下图所示。

美国实际十年期国债收益率

目前断言自然利率实质性增长还为时尚早,但是考虑到实际利率的大幅上升确实是影响因素之一,我们可以合理假设,美联储削减利率的能力可能比之前预期的要小。

「如果他们今年两次降息,到年底时他们实际上就会达到中性水平,」Bianco研究公司的Jim Bianco说道。「鉴于经济的强劲表现,我认为这样的降息幅度并不合理。」

***

股票好不好?是否值得买入?还是要赶紧出逃?环球股票分析工具InvestingPro助你一臂之力。丰富功能点击了解:

- 六大AI选股策略,轻松跑赢大市:ProPicks。

- 看不懂财务数据?太复杂?一句话解读,一眼知好坏:ProTips。

- 避雷泡沫股,抄底遭低估的潜力股:公允价值和稳健度评分。

- 精细选股,筛选海量财务、估值、评级指标,结果可保存、可导出为表格:先进的选股器。

- 深入了解和研究公司财务细节,进行专业的基本面分析:历史财务资料。

- 快速查询巴菲特、达里奥、索罗斯持仓,轻松抄作业:大佬持仓速查。

- 我们已有计划在InvestingPro加入更多功能。

欲进一步了解InvestingPro,请访问下方链接:

https://cn.investing.com/pro/pricing?couponCode=CNNEWS1

用优惠码CNNEWS1,享受折上折,价格再减10%。

编译:刘川

英为财情Investing.com:YouTube频道@investingcomhk ; X账号@InvestingCN