全球通胀警报拉响!布油「一飞冲天」突破百元,美元指数「王者归来」重回100

英为财情Investing.com - 美国税收收入正显示出下滑趋势,历史数据显示,税收收入下滑往往是经济衰退的前兆。于我们最近的一篇文章中,我们探讨了经济增长与债务水平的问题。文章指出:

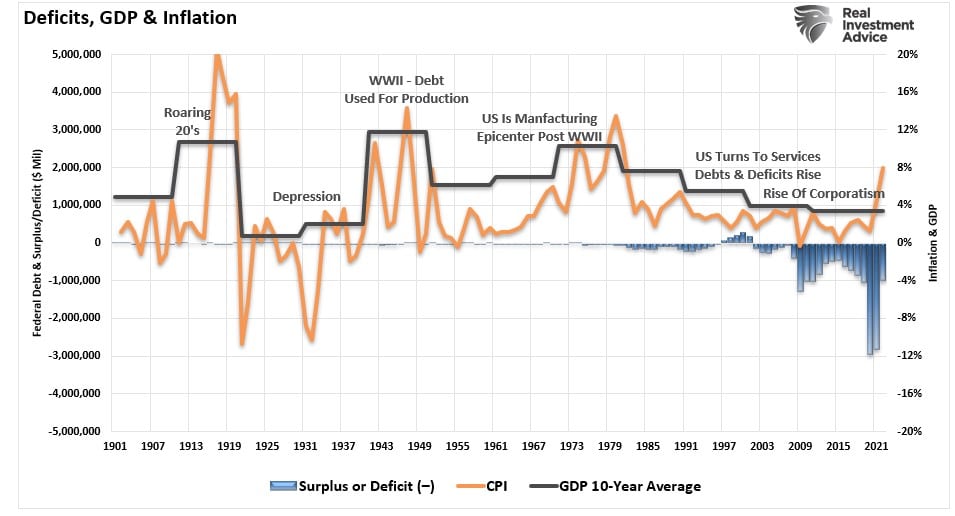

「美国政府于「更多的支出」更多的好处这一假设下,似乎正在没有限制地抛金撒银,然而债务和赤字的问题才是关键。为了更深入地理解债务和赤字对经济增长的影响,我们必须探讨它们的起源。下图揭示了十年经济增长率随时间的变化趋势。」

「显然,从1900年到1990年,除了大萧条的几年之外,十年平均经济增长率大概于8%左右。然而,从1990年开始,经济增长率明显开始下滑。」

(债务、赤字与GDP,1901至今)

文章指出,债务和赤字增长问题主要存在于两方面。

「首先,「赤字支出」原本只应在衰退期间使用,并在随后的扩张期间转为盈余。然而,从80年代初开始,当权者只坚持实施「赤字支出政策」。毕竟,「如果少量的赤字支出是好的,那么大量的赤字支出不是应该更好吗?」」

「其次,赤字支出从用于创造就业的生产性投资(如基础设施和发展)主要转向了社会福利和债务服务。这种方式使用的资金的回报率是负的。」

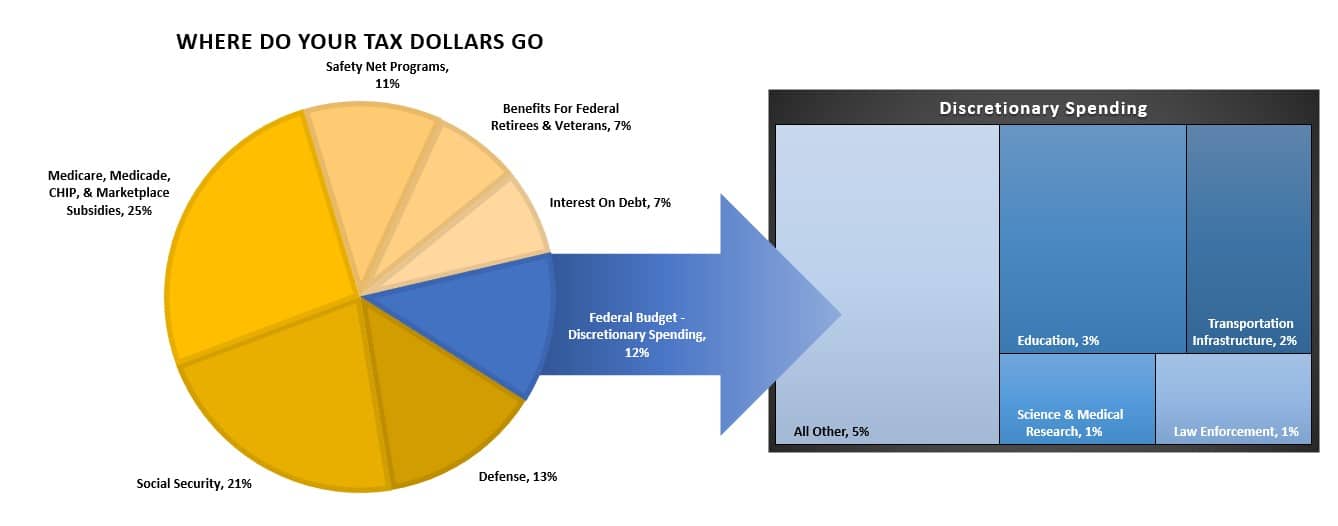

不仅如此,赤字问题还因人口老龄化加剧。这部分人口对政府福利的依赖程度超过了政府收入的50%。预算与政策优先事项中心数据显示,预算中约88%的税收都投入了非生产性支出。

(美国政府的税收都用在了哪里)

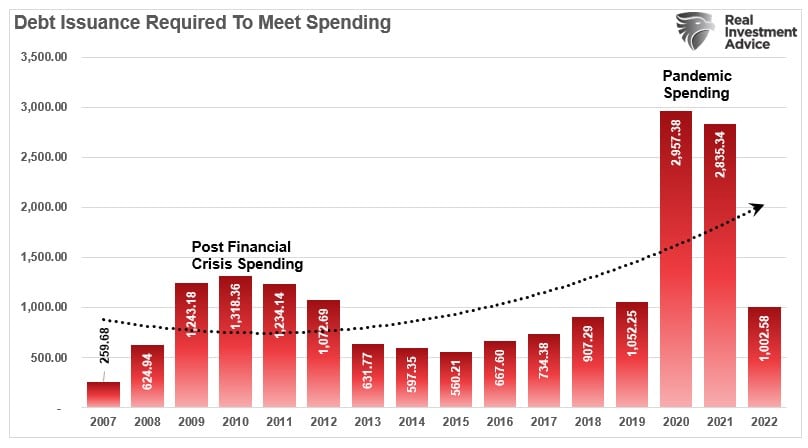

尤为关键的是,2022年,美国联邦政府支出达到6万亿美元,几乎占全国名义GDP的20%(具体为19.74%)。在这笔总支出中,仅有5万亿美元由联邦收入筹措,剩下的1万亿美元则通过债务筹措。

换言之,如果88%的所有支出都用于社会福利和偿还债务利息,那么这些支出相当于5万亿美元联邦收入中的105%,也就是5.3万亿美元。

(发行债券以满足支出需求)

然而,这是截止到2022年年底的情况。从新的一年开始以来,于利率上升和消费者通胀状况的双重作用影响下,经济活动逐渐减弱。

随着经济放缓,盈利和收入将会下滑。由于联邦税收主要来自个人和企业的收入,因此联邦税收所揭示的信息,能更精准地反映出经济的实际状况。

税收是衰退的预警指标

2023年,一项持续困扰市场的难题便是如何防止美联储激进升息造成经济衰退。无论是先行经济指标还是收益率曲线,均预示经济将大概率衰退,尽管目前尚未真正衰退。

对于这一现象的解释有两方面。一方面,受《削减通胀法案(IRA)》推动,自2022年末以来,美国联邦支出大幅度上升。另一方面,由于上次财政政策中的5万亿美元大幅拉高了GDP,产生了滞后影响,因此需要比过往更长时间。

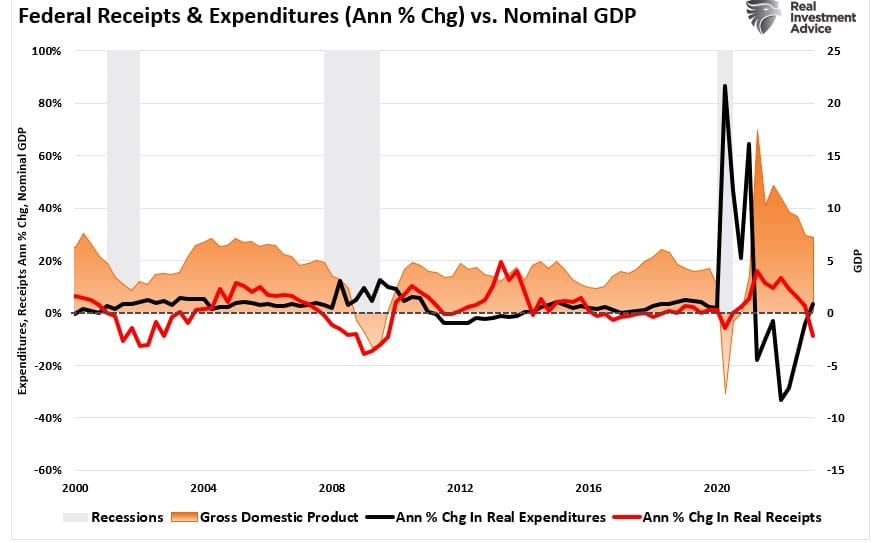

(美国联邦政府收入VS开支VS GDP)

然而,上表中最值得关注的便是那条红线。可以看出,尽管美国联邦政府的支出持续升高,惟税收收入却在下滑。这也是我们看到美国赤字不断走高的原因。

美国联邦政府收入的变化至关重要,因为政府的收入主要来自对企业和个人收入的税收。无需多说,当盈利和收入降低时,这自然会反映经济活动也在减弱。

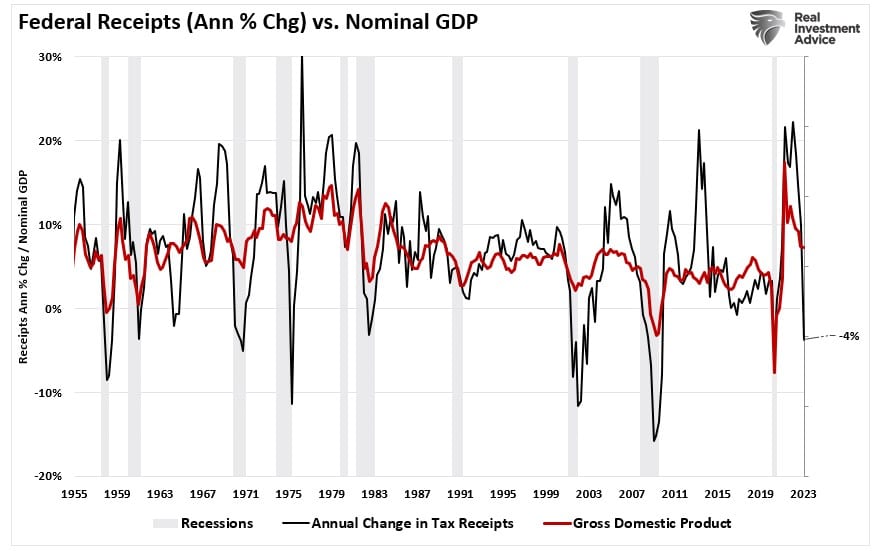

如下图所示,美国联邦政府收入的年率与经济增长有极高的相关性。历史数据显示,当联邦收入的年率低于2%时,通常预示经济衰退即将到来。

目前,美国联邦政府收入的年率已经达到了负4%。

(税收收入年化变动VS GDP)

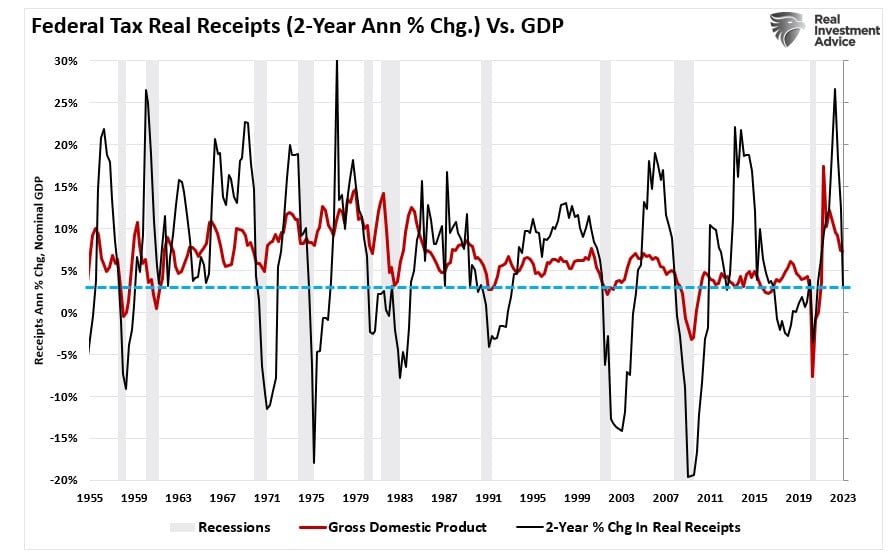

我们将数据平滑处理后,以及根据通胀调整后的税收收入的24个月的变化率,可以发现这种高度相关性。再次提醒,当税收增长率降至2%以下时,经济衰退往往随之而来。笔者更偏爱这种衡量标准,因为它考虑了经济运行中的「滞后效应」。收入于过去两年中的年度变动率已经触及了2%的警戒线。这便可以解释经济衰退尚未出现的原因。

(2年实际税收收入变动VS GDP)

此外,尽管加州推迟了缴税时间,然而这并不能解释报税大幅下滑的原因。再者,鉴于2020年,全美经济活动几乎完全停滞,人们普遍推迟了报税,当前所见到的报税大幅下降,显然不只是源于一次性的事件影响。

然而,对投资者来说,这样的影响也显而易见。

股市往往会跟随赤字走

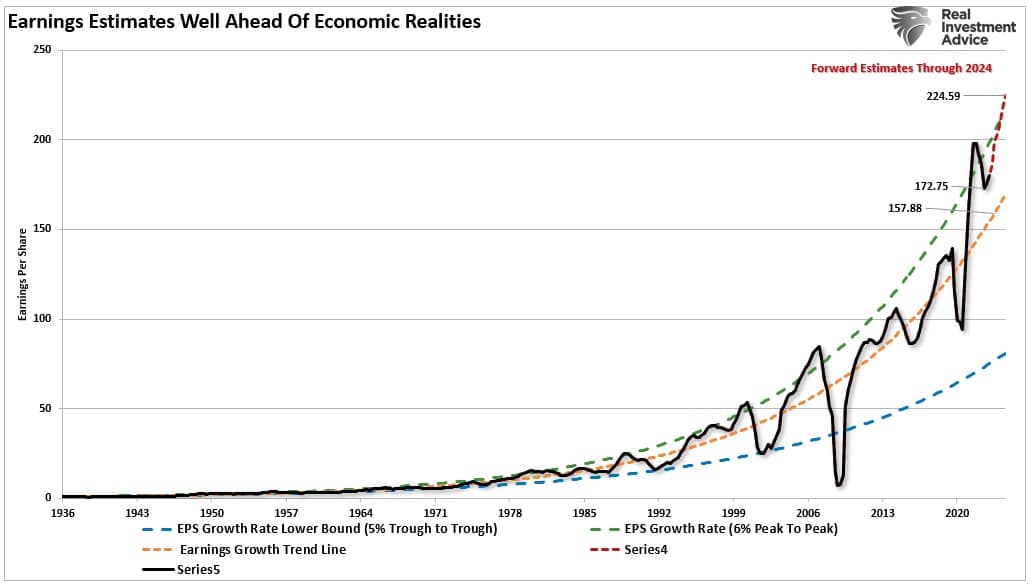

如果税收收入持续下降,则表明经济活动正在放缓,并肯定会对盈利增长产生负面影响。最近笔者观察到,投资者过于热切地期待经济能够摆脱衰退,盈利增速能够恢复。以下是我的看法:

「市场分析师对未来的盈利期望已有所提升,惟相关数据并未全面支持这一设想。更加核心的问题在于,随着主营业务的销售额增长阻力增大,企业想要「修饰」其利润的空间将受到限制。」

「随着利率上升持续施压消费,特别是于高负债的经济环境下,销售额减速的风险难以低估。如果这种看法成立,那么企业的盈利即必须调整至与真正的经济活动一致。这便是历史上,当盈利严重偏离长期增长趋势时,一定会发生回归的根本原因。」

「虽然一切皆有可能,惟从2022年底以来,分析师预期大幅升温似乎过于依赖于「希望」,而于真实的经济面前,这显然有些站不住脚。」

(盈利增长于经济增长的相关性)

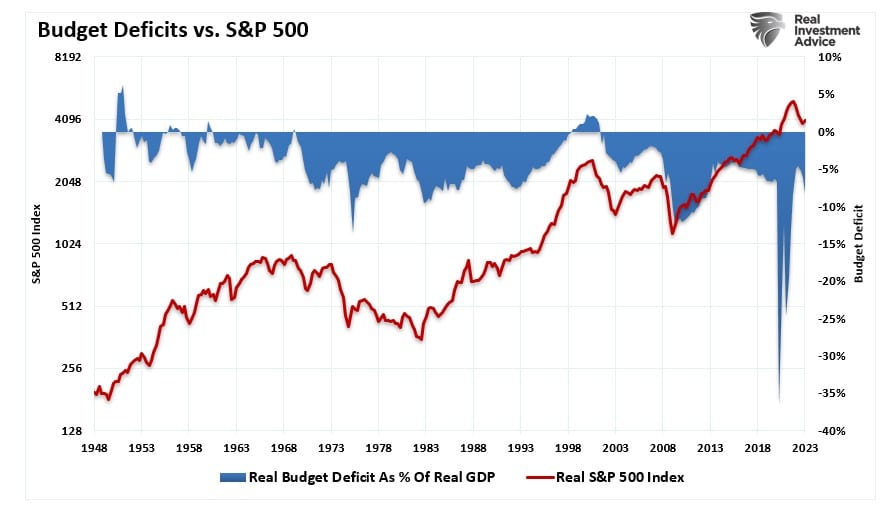

于接下来的一年,股市表现的可能令分析师感到失望,因为其表现于多数时候与财政赤字密切相关。随着赤字的扩大,公司盈利增长将遇到阻碍,而且会引发市场重新对风险进行定价。

赤字的扩大也将倒逼美联储降低利率,以削减政府的利息支出。

(预算赤字与股市)

尽管很多经济指标都暗示经济临近衰退,惟我们需特别关注税收收入情况。不断攀升的债务水平及由此增加的债务服务成本将拖累经济增长。经济学家Lacy Hunt博士最近就指出:

「过度的债务负担等同对未来增长的一种税收,这也颇为符合Hyman Minsky的「庞氏金融」理论,也就是说现有的债务规模与类型无法产生足够的资金流来偿还本息。尽管债务未真正导致Minsky预期中的金融市场持续性不稳定,惟对于经济增长和生活水平的缓慢抑制,其影响却如潜流涌动般狡猾。」

这将是股市无法回避的问题所在。

***

如何物色有望大升股价却很低的优质股?InvestingPro股票筛选器助您一臂之力。快速筛选海量股票,强大功能囊括各项指针,轻松挖掘宝藏股票。

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

***

翻译:刘川