罕见!全球股市、债市、黄金齐齐大跌 究竟发生了什么?

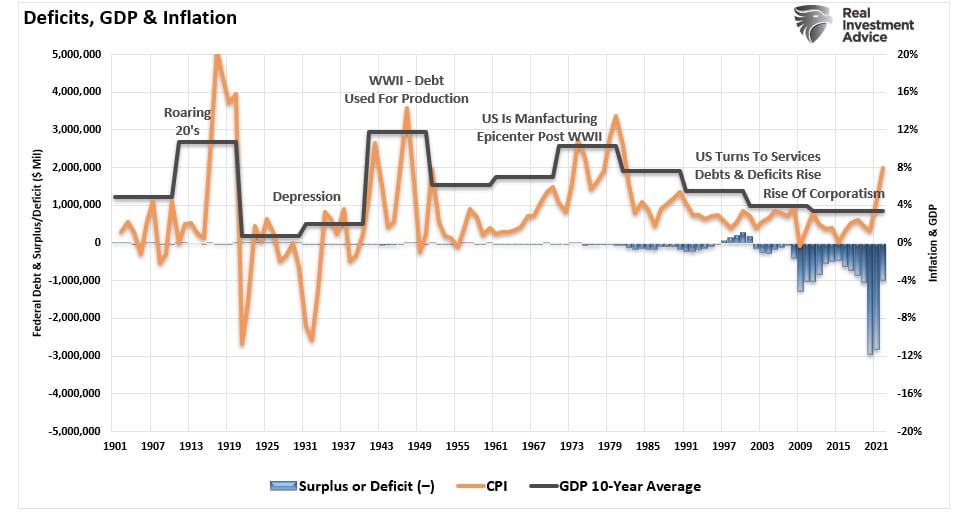

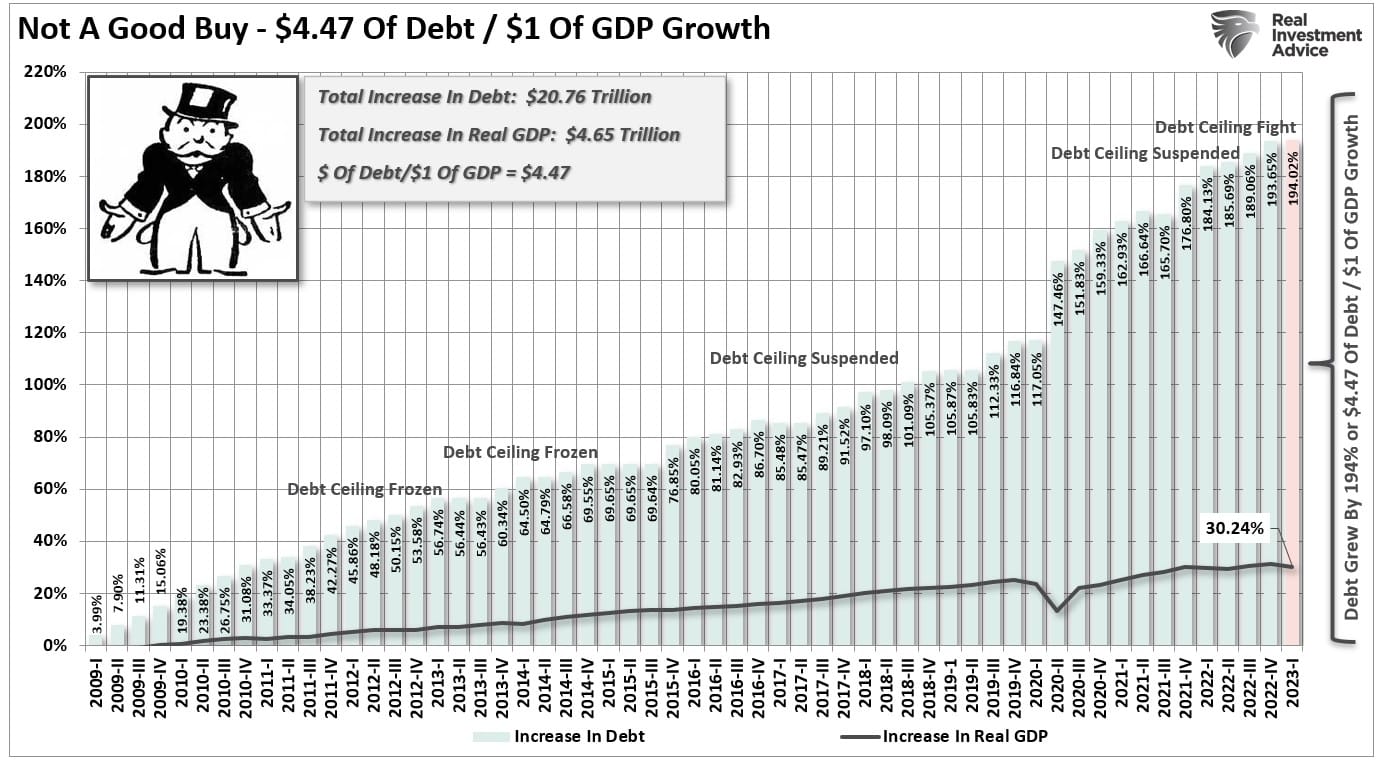

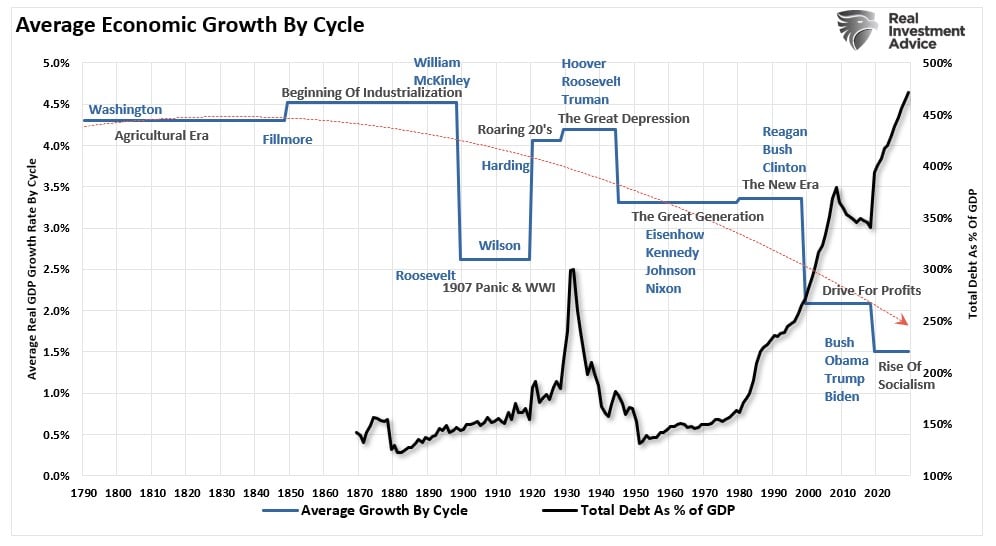

英为财情Investing.com – 美国政府于「更多的支出」更多的好处这一假设下,似乎正在没有限制地抛金撒银,然而债务和赤字的问题才是关键。为了更深入地理解债务和赤字对经济增长的影响,我们必须探讨它们的起源。下图揭示了十年经济增长率随时间的变化趋势。

显然,从1900年到1990年,除了大萧条的几年之外,十年平均经济增长率大概于8%左右。然而,从1990年开始,经济增长率明显开始下滑。

问题出在哪里呢?显然,是于美国的债务和赤字水平猛增之际,这个问题于过去几年一直是一个热点争议问题。

是因果关系,还是相关关系?

如下文所述,债务激增可以是经济增长放缓的元凶。然而,我们必须从凯恩斯的理论开始讨论,因为过去30年来,这一理论一直是财政和货币政策的主要指导思想。

凯恩斯认为,「当商品总需求不足时,将会出现普遍过剩,导致经济下行,失业率过高而导致潜在产出损失,这主要是由生产者的防御性(或反应性)决策所造成的。」

在这种情况下,基于凯恩斯主义的经济学认为,政府政策可以用来增加总需求,进而刺激经济活动,减少失业和通货紧缩。政府投资会带来收入,这将会增加整体经济支出,从而刺激更多的生产和投资,涉及更多的收入和支出。最初的刺激触发了一系列事件,其总的经济活动增长是原始投资的数倍。

凯恩斯的理论是正确的。为了使赤字支出产生效果,投资的「回报」必须产生比用于提供资金的债务更高的回报率。

问题主要有两个方面。

首先,「赤字支出」原本只应在衰退期间使用,并在随后的扩张期间转为盈余。然而,从80年代初开始,当权者只坚持实施「赤字支出政策」。毕竟,「如果少量的赤字支出是好的,那么大量的赤字支出不是应该更好吗?」

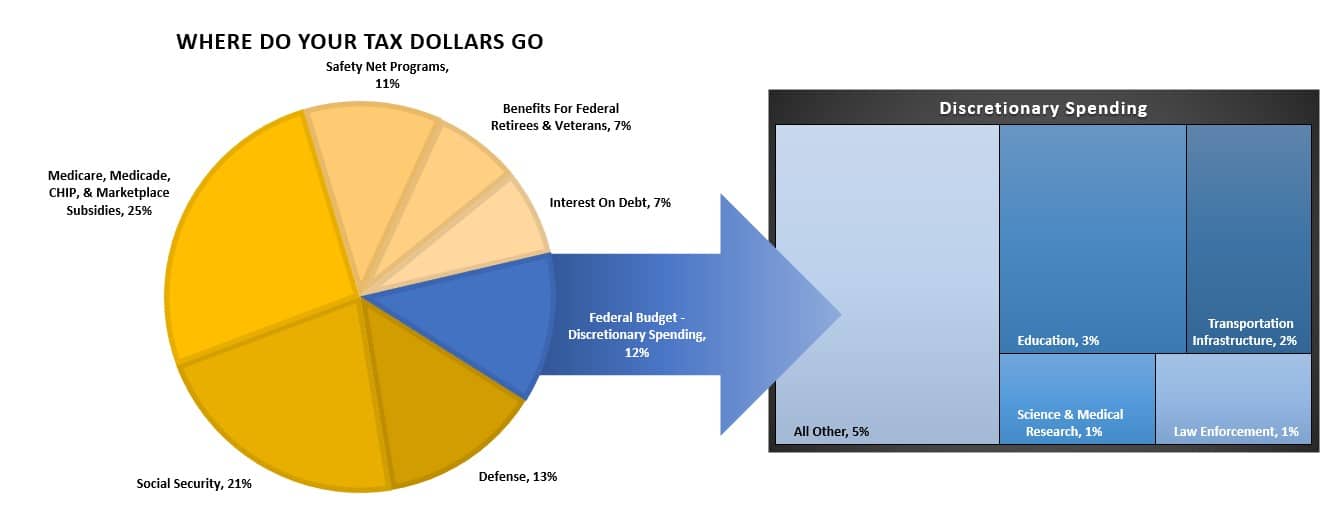

其次,赤字支出从用于创造就业的生产性投资(如基础设施和发展)主要转向了社会福利和债务服务。这种方式使用的资金的回报率是负的。

根据预算与政策优先事项中心(Center On Budget & Policy Priorities)的资料,大约88%的税收被用于非生产性支出。

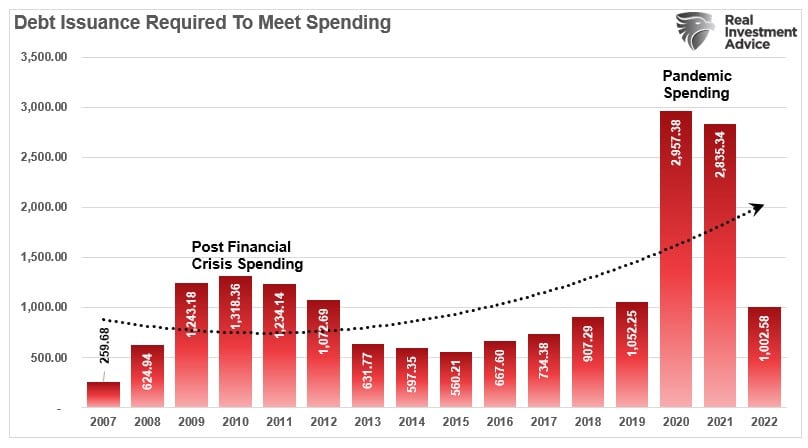

下面是真正的关键。2022年,联邦政府的支出达到6万亿美元,几乎相当于全国名义GDP的20%(确切地说是19.74%)。在这总额中,仅有的5万亿美元是由联邦收入提供的,剩余的1万亿美元则是通过债务融资的。

换言之,如果所有支出的88%都用于社会福利和债务利息,那么政府需要以5万亿美元的收入(或105%)为5.3万亿美元支出付款。

你看出问题所在了吗?(在金融市场上,想要借钱支付你无法承受的债务是一种「庞氏骗局」。)

债务是问题的根源,而非解决方案

这就是现代货币理论(MMT)的问题之一,它认为「只要没有通货膨胀,债务和赤字就无关紧要」。然而,当我们关注到债务和经济增长趋势时,这一假设就无法成立。

我并不否认:「债务,特别是赤字支出,确实可能产生效益。」如我曾经写到的:

「赤字」这个词本身并无实质含义。Brock博士曾用两个不同国家作为例子来说明这点。

A国花费4万亿美元,惟只有3万亿美元的收入,因此A国出现1万亿美元的赤字。为了弥补支出和收入之间的差额,财政部必须发行1万亿美元的新债务。这些新债务用于支付超额支出,惟并未产生任何收入,因此于未来还需填补这一缺口。

而B国也花费了4万亿美元,收入为3万亿美元。然而,这1万亿美元的赤字是通过债务融资并投资于产生积极回报的项目和基础设施的。因为投资基金的回报率随着时间的推移会抵消「赤字」,所以实际上并不存在赤字。

关于政府支出的必要性,人们并无异议。分歧在于对其滥用和浪费的问题。

美国就是例子中的A国。

国家债务的增加长期以来都被浪费在增加社会福利项目上,并最终导致了更高的债务本息,实际上构成了负投资收益。因此,债务余额越大,就会从生产性资产中转移出越多的美元用于偿债,对经济的破坏性也就越大。

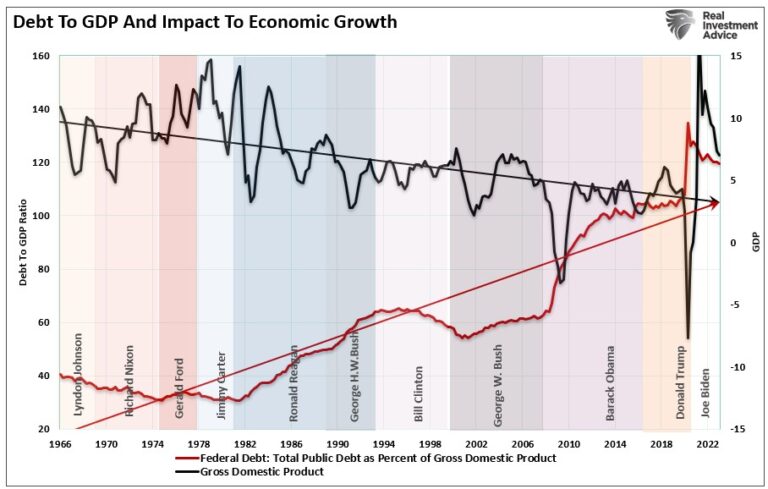

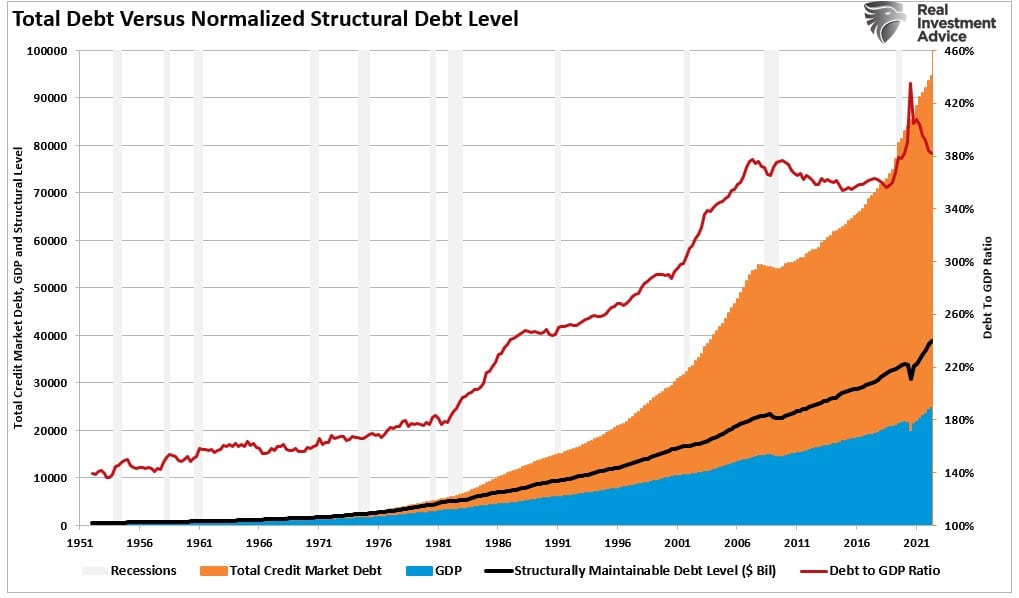

债务与经济增长的关联性十分明显,如下图所示。从1980年以来,债务的总体增长已经猛增至超过当前整体经济增长的水平。由于现在的经济增长率已经处于历史最低水平,债务的变化继续把更多的税收从生产性投资转向偿债和社会福利。

讽刺的是,债务驱动的经济增长始终需要更多的债务来为未来回报率下降的增长提供资金。目前需要3.02美元的债务才能创造1美元的实际经济增长。

然而,问题并非仅仅在于联邦债务,而在于所有债务。

对于家庭而言,他们通过个人消费支出驱动了大约三分之二的经济增长。人们利用债务来维持远超出收入和工资增长所能支持的生活水平。只要有能力借更多债务,这种情况就还行得通。然而,最终,债务会增至侵蚀经济生产性消费的水平。

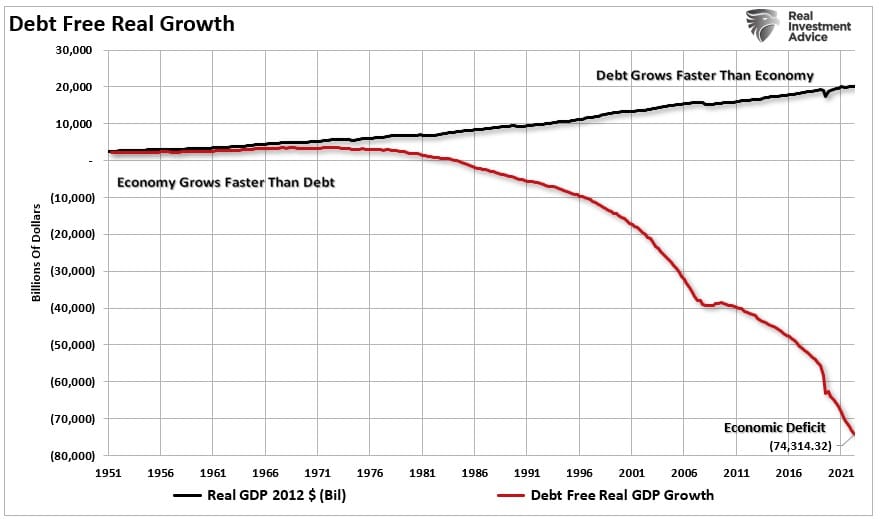

从1952年到1982年的30年间,无债务的经济增长一直处于盈余状态。然而,自1980年代初以来,信贷市场债务总额的增长已经大大超过了经济增长。当前的累积经济赤字已超过74万亿美元。

当我们从正确的角度去看待这个问题时,我们便能开始理解困扰经济增长的更重大问题。

债务的终局

不出所料,凯恩斯主义政策未能刺激出基础广泛的经济增长。从问题资产救助计划(TARP)到量化宽松(QE),再到减税,这些财政和货币政策只不过推迟了最后的清算过程。不幸的是,这种推迟只会给未来制造更大的问题。正如Zerohedge所指出的:

「国际金融协会(IIF)指出了一个显而易见的事实,即由于各国央行的货币宽松政策,借贷成本降低,鼓励了各国负担新的债务。让人感到讽刺的是,这样做使得利率上升变得更为困难,因为世界各国几乎无法承受债务占GDP的100%,更不用说是GDP的三倍了。」

最终,清算过程将非常巨大。要将债务水平降到结构上可控的水平,需要从当前的水平上减少近50万亿美元。

这就是许多人预测的「大重置」,也就是「终局」。

这种削减债务的方式将对经济构成毁灭性的拖累。上次出现这种逆转的时期被称为「大萧条」。

这也是经济增长将继续在较低水平运行的主要原因之一,还预示我们将见证下面这样的经济局势:

- 更频繁地遇到经济衰退,

- 股票市场的回报率下降,

- 出现滞胀,于生活成本上升的同时,薪资增长仍然受到抑制。

结构性就业的变化、人口结构的变化,以及由生产力变化引起的通胀压力,都会放大这些问题。

这是相关关系还是因果关系?决定权在你,惟你可能会发现32万亿美元的影响比你想象的还要重要。

***

InvestingPro夏季大促现已拉开帷幕,超低价格,升级投资策略!

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,打造投资好帮手,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

优惠详情:

- 包月:节省20%,按月订阅,灵活方便。

- 包年:节省50%,以无与伦比的价格,畅享全年特权,打通璀璨「钱途」。

- 两年:网页版特别优惠,节省高达52%,最大化投资回报,畅享独家网页版特惠。

限时促销,机不可失,立即畅享尖端投资工具、实时市场分析、专家意见。

马上加入InvestingPro,释放投资潜力。夏季大促,手慢无!

***

翻译:刘川