AI“恐怖故事”再次洗血美股:一篇2028年的“假想”作文引发恐慌,IBM暴跌创25年之最

日元跌破145之后,日本财政部和央行时隔11年出手了;人民币跌破7.15之后,中国央行透露出自疫情爆发以来最强的稳汇率政策信号,将外汇远期售汇业务的风险准备金从0%调升至20%——这一工具在历史上仅使用过两次(2015年8月和2018年8月)。那么中日联手,是否能够扭转“亚洲货币战”的困局?外汇政策的少见出手意味着什么?

我们认为要扭转当前全球的汇率困局,仅靠中日政府的偶尔出手难有成效,各国之间的政策协调才是关键,压力时刻通过出售美债、倒逼美联储让步可能是第四季度至明年初的不可忽视的风险点和国际政策博弈。

人民币贬值方向未变。尽管政策对于汇率贬值持更加容忍的态度,但仍需警惕人民币跌破重要心理关口(例如7.2)可能会带来的较大的市场波动。

对于国内市场而言,至少短期内可以缓解市场对于央行通过加速流动性紧缩、应对贬值的担忧。

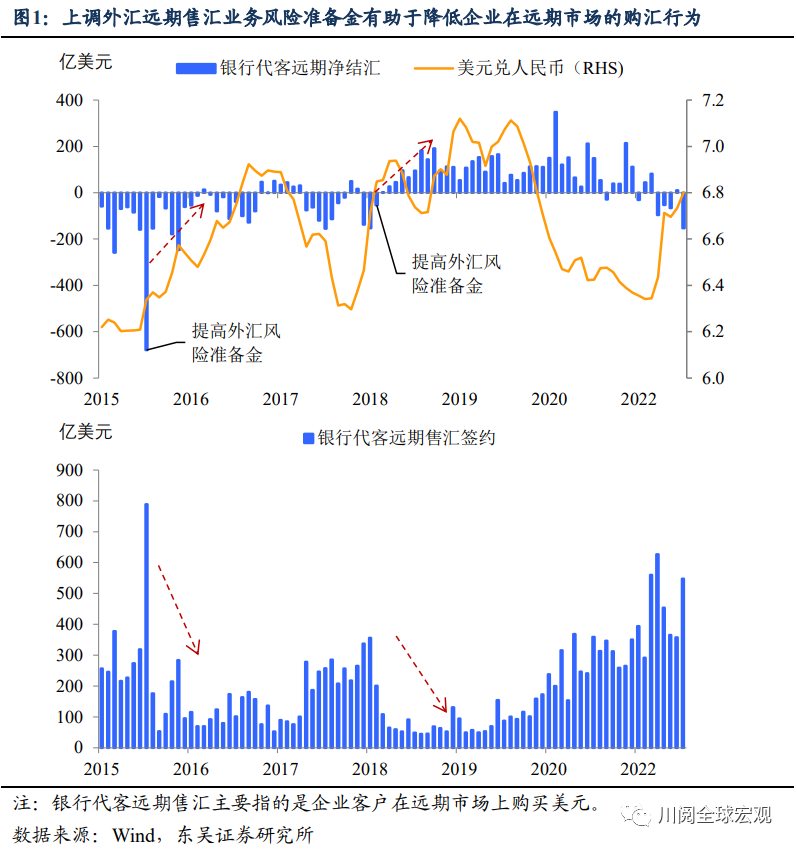

何为外汇风险准备金?提高之后对于汇率有何影响?提高远期售汇业务的外汇风险准备金,本质上提高企业远期购汇(购买美元)的操作成本,降低企业在外汇远期市场的美元购买量,进而可以直接缓解人民币汇率的贬值压力。

从之前两次的经验看,这一政策对于外汇远期市场的相对供需有直接的作用。如图1所示,中国企业的远期购汇行为往往有“追涨杀跌”的特点,在人民币贬值压力较大时,中国企业往往会增加在远期市场上对美元的购买。

而央行适时提高外汇远购的风险准备金会直接降低企业远期购买美元的规模,甚至有可能直接扭转远期市场上美元和人民币的相对供需格局,使得净结汇敞口由负(对美元的需求大于人民币)转正(对人民币的需求大于美元)。

因此,该政策的主要目的是挤出市场交易中的非理性成分,而非扭转汇率走势。遏制企业“追涨杀跌”的行为之后,人民币汇率依旧要回归正常的市场定价,而这一定价的主要因素是美元指数的变化。

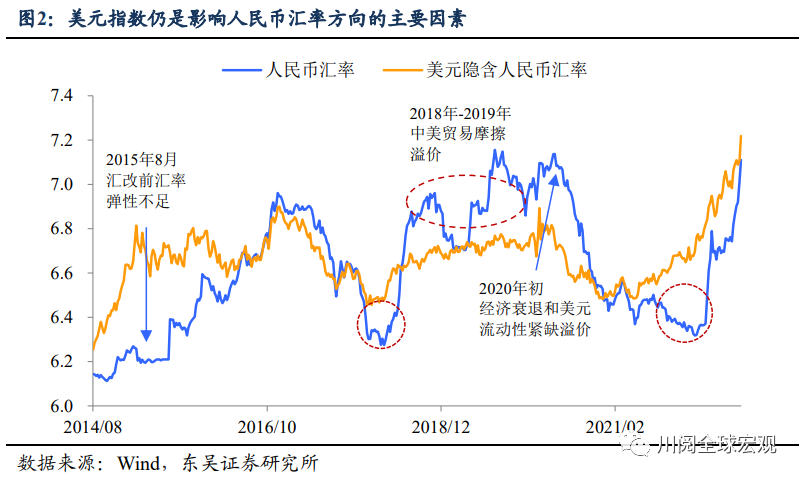

我们在之前的报告里已经提出我们的逻辑框架和基本判断,美元指数的向下拐点可能要到明年初,在此之前最好的情形是在中国经济边际企稳的背景下美元由升值转为震荡(图2)。

在此背景下,人民币汇率贬值的方向未变,因此仍需警惕跌破重要心理关口带来的市场动荡——震荡的幅度会明显大于破7的影响。

从国际视野来看,中国央行和日本央行的政策一定程度上有助于降低市场投机力度,缓解贬值的速度,但真正扭转汇率困境需要全球政策的协调,但是这一次可能有难度。政策协调主要有两种方式:

一是主要经济体进行联合的汇率干预,比较典型的例子是1985年9月“臭名昭著”的广场协议,美日英法德联合干预汇率,助力美元指数贬值;

二是主要经济体货币政策协调,主要是美联储发挥全球央行的地位、货币政策边际转鸽,其次非美经济体跟随联储加速紧缩,例如在2014年至2015年美元大升值、非美货币普遍承压的情况下,美联储在2015年12月首次加息后,开始阶段性转鸽,直至2016年12月才进行第二次加息。

不过今年这两个维度的协调都有难度。一方面,从大环境看,俄乌冲突以来的国际环境令政策协调的难度明显上升;另一方面,被通胀和能源纠缠得焦头烂额的欧美央行,当前的首要任务仍是治理国内通胀,短期内很难看到连自身经济衰退风险都不顾的美联储,为了其他国家的汇率问题而政策转向。

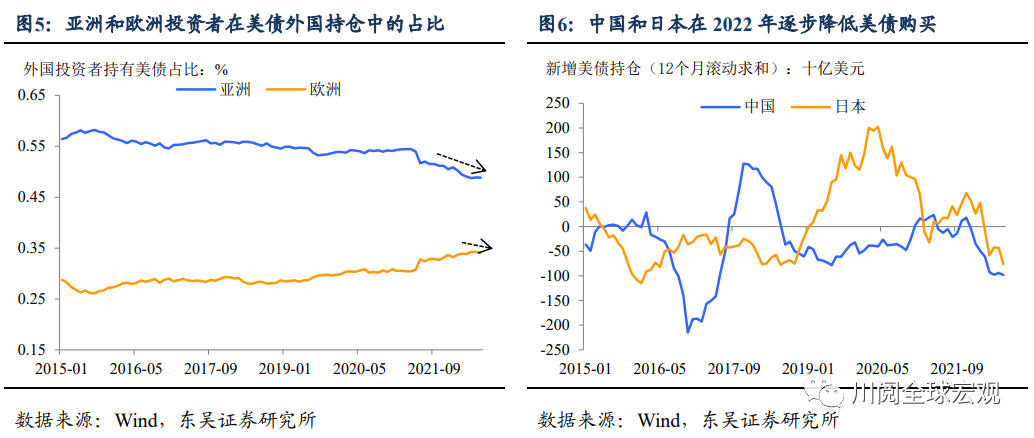

美债市场的动荡可能成为今年非美经济体倒逼美联储的重要渠道。当美联储不想主动发挥全球央行的功能时,全球经济和市场只能倒逼,主要有两个渠道:

一是通过非美经济体的经济衰退来拖累美国经济,进而迫使美联储让步,但这一途径的作用时间较长,而且非美经济体自身要承受较大的经济代价;

二是通过减少购买或者卖出美债的方式,增加美债市场的动荡,进而影响美国境内流动性,迫使美联储让步。

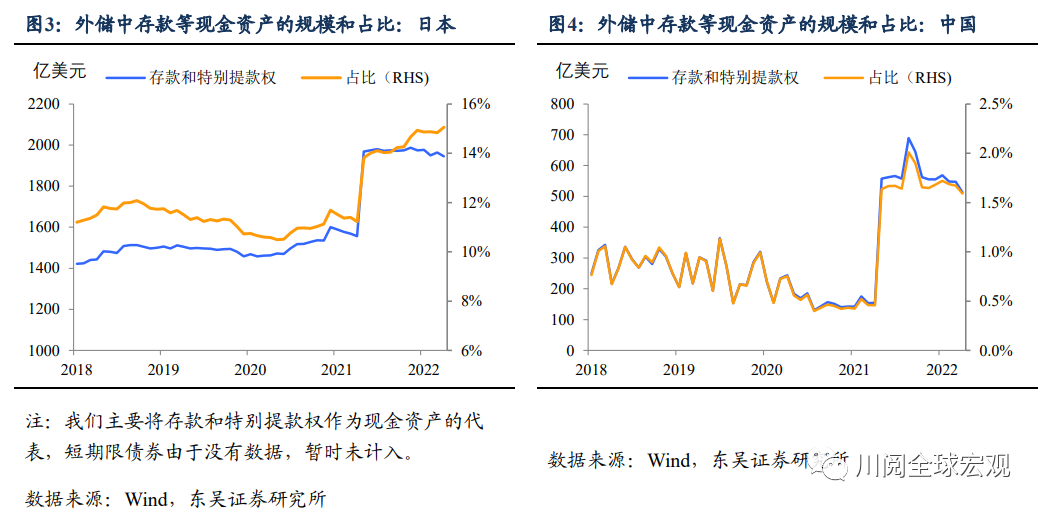

今年中国和日本都十分重视国内经济的稳定。既不会通过紧缩去跟随美联储的政策,也不太可能通过自身经济放缓倒逼联储让步。在汇率压力下,包括中日在内的亚洲经济体动用外储稳定汇率市场的情况可能会越来越多,而当出售美元、购买本币达到一定规模时(现金类资产使用殆尽),出售美债补充美元流动性可能也是不得不做出的选择。

除此之外,考虑到当前国际环境下各国外储多元化的安全需求,以及欧洲在紧缩下对美债需求的放缓,汇率压力向美债市场的传导可能成为今年年内至明年初重要的市场风险,这也意味着美债收益率出现上涨超调的可能性很大。而从近几年来看,美债和美元流动性市场的稳定性也会阶段性成为美联储货币政策的重要关注点,成为放缓加息或是缩表的重要导火索,典型的例如2019年9月,美债和回购市场的动荡加速了美联储重启QE。

对于国内,中国央行的出手意味着什么?汇率的问题归汇率,这可能是央行再次出手干预汇率传递的更明确的信号。此前在人民币汇率迅速贬值的背景下,央行缩量续作MLF,对于汇率的表态并不多,这令市场对央行可能通过货币政策边际紧缩稳定汇率的担忧上升。而央行启动外汇风险准备金的工具,叠加季末通过14天逆回购增加流动性投放,至少能够一定程度上缓解这一担忧对于市场的冲击。

至于后续央行货币政策,外汇风险准备金工具的使用至少在一定程度上为保持货币宽松创造了条件(图7)。

风险提示:海外货币政策收紧下外需回落,国内疫情扩散超市场预期。海外经济提前进入衰退,我国出口的放缓可能提前到来。疫情反复,严格防控持续时间明显拉长。