AI“恐怖故事”再次洗血美股:一篇2028年的“假想”作文引发恐慌,IBM暴跌创25年之最

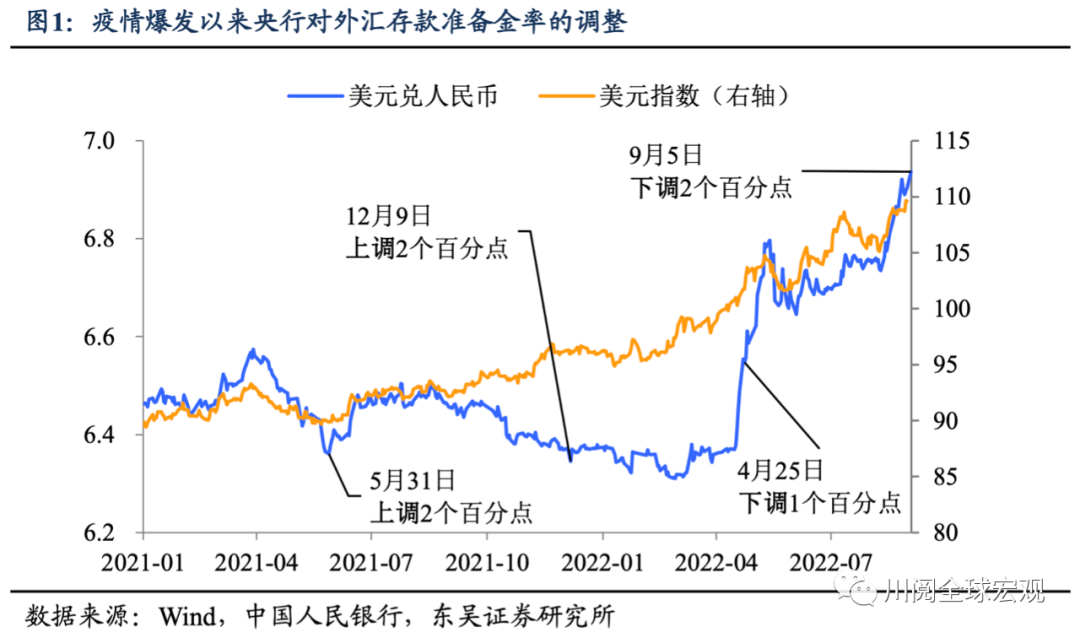

今天在人民币跌破6.94之际,央行再次下调了外汇存款准备金率。意图很明显,释放美元流动性,增加美元相对人民币的供给,从而稳定人民币贬值的市场预期。这是疫情爆发以来央行第四次调整外汇存款准备金,也是今年第二次上调该指标(图1)。

那么这个措施能在多大程度上避免人民币破7?我们的答案是很难。我们在之前的汇率分析框架中已经明确指出,政策因素在影响人民币方面的作用已经越来越弱,当前中国经济尤其是地产如果稳不住,人民币在9月破7的风险很大,尤其是在9月下旬。

下调外汇存款准备金,既不能按住美元升值的势头,也不能稳住国内经济。我们在之前的框架说明,美元指数是影响人民币方向的重要因素,而中国经济如果能企稳,则既有助于遏制美元升值的势头,同时也可通过降低人民币及其背后资产的风险属性吸引外资流入。然而,在境内释放规模有限(约190亿美元)的美元流动性,既不能改变全球的美元供需格局,也无法直接对境内宽信用有所裨益。因此无法从根本上改变人民币相对美元的弱势。

下调外汇存款准备金的目的,除了放缓贬值速度、稳定市场的情绪外,可能也是为了9月等额续作MLF创造条件。

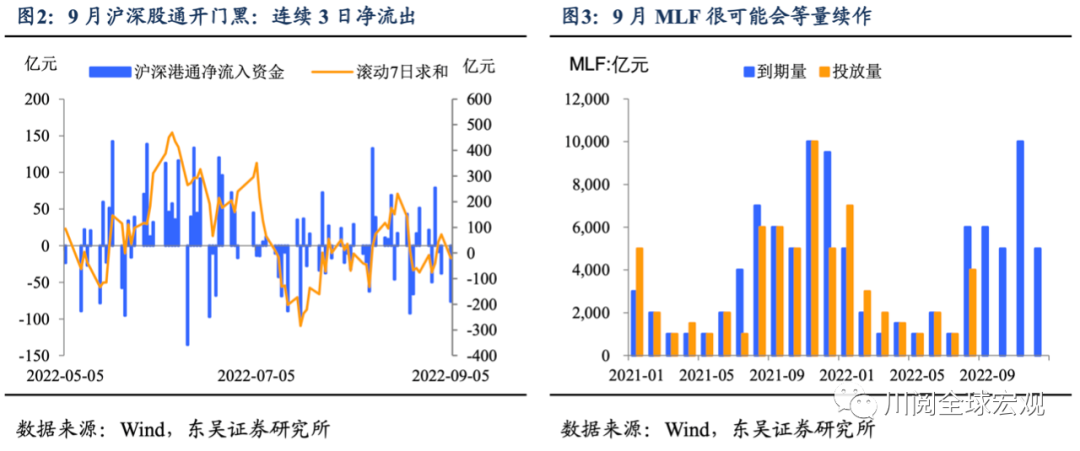

当前汇率波动牵一发动全身,稳定市场情绪的意味更浓。8月底以来疫情明显反复,上周深圳、成都等经济重镇封控趋严,叠加今天四川突发6.8级地震,市场情绪的波动明显,9月前三个交易日沪深股通均录得流出(合计122亿元),而且有扩大的势头(图2)。在内外压力下近期汇率市场对经济和市场明显更加敏感,通过调整外汇存款准备金有助于通过阶段性放缓贬值速度、稳定汇率市场波动,从而稳定国内其他市场的情绪。

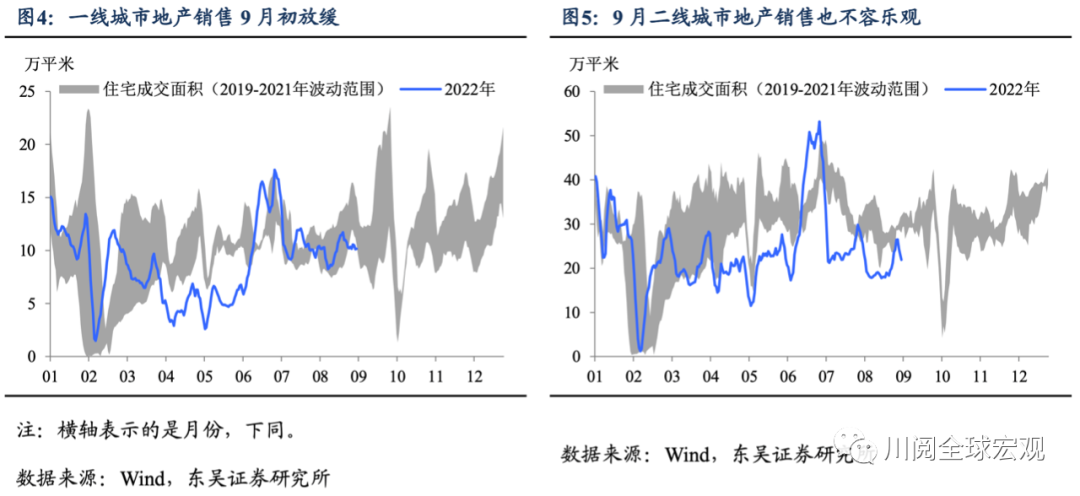

本次下调外汇存款准备金的生效日期是9月15日,恰逢央行MLF的操作日。我们认为这可能暗示着央行至少会等额续作6000亿到期量:一方面,我们不认为央行会在9月继续下调MLF利率,等额续作有助于避免传递错误的紧缩信号,为宽信用创造条件;另一方面,等额续作MLF可能会超预期供给人民币流动性(市场已经出现9月缩量续作MLF的预期),而本次率先宣布释放美元流动性,有助于缓解由此带来的人民币额外的贬值压力(汇率一定程度上取决于两种货币的相对供给)。

我们认为需要警惕9月下旬人民币破7的时间窗口。一方面,从高频数据来看9月的地产销售表现存在表现不佳的风险,出于稳增长的压力,央行虽不会轻易降息,但15号MLF很可能会等额续作;另一方面,9月22日(北京时间)美联储议息会议将上调点阵图,导致市场预期随之调整,这会进一步支持美元走强。

这意味着对于国内股市来说,可能出现短期的反弹,但警报并未完全解除。一方面,近期由于市场的关注,人民币汇率的波动有牵一发动全身的影响,对于股市的风险溢价有直接的负面影响,而汇率压力最大的时刻可能尚未到来;另一方面,人民币贬值背后经济稳不住的风险,同样也会是企业盈利恶化的直接导火索。

风险提示:海外货币政策收紧下外需回落,国内疫情扩散超市场预期。海外经济提前进入衰退,我国出口的放缓可能提前到来。疫情反复,严格防控持续时间明显拉长。