别再只盯着原油!“霍尔木兹危机”对这一能源冲击更大……

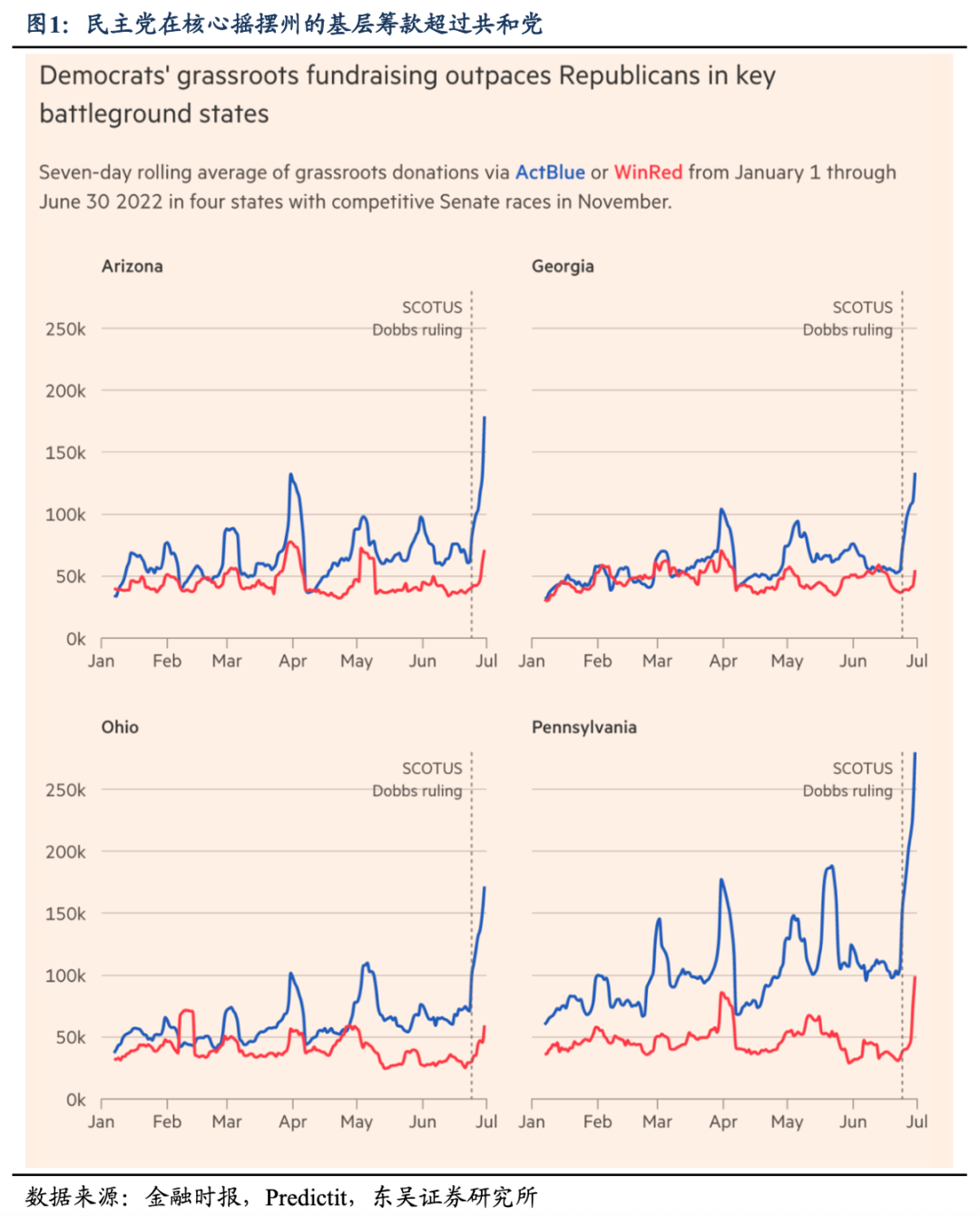

距离11月8日美国中期选举初选结束仅80天,剩余初选场次也仅6场,而民主党更是铆足马力,在核心摇摆州的基层筹款远高于共和党。不过,鉴于《芯片和科学法案》以及《削减通胀法案》已落地,后续能挽救拜登支持率的手段不多了,总统支持率的低迷下,由执政党掌舵的众议院或出现罕见的“换手”。

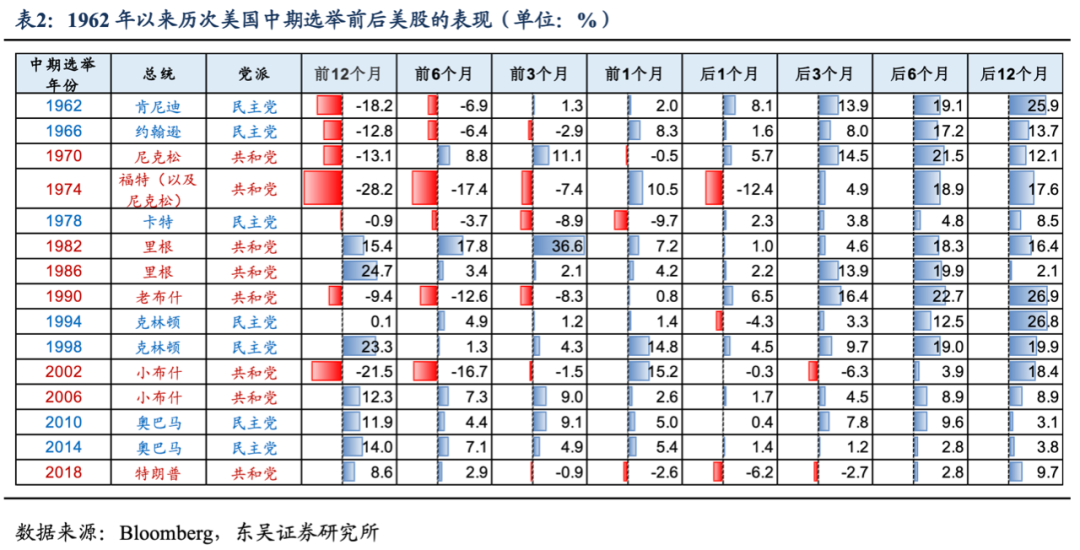

除了对于中期选举结果的判断,本文还复盘了1962年以来,历次中期选举前后股债的表现,发现美股在中期选举后的12个月相对于非中期选举的同期往往有超额收益。

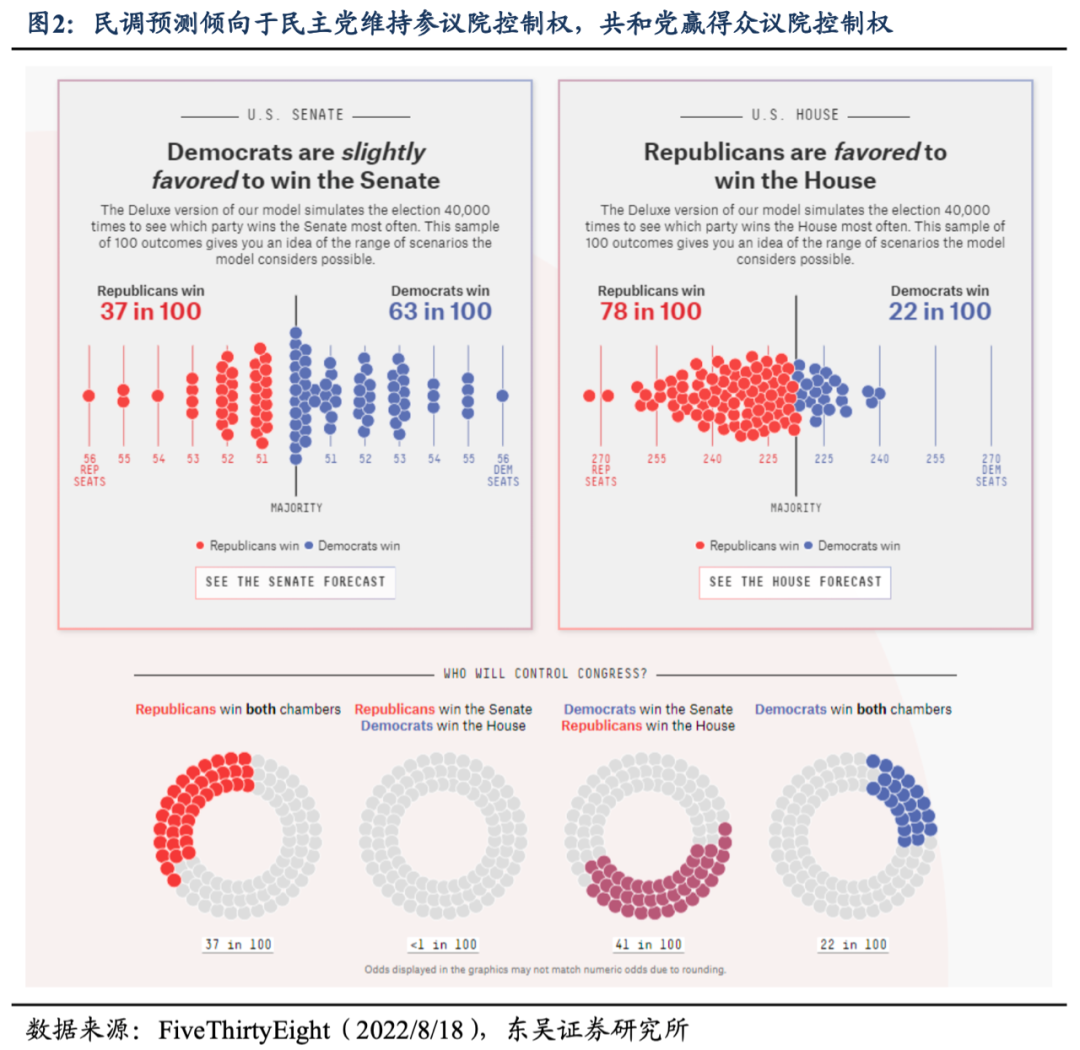

在美国中期选举结果的预测方面,我们的基准情景为民主党将维持参议院控制权,但失去众议院控制权(图2)。即最终结果为一个“分裂”的政府,拜登只能依靠行政命令(Executive Orders)来实施其国内议程,而重大立法通过的概率几乎为零。

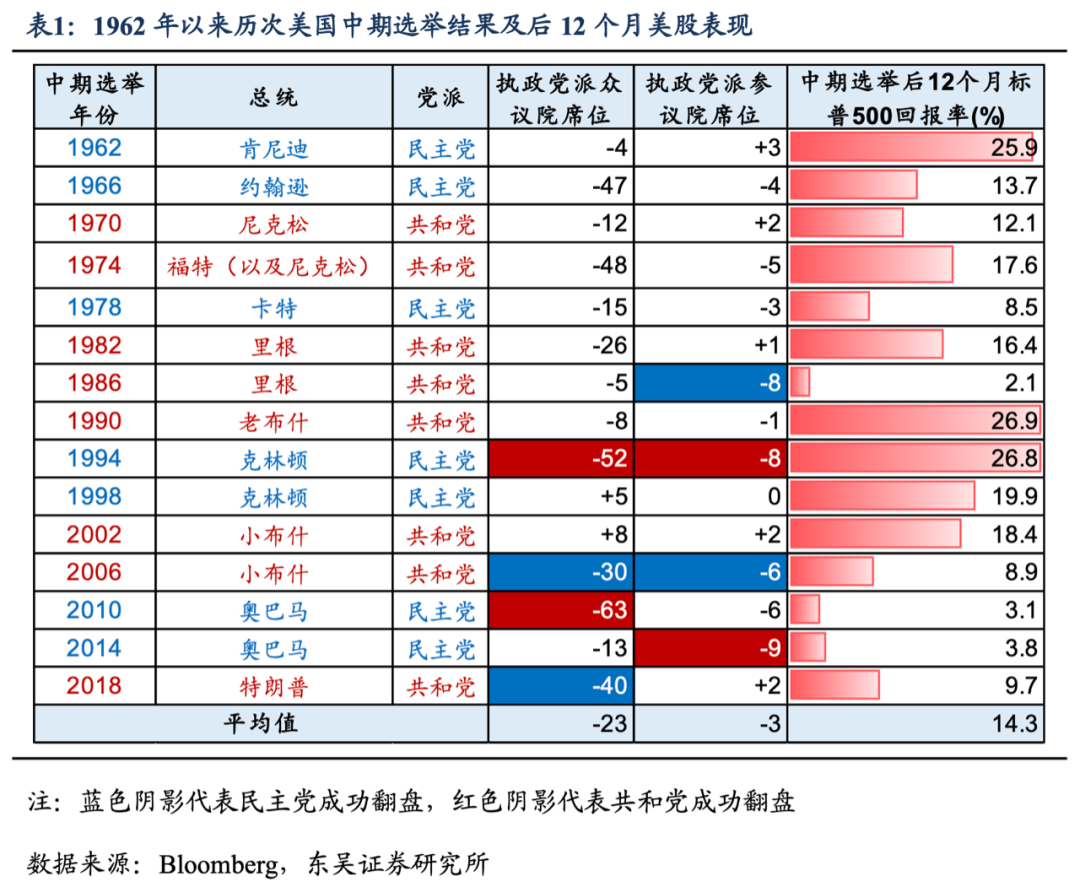

历次中期选举中,执政党往往丢失众议院席位,但被翻盘的概率不大。纵观1962年以来的中期选举,执政党平均在众议院丢失23个席位,而仅有4次被翻盘(表1)。

而我们预计本次共和党将在众议院翻盘的原因主要有三个:

一是拜登的支持率在历任总统中垫底,仅高于杜鲁门,持平于里根和卡特(FiveThirtyEight数据),尽管通胀缓解助力拜登支持率回升,但空间有限,回到50%以上的概率不大。

二是民主党在众议院的优势微弱,2022年仅比共和党多10个席位。三是从心理学的角度,在野党派的选民为了推翻执政党,其投票意愿往往更强。31名众议院民主党人已经放弃连任,这也是民主党众议院控制权前景堪忧的显现。

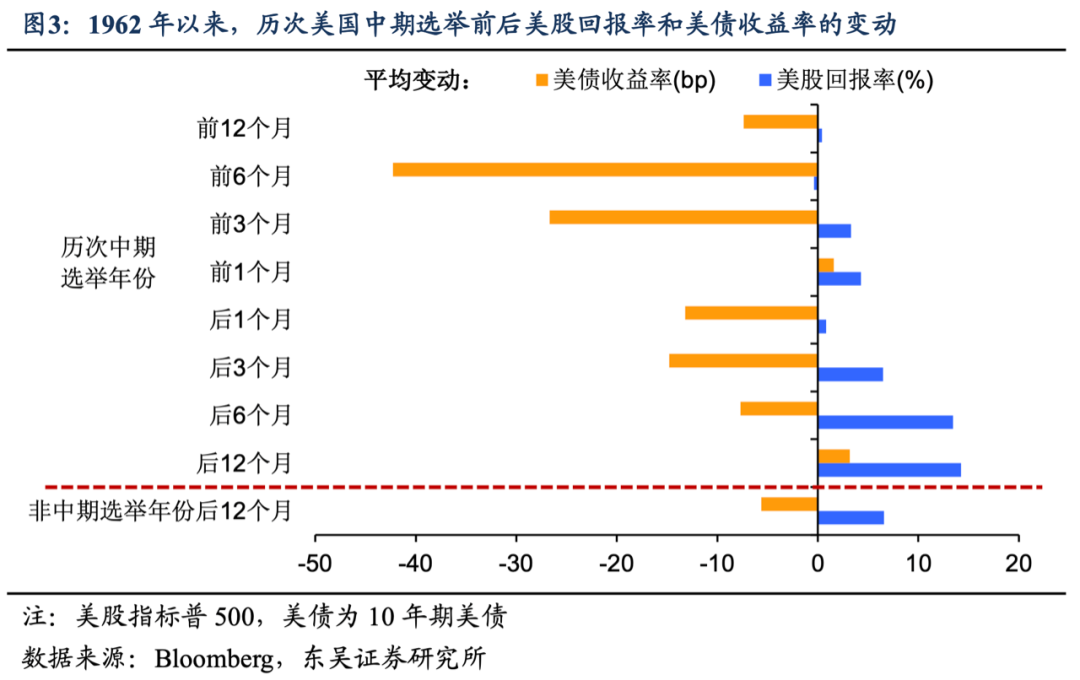

聚焦资本市场,美国中期选举对于资产的表现有何影响?我们复盘了1962年以来历次中期选举前后标普500的表现,得到的最有意思的结论:不管中期选举结果如何,后续美股均反弹,并且平均来看,在随后12个月相对于非中期选举年份有超额回报(图3)。

中期选举前美股或呈震荡走势,但在初选结束后的12个月,美股平均回报率高达14.3%,是非中期选举年份同期回报率的两倍多。显然中期选举落地后,不确定性的消除使市场回归基本面。而2022年,对股市的核心影响因素仍然是美联储不同寻常的大幅并快速的加息以及地缘政治。

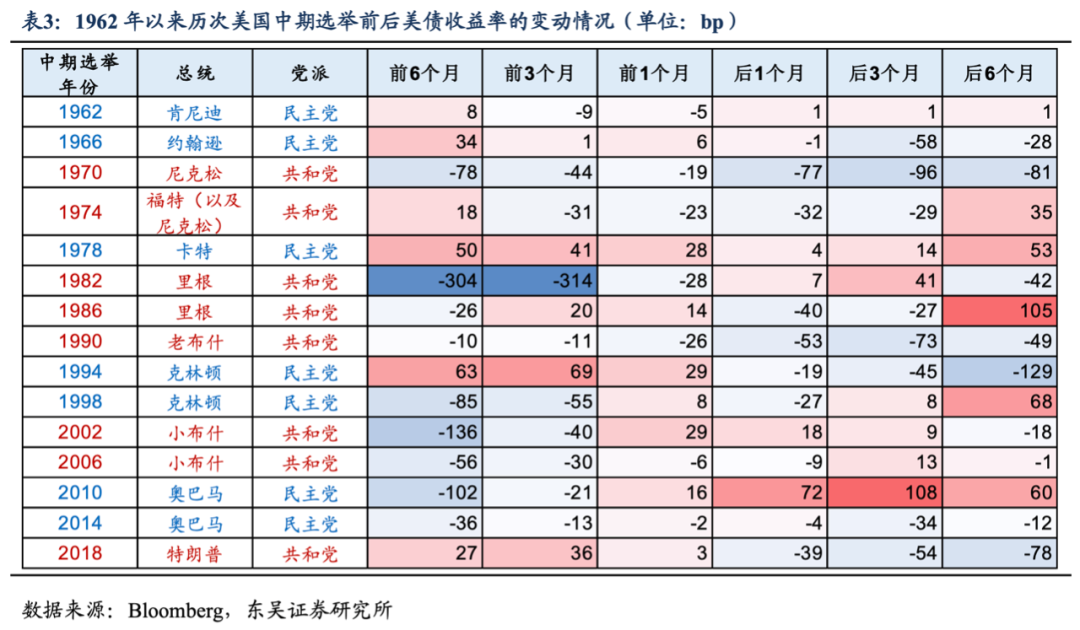

美债收益率在中期选举前往往经历大幅下行,并在选举结束后逐步企稳反弹(表3)。10年期美债收益率在中期选举前6个月平均下行42bp,前3个月平均下行27bp,可见中期选举的不确定性下,资金涌入防御性资产。而在中期选举结束后,美债收益率下行的幅度逐步收窄(后6个月平均下行8bp),体现了不确定性因素消除下,资金从债市的流出。

从此维度来看,尽管美联储料将在9月继续以非常态步调加息,但中期选举结束前,长段美债收益率的上行将受到压制,导致10年期和2年期美债利差倒挂的延续。

风险提示:病毒再次变异,全球疫情再次大爆发,政策被迫提前转向