英为财情Investing.com - 去年12月,华尔街的策略师预测,2022年美国股市将温和上涨,美国标准普尔500指数有望维持在4000-5000点之间徘徊,目前该指数报4008.01点,今年以来已经累计下跌15%左右。

众所周知,美联储收紧货币政策是股市下跌的主要原因,华尔街经济学家、投资机构Yardeni Research的分析师Ed Yardeni本周一表示,美联储现在专注于降低通胀,对于其他资产的下跌并不关心。

美联储的收紧举措,已经体现在了美股的估值倍数上,标普500指数的远期市盈率已经从2022年年初的22倍下滑至了目前的17倍左右。摩根士丹利的策略师Mike Wilson此前在年初时还预测,到2022年年底,美股大盘的市盈率将会降至18倍左右,和五年平均水平持平,年底收至4400点左右。但是,他现在认为,随着经济和获利前景的恶化,股市将进一步下滑,并预计标普500在12个月以后的点数将为3900点左右。

无独有偶,美银的分析师Savita Subramanian也将美股的目标从去年12个月的4600点下调至了4500点。高盛的经济学家上周末更是下调了美国经济的CGP预期,目前预计美国今年的增幅在2.4%左右,明年为1.6%,低于此前的2.6%和2.2%。

毋庸置疑,对于市场和经济衰退的担忧下,如今市场分析师的情绪普遍转向防御,投资者也转向了防御型的股票。

Nuveen首席投资长Saira Malik认为,中期内,有理由对市场保持“谨慎乐观”的态度,现在已经有迹象表明,物价上涨的速度放缓了,更多的劳工在进入市场,这将会对市场人气和美联储有利,会降低波动性。这位分析师也转向了防御的策略,她表示,在通胀环境下,拥有强劲资产负债表和提高股息能力的公司,尤其具有吸引力。

事实证明,高股息收益的防御型股票确实是目前状况的受益者,尤其是在美元强势的背景下,它们更有可能成为市场赢家。值得注意的是,SPDR® S&P Dividend ETF (NYSE:SDY)今年以来不仅表现抗跌,该基金的收益率达到2.3%,该基金目前持有包括埃克森美孚 (NYSE:XOM)、美国电话电报公司AT&T (NYSE:T)、雪佛龙公司 (NYSE:CVX)等公司在内的巨头。

摩根士丹利的分析师Mike Wilson也看好股息收益型的公司,他指出,医疗保健、公共事业、地产类股值得关注,而投资者应该规避非必需消费品和科技硬件类的公司。

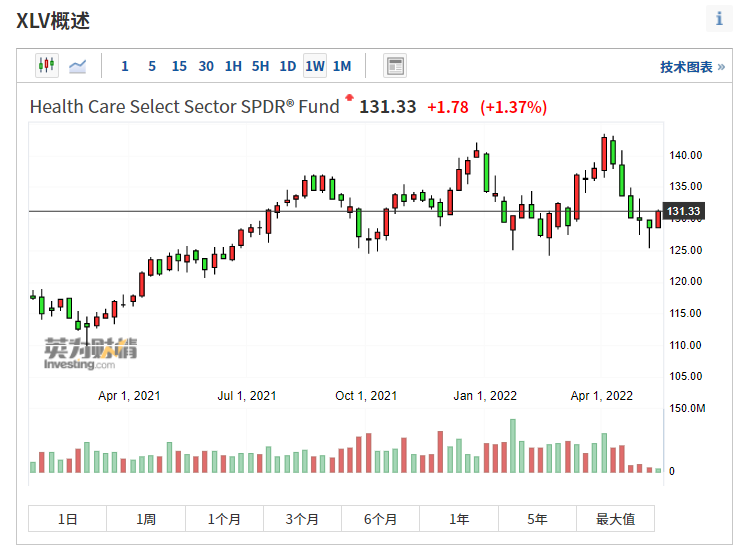

与此同时,美银的分析师Savita Subramanian则多年来一直坚持增持医疗股,这个板块今年以来累计下跌8%左右,表现也优于大盘,这位分析师喜欢该板块的原因主要是,不管经济如何,大宗商品价格或者利率如何,人们都需要去看医生、吃药。尤其是在全球老龄化日趋严重的背景下,这个行业在创新技术和治疗方面,有长期增长机会。根据行情信息来看,关注标普一篮子医疗保健股的基金Health Care Select Sector SPDR® Fund (NYSE:XLV),目前市盈率为15.5倍,行业的股息收益率为1.5%,略高于标普1.3%的整体水平。

另一方面,事实证明,专注于估值也有助于降低风险。一般来说,高增长的科技股不是具备防御性特征的股票,今年这个板块也遭到了大幅抛售。在构建防御性的股票投资组合时,验证该股的估值是否具有吸引力至关重要。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】