信贷需求超预期上升,信贷、社融开门红基本实现。虽然疫情对上海、深圳的影响较大,但信贷需求并未出现太大干扰,企事业单位贷款、居民户贷款均出现大幅回升。同时,叠加地方政府债务发力,社融也出现超预期增长。然而,目前对公贷款依然占据主导作用,票据量依然较高,且每月依然存在前低后高的节奏特点。在疫情扰动因素依然存在、房地产销售疲弱的情况下,预计居民户中长期贷款将继续偏弱。结合国常会文件,我们认为本月降息的可能较低,不排除央行加快市场化手段的研究,通过其他途径降低实体融资成本的可能。

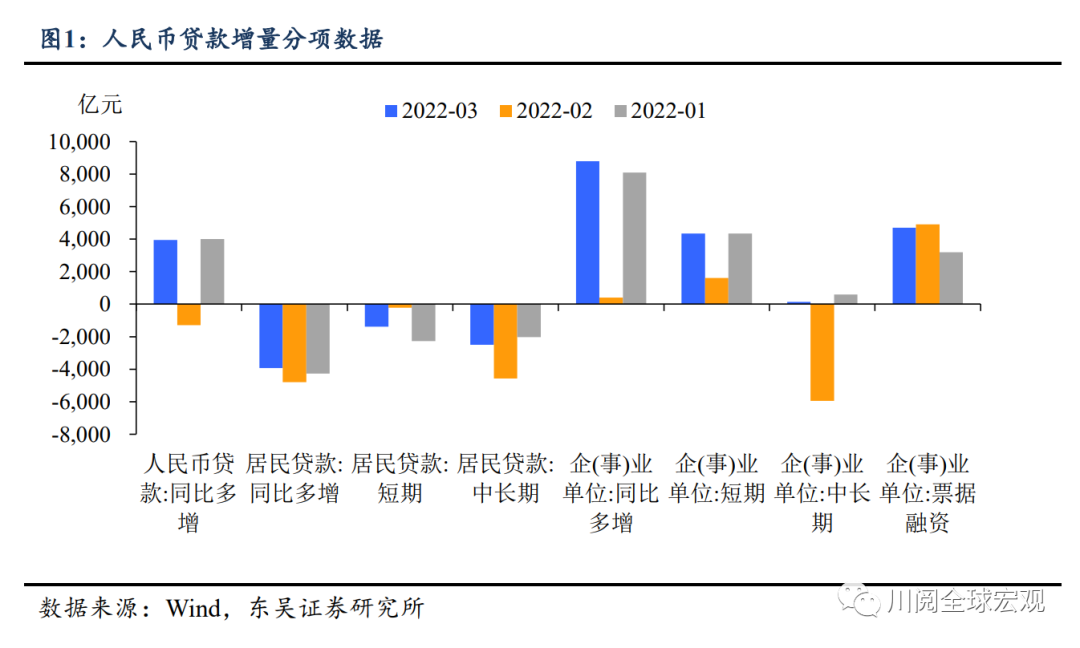

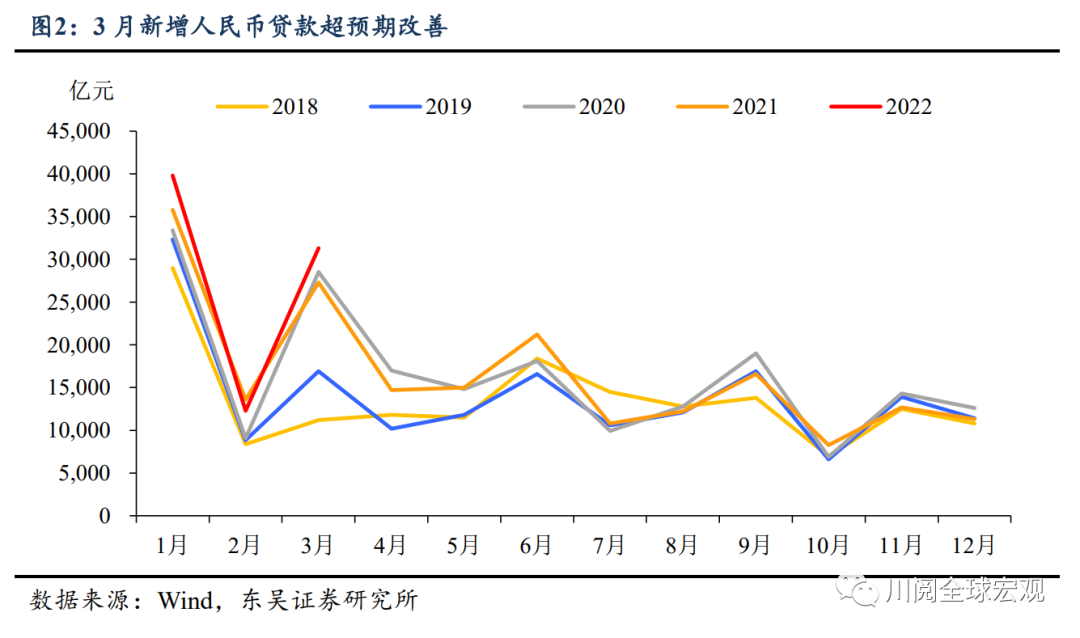

疫情对3月信贷的影响有限,新增人民币贷款超预期改善,超近五年同期最高水平。一季度人民币贷款增加8.34万亿元,同比多增规模较去年大幅上升,达6636亿元。本月信贷数据超预期的主要因素在于市场高估了疫情对信贷的影响,从2021年贷款余额占比来看,上海、深圳两地的贷款占比约为9.75%,但在对公信贷需求的有力支撑下,各期限企事业单位贷款均有良好回升,3月新增人民币贷款创近五年同期最高。同时,居民户贷款规模也出现明显改善,3月居民户贷款上升1万余亿元至7539亿元,在二线城市房地产销售规模回升的支撑下,居民户中长期贷款较上月迅速回暖,达3735亿元。

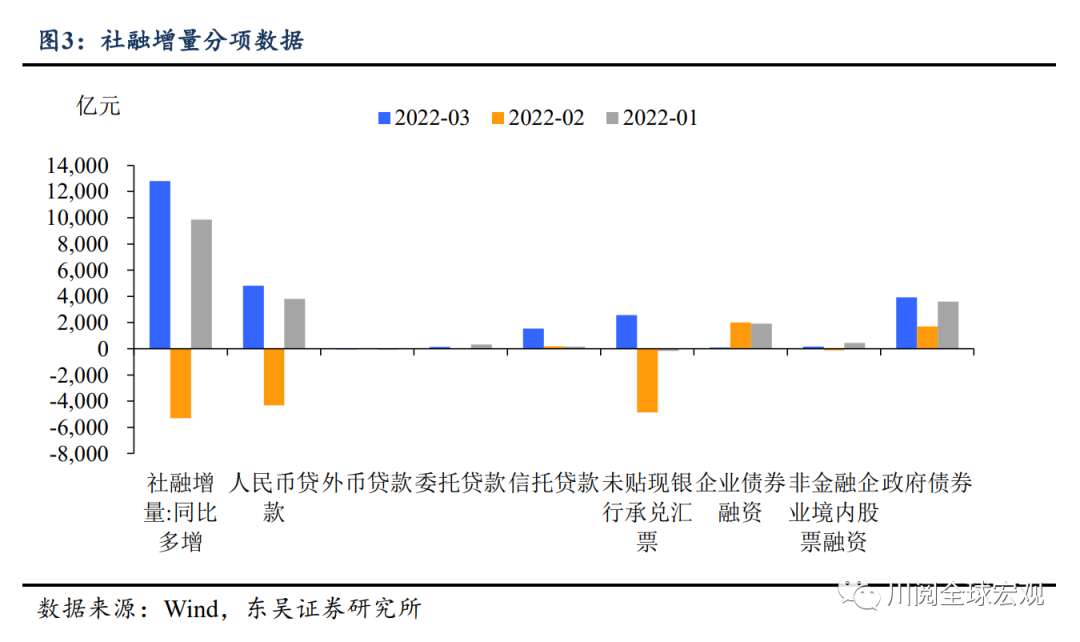

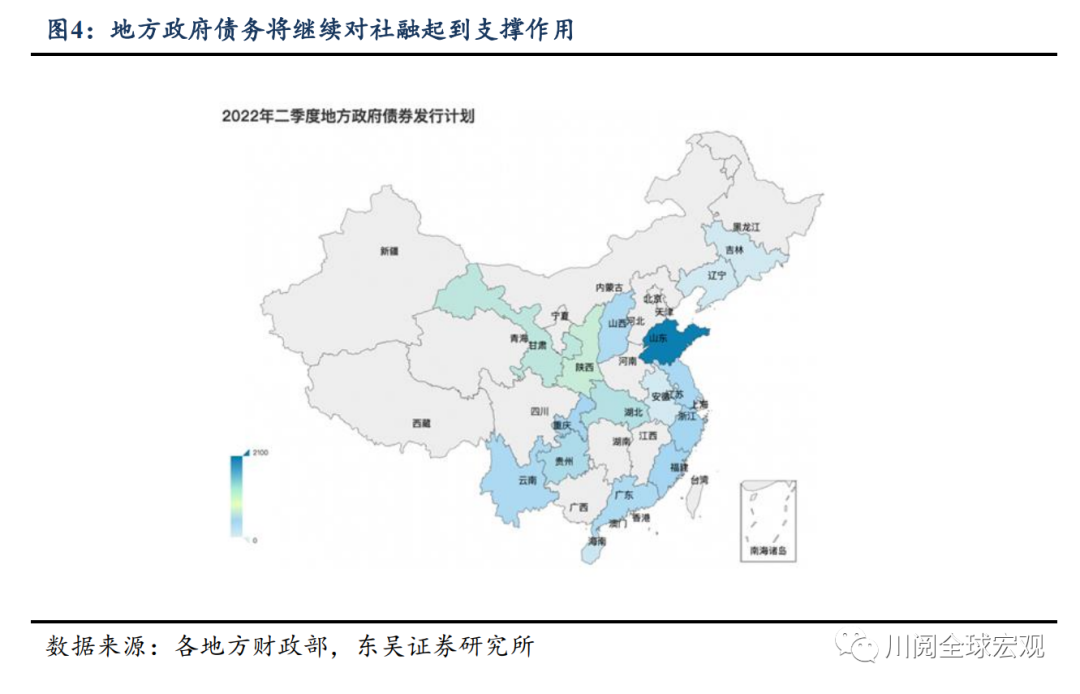

信贷、地方政府债务支持3月社融超预期增长,M2同比与社融规模增速差距缩小。一季度社会融资规模增量较上年同期多1.77万亿元,远超市场预期。在信贷规模超预期增加的基础上,3月各类直接融资规模有所上升,其中政府债务是社融超预期增长的又一主要因素,主要是由于地方政府债务托管规模的增加,约为6083亿元。同时,3月债券融资、股票融资也较上月和去年同期有所上升。另一方面,除3月末央行加大公开市场操作量,现金回收量大幅减少外,3月财政支出提速对M2增长也有一定作用,支持M2同比上升0.5个百分点至9.7%。根据近期18个地方政府公布的发行计划,2季度地方政府债务计划发行规模已达7118亿元,预计将继续对社融起到支撑作用。

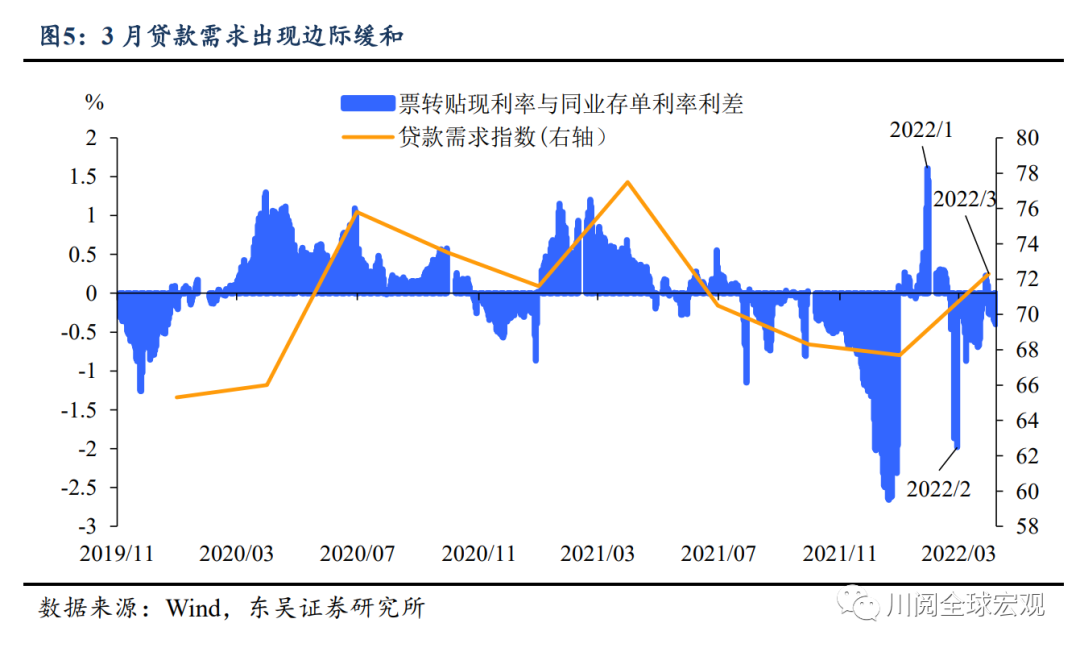

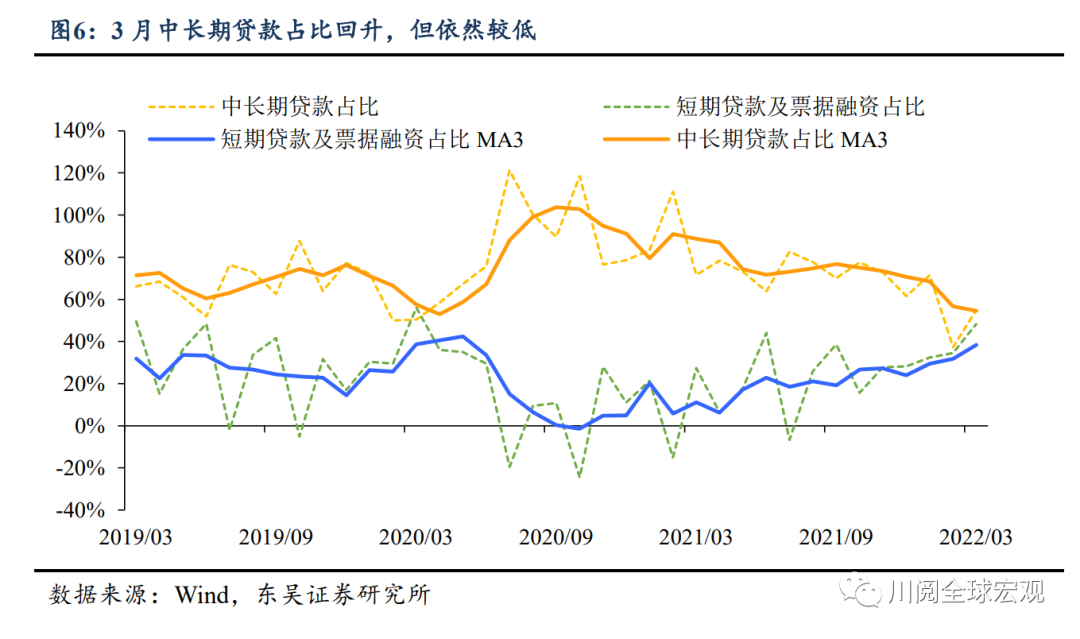

信贷需求边际改善,票转贴现利率较前期有所回升。从信贷数据角度来看,3月企事业单位、居民户信贷需求均有改善,中长期贷款占比大幅回升18个百分点至55%。3月票转贴现利率较前期有所回升,与同业存单利率利差于3月末回复正区间,可见银行月末冲票据现象有所缓解,信贷需求出现边际好转。同时,根据央行调查问卷结果显示,一季度央行贷款需求指数在基础设施贷款需求的带动下上升4.6个百分点至72.3%。然而也要看到,贷款需求虽有上升但较去年同期依然较弱,且房地产企业贷款需求虽有上升,但依然在47.2%的低位。

结构性问题依然存在。3月贷款发行节奏依然存在前低后高的特点,企事业部门仍占据主导作用,短期融资、票据融资同比多增9053亿元。虽然居民户新增贷款较上月有所回升,但依然疲弱,同比少增情况有所缓解但仍然在-3940亿元的低位。根据全联房地产商会,3月全国商品住宅销售面积环比上升27.1%,但同比依然是下降47.6%。目前二线城市成交量出现改善,但一线、三四线城市依然较弱,或将拖累居民户中长期贷款继续走软。

根据近期央行、国常会文件的表述,我们认为本月降息的可能较低,央行或将继续通过结构性货币政策发力支持实体经济发展,不排除央行加快市场化手段的研究,通过其他途径降低实体融资成本的可能。美联储公布议息会议纪要后,加速缩表的观点促使10年期美债利率迅速上扬,现已接近2.8%。同时,根据美联储票委发言,预计5月、6月议息会议将加息50bp,并在之后的4次会议中均加息25bp,年末中性利率将达到2.5%。因此,我国年内降低政策性利率的可能已大幅减少。拓宽思路,我们认为在增加公开市场操作量、用好再贷款等政策外,央行出台市场化利率政策以降低银行资金成本亦有可能。

风险提示:地缘政治风险超预期、美联储超预期紧缩、疫情扩散超预期