今日财经市场5件大事:油价跳涨、博通财报、中国增长目标4.5%-5%

上周五,中国公布了破纪录的1月信贷数据。午盘前,市场一片欢欣鼓舞,随后却出人意料地迅速逆转走势,偃旗息鼓。虎年首个交易周的最后一个交易日收盘之际,市场从盘中高点大幅回撤。创业板更是一蹶不振,在过去五个交易日中跌了四个天。

对于在中国市场多年摸爬滚打的老手来说,今年1月史诗级信贷数据公布后,市场反应却不温不火,想必令人倍感意外。毕竟,中国市场策略的入门课是,如果信贷增长强劲,那么市场也应衔枚并进。而且市场总是会获得政策支持的。这是中国版的华尔街陈词滥调——“不要与央行作对”。上周,有媒体报道市场有关“国家队”入市的消息。

如果市场消息面一片利多,为何在周五午盘后表现却不免差强人意?

在美联储即将收紧货币政策的节骨眼上,忽视中美经济周期之间的相互影响无疑是鲁莽之举。众所周知,高企的中房和美股同是这世上最虚无的镜花水月。

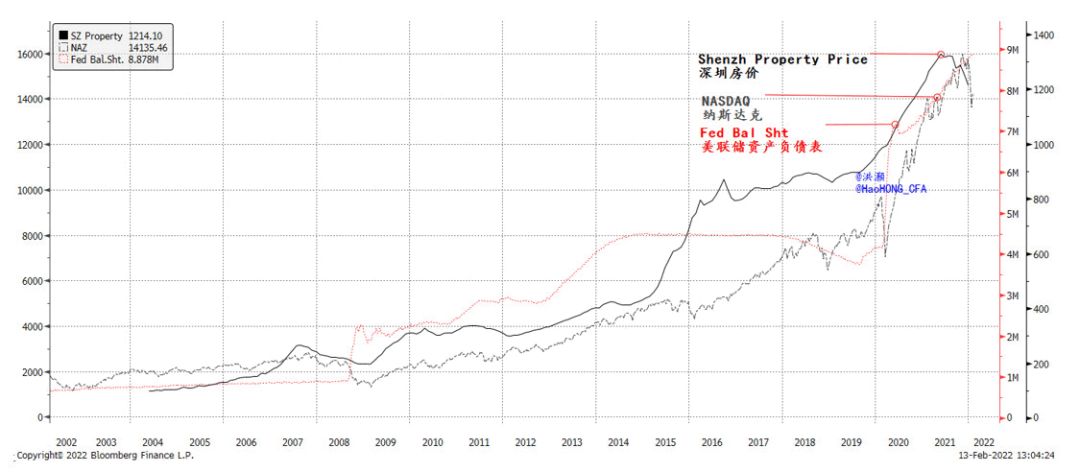

虽然这样的言论乍看略显轻浮,但图表1的确显示深圳这座坐拥腾讯、大疆等众多科技巨头、素有“中国硅谷”之称的城市里的房价与纳斯达克指数的走势皆与美联储资产负债表扩张密切相关,并且二十多年来一贯如此。居高不下的房价肯定已使得央妈在决定货币政策时,在房地产泡沫和经济“稳字当头”的政策纲领之间仔细权衡。

图表1: 深圳房价和纳指皆被史诗级的流动性推动到历史性高度

现在,在这么一个承前启后的重要年份,不应该有人再对政策支持的决心和定力怀有疑虑。这早是木已成舟之势。因此,现在的问题不是备受期待的宽松货币政策是否会千呼万唤始出来。问题甚至不在于政策何时出台,尽管专家们很容易将1月份信贷数据背后显著的季节性因素误认为是大幅宽松政策的开端。真正的问题是,考虑到在美联储3月即将收紧政策之际,而其资产购买计划也将在加息之前画上句号,在如此狭窄的时间窗口里中国还有多少宽松的余地?

央行的第四季度货币政策执行报告中的一些细节揭示了央行的谨慎。在这篇报告中,此前的“坚持不搞大水漫灌”政策基调措辞重新被加回。这一说法在上一份货币政策报告中并未提及。此外,“以我为主”的政策主基调的出场顺序被放在了央行汇率政策之后。

这些微妙的变动暗示着央行对于箭在弦上的美联储紧缩政策的潜在影响更加关注。这与共识对一位央行副行长最近震耳发聩的讲话的一厢情愿地看多截然不同,讲话中的一些热词妙语让一众“网红”首席们兴奋不已。在我们最近发布的、题为《央行阐明货币政策立场》的报告中,我们提出了与市场共识不一致的观点,即上证房地产指数早已对政策基调的变化翘首以盼,以及货币宽松的窗口正在迅速关闭(请参阅2022-1-19发布的报告)。

接下来,美联储与中国央行之间的博弈将如何影响中国市场呢?

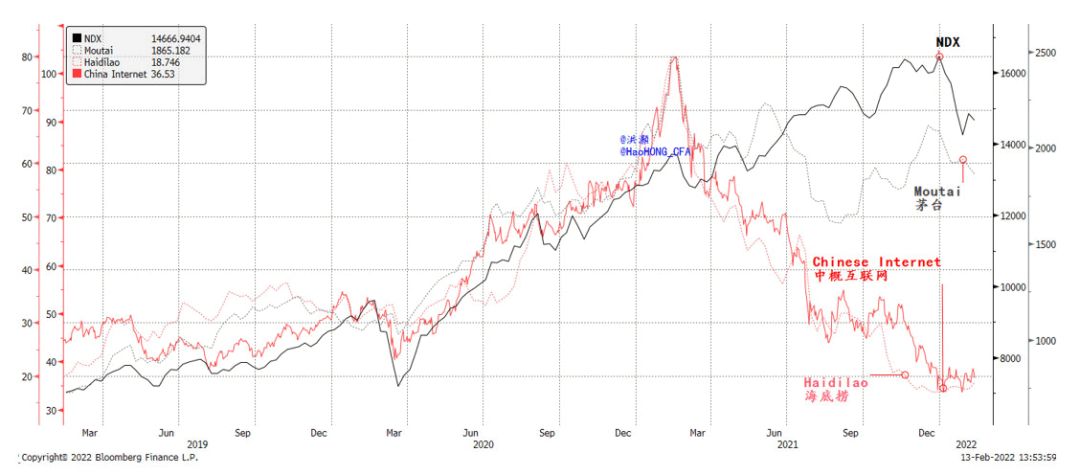

自 2021 年初以来,我们目睹了在美国上市的中概互联网指数 (NYSE:KWEB)和纳指的走势大相径庭(图表2)。对这一现象的普遍解释是,中国对于互联网行业的强监管让相关企业元气大伤。然而果真如此的话,那么为什么海底捞这个曾经在中国离岸市场炙手可热的著名火锅企业,会在同期与中国互联网指数表现展现出非常紧密的相关性?海底捞并未受到任何监管压力。

图表2: 历史上高度相关的股指走势背离反映了美联储和中国央行的博弈

显然,影响海底捞和中概互联网指数走势的共同因素在于在岸和离岸流动性的差异。即便是中国家喻户晓的白酒公司茅台,也难逃自去年初以来在岸市场流动性收紧的影响(图表2),尽管受影响的程度要轻微得多。

现在,美联储磨砺以须,不日即将收紧货币政策,而中国央行正在稳步放松货币政策,这是否意味着时局逆转?

我们认为,香港等离岸市场和中国互联网指数的表现应该更胜一筹。毕竟,如果互联网强监管不是导致中概互联网公司表现欠佳的唯一罪魁祸首,且监管态势并没有进一步收紧,同时中国的流动性相对于美国正在改善,那么离岸中国市场应该会从中受益。然而,仍有三个限制因素将拖累中国在岸市场的表现。

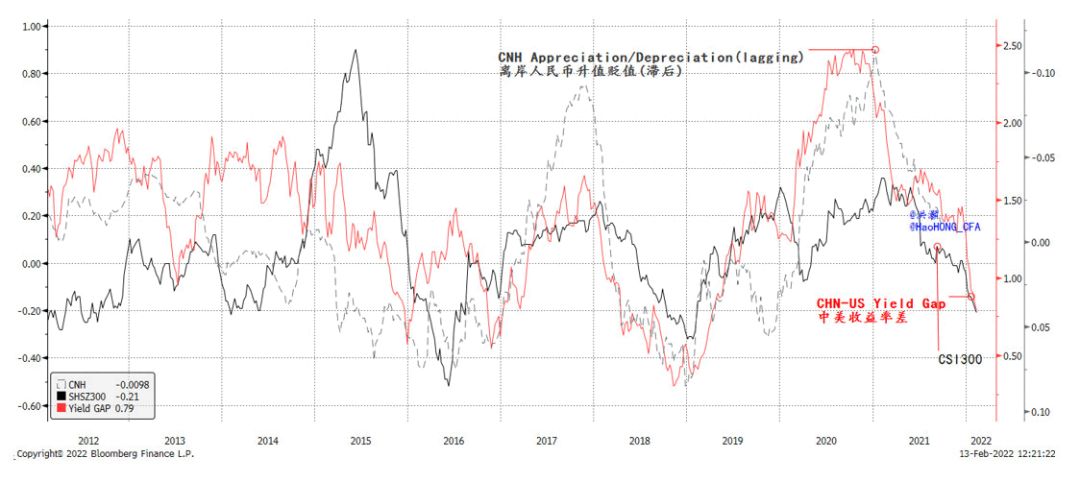

在图表3中,我们使用中美长债收益率差作为全球最重要的两所央行之间政策博弈的代理指标。我们可以看到,正在迅速收窄的收益率差与沪深300的表现密切相关。由于美联储即将收紧政策,我们认为,收益率差收敛的最后阶段将是最跌宕起伏的,并将反映在在岸市场中。因此,从风险/回报的角度来看,现阶段贸然去接飞刀很可能得不偿失。

图表3:中美长债收益率差预示着在岸股票承压,人民币汇率随后也将面临压力。

此外,在我们于 2021 年 11 月发布的 2022 年展望报告中,我们认为,“影子联储”,即中国商业银行系统中的外币存款,很可能已经随着中国经常账户的达峰而并行见顶(《展望 2022 :夕惕若厉》, 2021-11-15)。上周五公布的 2021 年第四季度经常账户数据也证实了我们的观点——顺差仍然非常强劲,但低于 2021 年初出现的、经常账户最近的一个峰值。投机资本经由贸易账户潜入中国境内获利的可能性不可小觑。

上周,素以坦诚犀利而著称的《财新》杂志刊登了一篇调查报道,细致入微地描述了某些外国对冲基金如何通过贸易账户进入中国股市,并在羽翼未丰的在岸市场上大赚了一笔。许多中国交易员仍以本地市场为主,面对这些国际玩家毫无还手之力。在岸市场犹如刀殂上之鱼肉。这正是高悬于在岸市场头顶的第一个制约因素。

第二个制约因素是汇率。在图表3中,我们展示了离岸人民币的势能是如何随着中美收益率差不断收窄而减弱的,虽然滞后几个月。换言之,即使中国现在停止宽松、中美收益率差随之而止,人民币的弱势一旦形成,就很可能会在未来几个月内持续。

对在岸市场而言,作为全球对冲基金回报因子之一的强势汇率将一去不复返。甚至,如若处理不善它可以转身成为资本外逃的诱因。我们曾经在 2015 年经历过这一幕。为防范此类资本外逃的风险,央行必须在政策宽松、维稳经济和审慎管理、防止资本外流之间取得平衡。

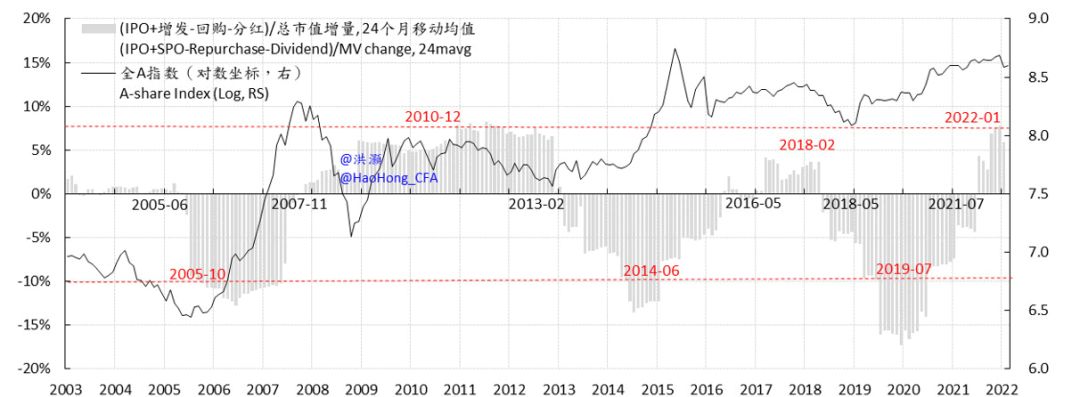

第三个,也是最重要的一个对在岸市场表现的制约因素,是在岸流动性的微观结构。我们可以通过对比IPO 和增发所回收的流动性,以及回购和分红所释放的流动性,来估算在岸市场流动性微观的供需环境。

我们的数据分析显示,净流动性需求已经达到了历史上限。也就是说,市场的微观流动性环境不再宽松。从历史角度看,净流动性需求的变化大致与A股的拐点相吻合(图表4)。当微观流动性需求接近其历史上限时,一如当下,在岸市场将不再续创新高;而反之亦然。例如,2005 年、2014 年和 2019 年的流动性供需的底部区域对应着每一个重要的市场低点,而2010 年和 2018 年的峰值与市场顶部一致。

图表4: 在岸市场的净流动性供需条件已于2022年初运行到历史上限

总之,纳指和中国房地产都是流动性催生的泡沫。就在美联储准备收紧之际,中国的货币政策执行报告在其政策主基调中重新加回“坚持不搞大水漫灌”的措辞,并弱化了“以我为主”在行文里的优先顺序。中美收益率差的收窄正在进入最后、但很可能是最不稳定的阶段,因此,接住这把下落的飞刀尚为时过早。

近期大规模的IPO和增发意味着在岸市场的流动性净需求条件正在接近它的上限,这预示着以上证综指衡量的在岸市场应在 2021年12月接近 3,800 点时达峰。与此同时,创业板很显然已触顶。尽管如此,政策的制定不应为市场的波动而左右,否则容易陷入美联储当前政策的掣肘。

中国目前正在实施的宽松政策,将在未来数月对人民币走弱产生持续性的影响。由于一些投机资本已然通过贸易账户进入在岸市场,潜在的汇率贬值压力会触发资本外逃,因此政策调控应慎之又慎。