数十年规律失效!中东冲突彻底“撕裂”原油与新兴市场货币走势

英为财情Investing.com–在市场动荡期间,餐饮连锁店的股票可以为长期投资者提供一个避风港。 低成本、全球性和盈利稳定性是保护他们免受极端波动影响的重要优势,而极端波动可能会在不确定时期影响高增长股票。

我们将主要关注星巴克公司 (NASDAQ:SBUX)和麦当劳公司 (NYSE:MCD)这两家全球食品连锁店,分析哪一只股票在市场抛售加剧和美联储将收紧货币政策的环境下更有价值。

1. 星巴克

自去年秋天以来,有一个明显的趋势表明,咖啡行业正在失去投资者的兴趣。 星巴克的股价在7月中旬飙升至创纪录高位后,在过去六个月里下跌了逾10%,表现逊于其他大型餐饮运营商。 SBUX股价昨日收于106.03美元。

在此之前,这家总部位于西雅图的公司在大流行期间经历了显著的转变,随着COVID-19在全球蔓延,该公司的业务曾遭受了严重打击,许多门店遭到关闭。

随着销售额逐渐恢复到疫情前的水平,星巴克现在面临着商品价格和运输价格不断上涨以及工资上涨的新挑战。 许多分析师认为,这些不利因素将使星巴克的利润率承压,并阻碍其复苏,尤其是在该公司不打算放慢为夺取市场份额而进行的投资努力的情况下。

为了从竞争对手手中抢夺销售额,星巴克计划在今年大举扩张,特别是在中国,将会有20亿美元的资本支出。

在最近的一份报告中,加拿大皇家银行分析师克里斯托弗•卡里尔(Christopher Carril)将星巴克的预期从“强于大盘”下调为“大盘”,称不断上升的成本压力将产生影响:

“对员工的持续投资是SBUX运营战略和原则的核心,从长远来看,这可能是正确的决定。但考虑到22财年的成本压力,我们认为关于SBUX何时恢复18%到19%的运营利润率的争论可能会持续下去。”

在一份类似的报告中,Oppenheimer分析师Brian Bittner表示:

“22年和23年的每股收益预测缺乏上行动力。虽然2022年是一个被广泛报道的“投资年”,但华尔街已经为 23 年的超额利润率和每股收益增长提供了保障。

2. 麦当劳

事实证明,这家生产巨无霸、鸡蛋松饼和炸薯条的公司是一个更好的投资对象。与SBUX不同的是,MCD的股价在去年实现了约25%的回报率后,于上周创下了历史新高。周一,麦当劳股价收于264.41美元。

在疫情期间,麦当劳的表现优于大多数餐厅,这得益于其对外卖的关注。 此外,新的菜品、产品价格上涨和消费者强大的忠诚度推动了其在美国的销售额,麦当劳在美国有超过1.3万家分店。

在截至9月30日的一个季度,该公司的可比销售额增长了12.7%,超出了分析师10%的预期。

Piper Sandler在最近的一份报告中将MCD评级从中性上调至增持,称该公司在应对当前通胀环境带来的挑战方面处于更有利的地位。

“虽然整个行业面临的成本压力和运营挑战是真实存在的,但我们相信,麦当劳处于独特的地位,可以利用其规模、运营能力和持续投资来抢占市场份额。”

Sandle表示,最近对消费者的调查显示,发现他们有强烈的重返餐厅的愿望,这预示着今年的麦当劳将表现强劲。

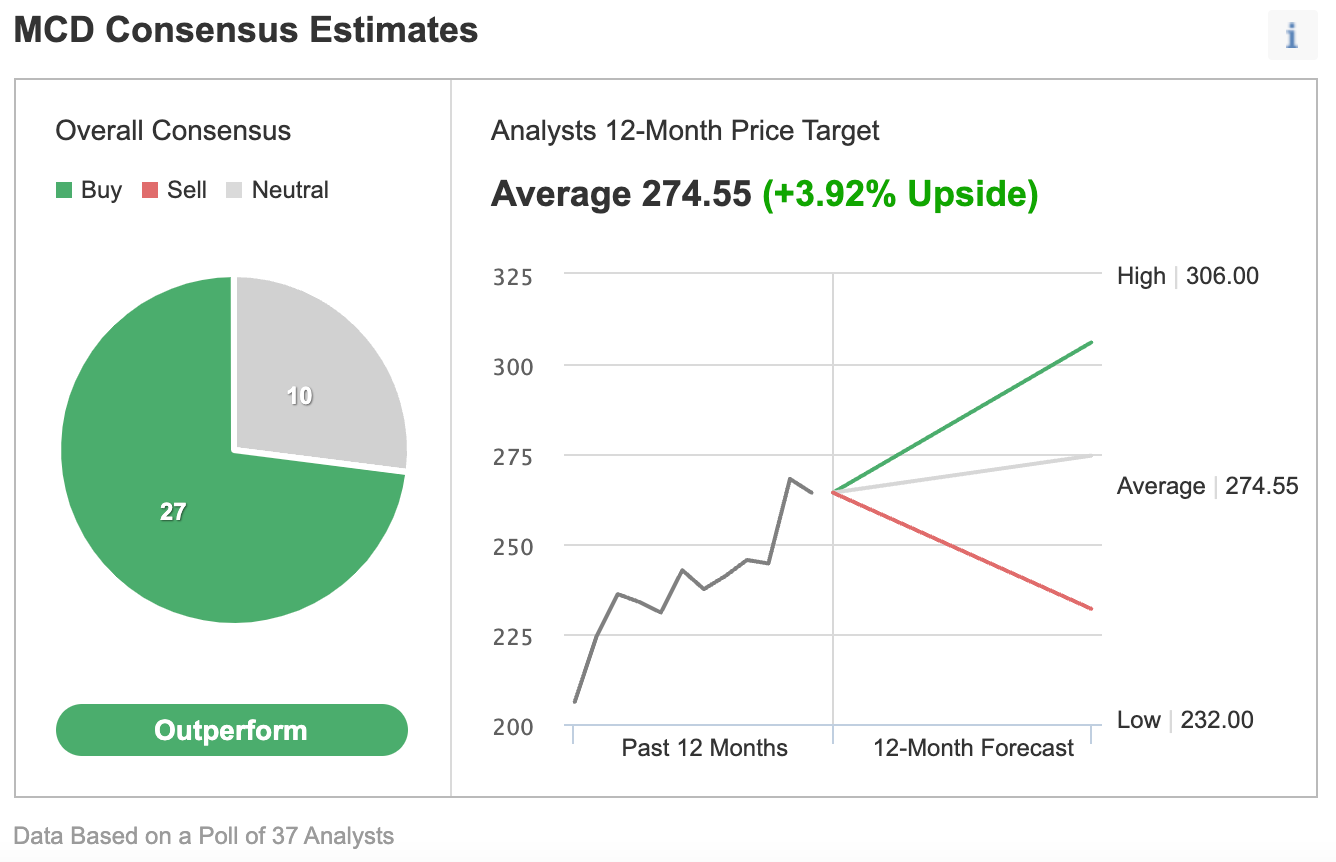

这些积极情绪也反映在Investing.com对37位分析师的调查中,其中27位分析师将MCD评为“优于大盘”。

他们给出MCD的12个月平均目标价为274.55美元,较当前股价高出4%。

总结

目前,麦当劳的表现比星巴克要好得多。

投资者对这家快餐巨头的偏好表明,随着市场努力应对更加鹰派的美联储,以及餐馆经营者继续面临更高的通胀、工人短缺和供需失衡,未来几个月MCD受宏观事件的影响将较小。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

小摩:OPEC闲置产能减少 油价今年剑指125美元 明年150美元

美国通胀率2021年触及7%,美联储预期最早3月加息阵营再增员

(翻译:潘奕衡)