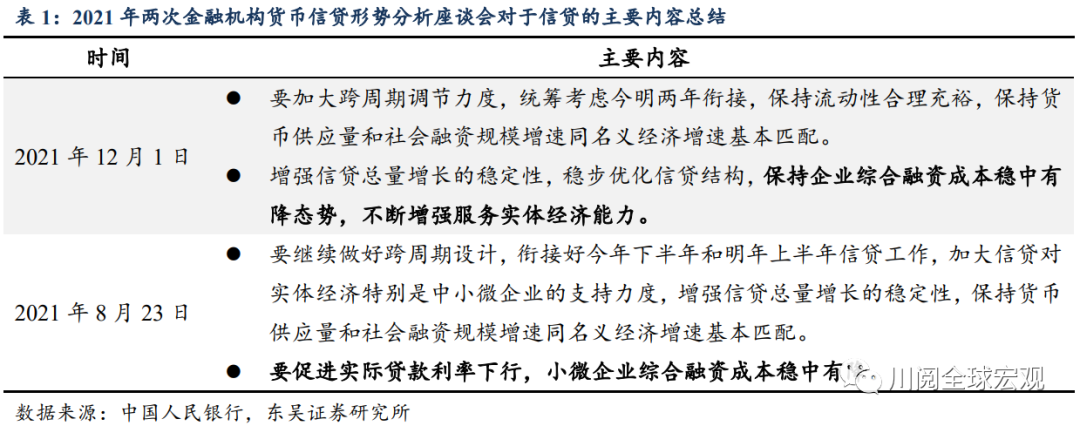

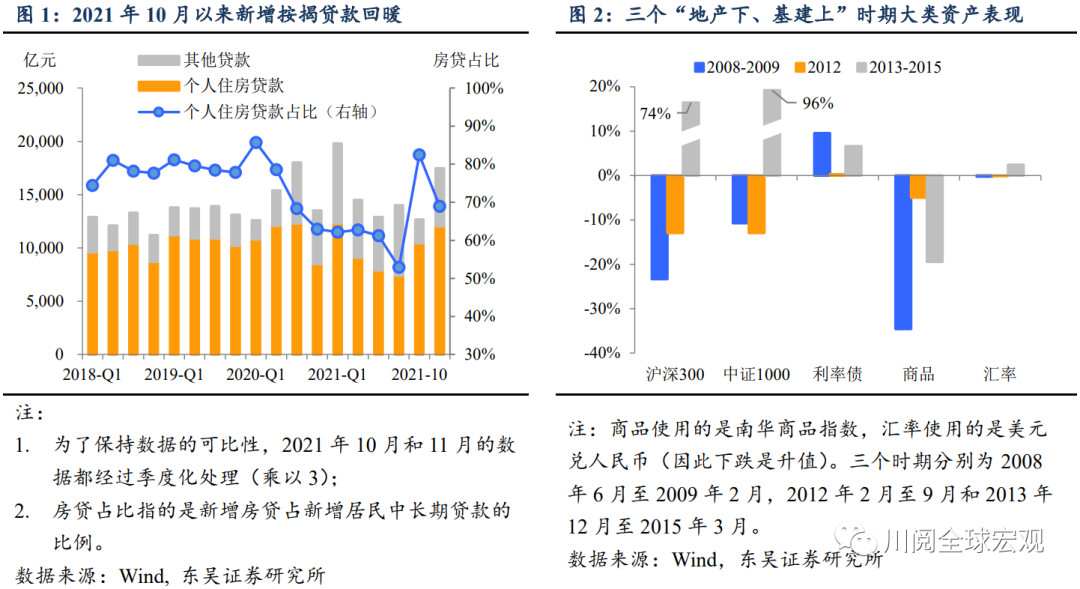

央行时隔20个月再次降息,5年期保持不变继续支持“房住不炒”。2021年12月20日央行下调了LPR报价,但仅下调1年期LPR利率5bp,5年期则保持不变。我们认为背后可能体现的是央行货币政策“逆周期”和“跨周期”相结合的思路:一方面,从逆周期角度,切实保证企业尤其是中小微企业综合融资成本稳中有降,提升政策服务实体经济的能力,今年央行少见的召开了两次信贷形势分析座谈会,降成本成为逆周期重要的着力点(表1);另一方面,从跨周期角度,响应中央经济工作会议“房住不炒”的号召,货币政策对于地产依旧是托而不举的态度,10月以来按揭贷款、开发贷等持续回暖(图1),但是诸如下调首付比例等全面宽松政策难以再现。

两次降准和下调再贷款、再贴现利率后,本次降息的“内容”并不意外。2021年7月和12月的两次全面降准共为银行节约成本约280亿元,叠加11月碳减排支持工具的“定向降息”和12月初再贷款、再贴现利率下调25bp,本次央行对LPR的调整是顺势而为,超市场预期的成分十分有限。

5年期LPR保持不变透露的信号让市场的反应出现分化。短期来看降息的力度有限,宽松力度不足,但往后看市场对于稳地产和宽信用的成效也随之心存疑虑。长端国债收益率先上涨而后回吐大部分涨幅;商品市场波动较大,此前对于地产的乐观情绪可能出现较大降温,典型的代表是强地产属性的玻璃,在降息宣布后基本回吐上周四、五(12月16日和17日)两天的涨幅;不过股市似乎并不悲观,尽管大盘走弱,但房地产行业仍继续上涨。有趣的是,我们回顾了前三轮“地产下、基建上”时期的资产表现,商品表现最差,利率债表现较好,而股市表现不一,主要取决于货币政策的支持力度(图2)。

另外,本次降息也是检验中美货币政策分化影响的重要窗口。上周四(2021年12月16日)美联储刚刚宣布加速Taper和暗示2022年三次加息,而今天央行降息意味着中美货币政策进一步分化,但是市场反应十分淡定:一方面,人民币汇率保持稳定,并未出现明显贬值;另一方面,可能更重要的是北向资金并未出现大幅外流,截至12月20日午盘仍有4.09亿北向资金净流入。我们认为外部压力暂时不成为制约我国货币政策的因素,以我为主的政策基调下也意味着宽松仍有空间。

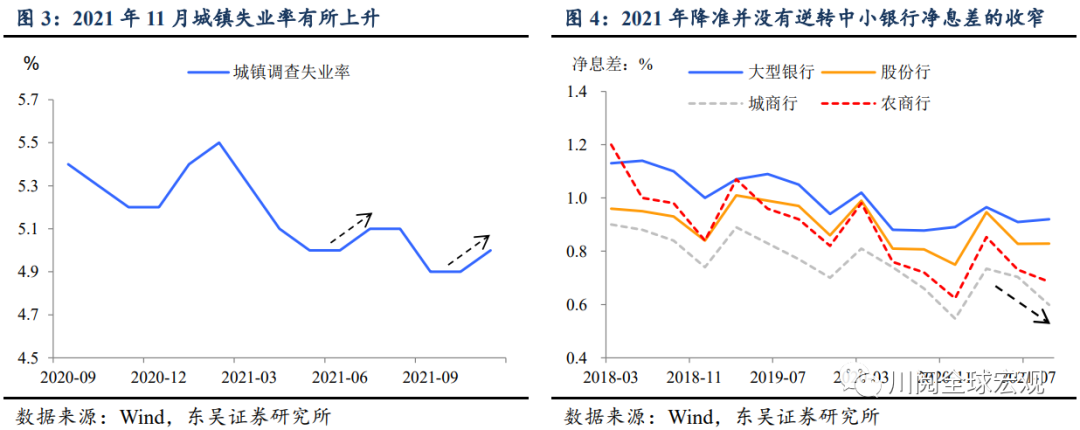

展望未来,降息还有空间,窗口期在2022年第一季度的概率更大。以我为主之下,货币政策继续专注于国内经济。从经济数据来看,2022年第一季度经济的压力较大,一方面,2021年第一季度地产销售、投资等的高基数会导致2022年同期增长数据面临较大的压力,另一方面就业情况的边际恶化短期内可能难以扭转。这可能意味着5bp的LPR降息是不够的。此外,仅降低LPR不调整政策利率可能使得银行本已处于低位的净息差进一步收窄,不利于后续银行机构在宽信用中的发力。

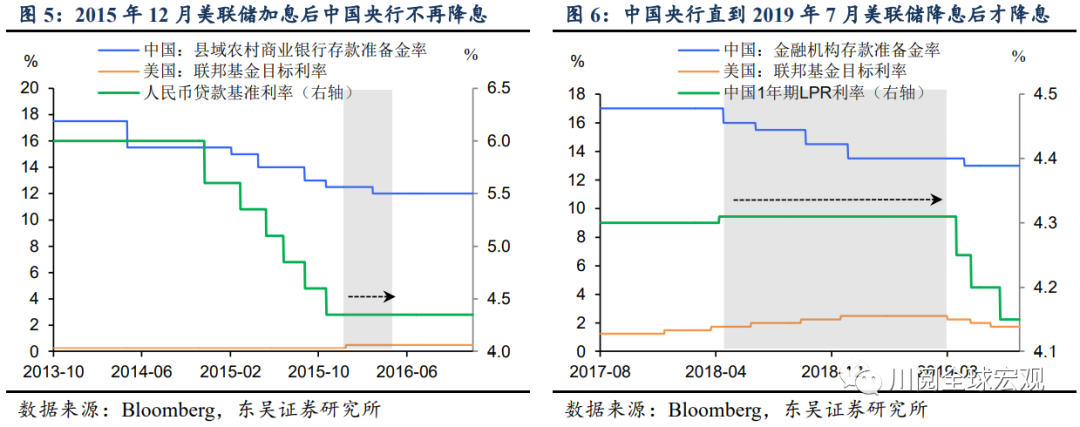

除此之外,考虑到通胀压力下美联储加息可能提前至2022年第二季度,参考历史美联储加息阶段中国央行难以大幅宽松(图5和6),这也意味着央行进一步降息(下调MLF和公开市场操作利率)的窗口主要在2022年第一季度。

风险提示:变异病毒导致疫情反复、国内外政策超预期