假期要闻汇总:美最高法院裁定关税违法,中方回应;马年春晚带动机器人搜索量环比增长超300%

英为财情Investing.com - 宏利金融(NYSE:MFC)是加拿大资产规模最大的保险公司,提供年金在内的各种类型保险以及一系列财富管理服务。

宏利金融正计划将财富管理业务打造成增长的主动力。近年来,低息环境令保险公司处境非常艰难,宏利金融也不例外。利率前景不明也限制着宏利金融的盈利预期。

但另一方面,这家公司的业务地理覆盖范围非常多元。宏利金融预计其保险和财富管理业务的增长将主要由亚洲地区带动。公司财富管理业务在全球管理的资产超过1万亿美元。展望未来,宏利金融的看涨前景将取决于加息和资管规模能否大幅增长。

5月5日,宏利金融以22.16美元达年内高点,但之后已下跌10%至目前的19.91美元。不过相比2020年12月31日的收盘价17.82美元,今年迄今上涨了11.7%。

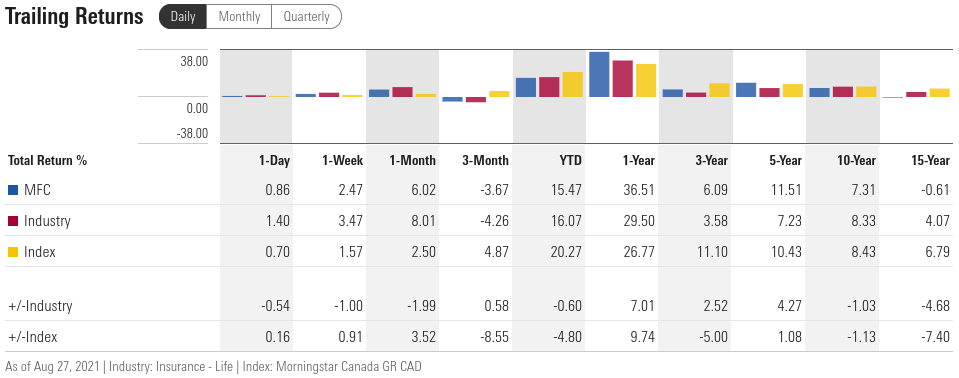

长期来看,宏利金融的总回报平淡无奇,15年总回报甚至微幅为负值。但是,把时间线拉近点,宏利金融的1年、3年和5年表现稳超人寿保险行业平均水平,虽然回报仍然远低于美股和美国金融板块。

例如,iShares U.S. Financials ETF(NYSE:IYF)在过去3年、5年和10年的年回报率超过13%。

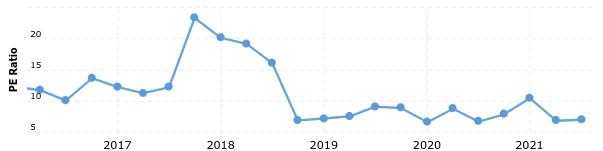

宏利金融是价值型股票,TTM市盈率为6.9倍,股息率为4.5%。自2018年底以来,市盈率一直非常稳定。在过去3年和5年期间,年化股息增长率约为11%。根据戈登增长模型(Gordon Growth Model),如果动态股息增长率可以向未来推算,宏利金融应该约有15%的预期回报率。

无论是宏利金融还是其所属行业,市场通常认为都没有太大的增长潜力。在当前的牛市中,宏利金融落后的总回报率不会引起投资者注意。但基于往绩市盈率,近年来,宏利金融似乎也没有遭到低估。

对于如何看待宏利金融,笔者采用两种形式的市场共识。第一种是众所周知的华尔街分析师评级和12个月目标价;第二种是市场隐含前景展望,即期权市场共识,这种共识反映在看涨期权(Call)和看跌期权(Put)的定约价(strike price)中。

期权价格反映了市场对从现在起至期权到期日价格将升破(看涨期权)或跌破(看跌期权)指定价格(定约价)的概率的一致预期。通过分析到期日相同但定约价不同的看涨和看跌期权,可以推断期权市场对从现在起至到期日之间潜在价格回报概率的整体看法。

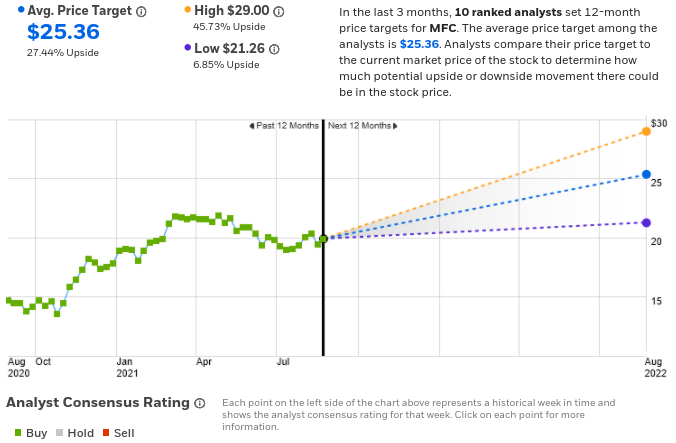

华尔街对宏利金融的一致预期

eTrade的华尔街一致预期数据统计了过去90天内发表了意见的10名星级分析师的观点。数据显示,这些分析师的一致预期是看涨的,12个月目标价比现价高出27.4%。即使最低目标价也比现价高6.9%。一致预期目标价隐含的上涨空间略低于12个月动态回报率,但远高于较长期的历史回报率。

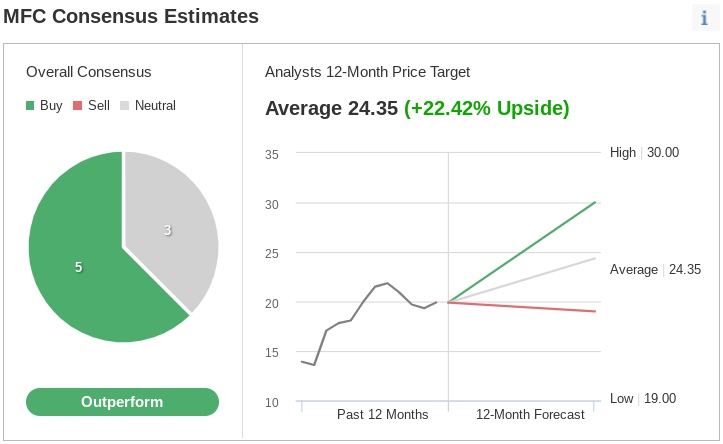

英为财情Investing.com的华尔街一致预期统计了8名分析师的观点,且也是看涨。没有一名分析师看跌。12个月的一致预期目标价比现价高22.4%。

期权市场对宏利金融的隐含前景展望

笔者分别分析了两种到期日、不同定约价的看涨和看跌期权的价格。2022年1月21日到期的期权提供了未来4.74个月的市场隐含前景展望,2022年3月18日到期的期权提供了未来6.57个月的市场隐含前景展望。笔者分析了这两个到期日的期权,以评估宏利金融在2022年初的前景,然后检查市场隐含前景展望在略长一点的时期内的一致性。

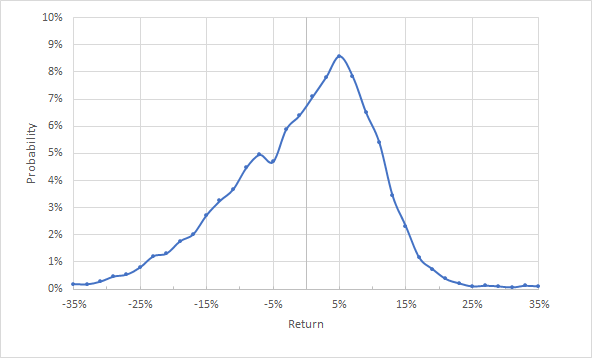

市场隐含前景展望的标准表述是价格回报的概率分布,纵轴是概率,横轴是价格回报。

市场对未来4.74个月的隐含前景展望明显倾向于上涨。概率达到峰值时,对应期间的价格回报率是5%。此概率分布的中值价格回报(50%的概率拥有更高回报/50%概率拥有更低的回报)是1%。从此市场隐含前景展望得出的年化波动率为24%。对于一只个股来说,相当低。以上暗示前景明显看涨。

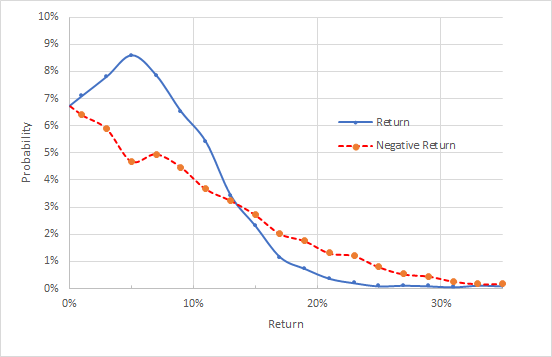

为了更容易比较同等规模的正负回报概率,笔者把分布图的负回报一侧依纵轴对折(见下图)。

图表显示,在最可能的结果中(回报率在+/-10%之间),正回报的概率大大高于负回报,这支持了看涨观点。对于更高的回报水平(+/-15%或更高),负回报的概率高于正回报,但总体而言,这种情景的概率很低。

在对宏利金融的隐含前景展望的如上解读中,存在一个限制因素,即宏利金融的期权交易量很低,这降低了人们对前景展望可靠性的信心。不过,笔者在分析3月份到期的期权时,前景展望给出的定性结果是一样的,都是强烈倾向于正价格回报。

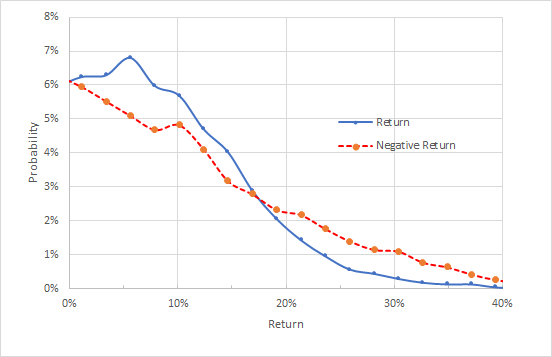

拉长时间后来看,价格回报率达到峰值的概率为5.6%,年化波动率为23%。市场隐含前景依然看涨,令人欣慰,但也由于期权交易量低,人们总体信心并不大。

结语

近年来,保险公司持续面临挑战,主要由于低利率环境。为应对这种商业环境,宏利金融专注扩大利润率更高的财富管理业务。

相比目前的盈利水平,其股价便宜,但较高的市盈率依赖于更快的盈利增速。目前,市场对此似乎信心不足。

然而,跟踪宏利金融的股票分析师普遍非常乐观,预计该股日后12个月的价格将上涨超20%。市场对宏利金融2022年初之前的隐含前景展望也是看涨的,预计未来6个月价格回报率的峰值概率为5%至6%。期权衍生的年化波动率约为24%。

以分析师一致预期目标价为基准,宏利金融的预期价格回报率超20%,波动率为24%。笔者认为预期回报超过二分之一波动率的股票都是有吸引力的,因此宏利金融看起来是一只具有强力买入潜质的股票。

但是何时会加息还很不明朗,削弱了这些看涨预期。不过,市场隐含前景也是看涨的,股票也有一定程度的预期波动性,且我们不要忘记4.5%的股息收益率。由于期权交易量低,笔者觉得市场隐含前景有所打折。然而,笔者总体上看涨,只是价格回报预计不会像分析师一致预期那样高。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情 App】

推荐阅读

翻译:刘川