美国PPI今晚登场,美指期货齐升!黄金、白银、美元、比特币集体走弱

(一)铜的宏观信号提示什么?

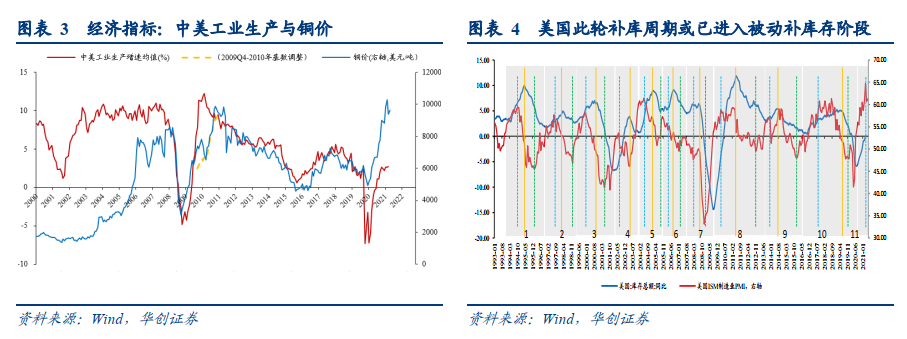

铜的宏观信号,我们关注两个,经济方面,看中美工业生产。金融方面,看中欧广义货币同比。一些详细的思考过程,参见《【华创宏观】铜的宏观信号在哪?——兼论对PPI、股债影响》。

当下需要回答两个问题。第一,金融角度,信号在提示什么?中欧广义货币下半年同比大概率回落,铜价有下行压力。中欧广义货币方面:

1)一方需要关注中国、欧元区本身的广义货币增速。考虑到社融增速下行趋缓,下半年大概率先小幅回落再小幅回升。中国M2增速下半年可能走势偏平。欧元区方面,即使假设下半年M3新增量与去年同期持平,M3到年底增速也基本和现在的8.3%相近。

2)另一方面,需要关注汇率因素的影响。事实上,以今年5月为例,中欧广义货币同比增速为19.6%,其中来自汇率因素的拉动达到11.5%。这意味着,假设人民币、欧元维持当下汇率不变,下半年开始,受制于去年同期汇率的高基数(人民币、欧元在去年下半年都大幅升值),汇率的拉动将回落至0%附近。

以上两个因素的考虑下,我们估计中欧广义货币同比下半年有较大的回落压力。

第二,经济角度,信号在提示什么?中美工业生产同比下半年偏平,铜价趋于震荡。中国的工业生产在2季度已经小幅回落,下半年随着出口小幅回落,可能会继续下行。对于美国而言,我们持续关注的库存数据显示,美国当下或已经进入被动补库存阶段,工业生产的上行将会进一步趋缓。中美工业生产综合看,下半年走势偏平。

两个角度的结合,意味着,铜价顶部可能已现,下半年或很难超过前期高点。

(二)铜价如果再创新高,需要什么催化?

我们对比2008年金融危机后的铜价走势看,在2010年年中出现一次较大幅度的回调,随后再度创出新高。

彼时之所以出现二次冲高,从宏观视角,事后不难知道其原因。一方面,中美工业生产剔基调整后在2010年实际上是单边上行的。(图1,黄线)。另一方面,美国在2010年下半年超预期的进行了第二轮QE。这导致美元指数在2010年下半年二次探底,中欧广义货币同比二次冲高。

(注:在上半年时,市场预期美国将逐步退出QE,比如《央行2010年1季度货币政策执行包括》指出,“为了管理通胀预期,除日本银行外,美联储、欧央行已逐步开始退出超宽松的货币政策。2 月 18日,美联储宣布将贴现率提高至 0.75%,这是美联储自 2008 年 12 月以来首次上调利率。”)

当下会再度创新高吗?除非有如下因素的催化。一个是经济超预期。中美工业生产下半年持续上行。或者货币政策超预期。比如美国货币宽松力度超预期。就目前看,概率偏低。但考虑到疫情的影响复杂多变,需要保持关注。