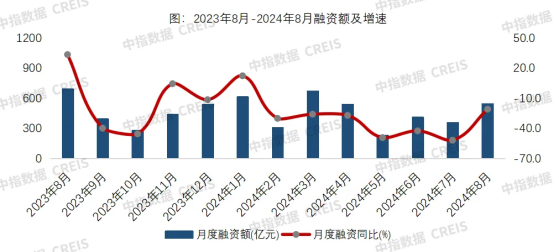

智通财经APP获悉,中指研究院监测,2024年8月房地产企业债券融资总额为549.2亿元,同比下降20.8%,环比增长52.0%。行业债券融资平均利率为2.53%,同比下降0.91个百分点,环比下降0.28个百分点。

数据来源:中指数据CREIS

融资结构:信用债发行量环比大幅增长,民企信用债发行量增加

从融资结构来看,8月,房地产行业信用债融资355.0亿元,同比下降23.4%,环比增长70.0%,占比64.6%;ABS融资194.2亿元,同比下降5.5%,环比增长43.4%,占比35.4%。

数据来源:中指数据CREIS

2024年1-8月,房地产行业债券融资总额3701.9亿元,同比下降29.7%,其中,信用债融资2391.2亿元,同比下降28.0%,占比64.6%;海外债发行金额67.0亿元,同比下降50.6%,占比1.8%;ABS融资1243.7亿元,同比下降31.2%,占比33.6%。

数据来源:中指数据CREIS

8月信用债发行总量较上月明显增长,民营房企发债规模和范围有所增加,滨江、美的置业、卓越月内发行5笔信用债,合计规模29.3亿元。月内招商蛇口、华发股份等央国企仍积极发行信用债,发行规模较高,分别为50亿元、26.4亿元,融资成本较低,平均利率分别为2.22%、2.66%。本月短期融资券较上月发行规模增加,占信用债发行总额的12.7%、带动月内信用债发行年限缩短。

图:2022年10月-2024年8月非央国企信用债发行统计

数据来源:中指数据CREIS

ABS发行金额环比增长,发行规模超过150亿元,达到194.1亿元。其中,CMBS/CMBN是发行规模最大的一类资产证券化产品,占比达39.9%,类REITs占比33.5%,供应链ABS占比26.5%。政策窗口开启以来,共有6只消费基础设施REITs产品获批。其中,较早获批的5只已于今年上半年上市,8月华夏首创奥莱REIT发行上市。8月,安江高速持有型不动产ABS上市,7月建信住房租赁基金持有型不动产ABS挂牌上市,上交所推动持有型不动产ABS产品加速落地,是又一盘活存量资产的金融工具。相较于传统ABS产品,持有型不动产ABS最重要的特点是突出“资产信用”和“权益属性”,一般采用平层结构,以底层资产运营产生的现金流实现投资人持续、稳定分红。在持有型不动产ABS中,投资机构可以通过运营治理和激励机制设计,参与到基础设施资产的运营决策中。当前,基础设施REITs、持有型不动产ABS等金融工具持续落地,为购物中心、长租公寓、产业园区等持有物业提供了宝贵的退出渠道,持有物业开发运营全周期的金融闭环更加完善。

融资利率:债券融资利率同环比下降,华润置地(01109)等头部房企融资成本持续降低

从融资利率来看,本月债券融资平均利率为2.53%,同比下降0.91个百分点,环比下降0.28个百分点。本月海外债零发行、信用债和ABS利息均下降带动融资综合平均利率下降。其中,信用债平均利率为2.53%,同比下降0.84个百分点,环比下降0.04个百分点;ABS平均利率为2.53%,同比下降0.61个百分点,环比下降0.49个百分点。

头部企业融资渠道仍保持畅通,融资成本持续降低。华润置地以现金流安全作为发展生命线,三道红线均保持绿档,其财务稳健的基本面获得金融机构认可,资金成本较低,2024年上半年公司综合融资成本3.24%,较年初降低32BP,创历史新低。截至6月末融资储备893亿。华润商业REIT于2024年3月在深交所上市,成功实现商业资产“投融建管退”资本闭环。截至2024年6月末,保利发展综合融资成本降低至3.31%,较年初下降25BP;招商蛇口综合资金成本3.25%,较年初降低22BP。

企业融资动态:招商蛇口(001979.SZ)发行额度最高,保利发展(600048.SH)成本最低

从典型房企债券发行来看,本月招商蛇口融资额度最高,为50亿元,保利发展平均融资利率2.02%,融资成本最低。

表:典型企业2024年8月债券发行统计

备注:规模单位为亿元,利率单位为% 数据来源:中指数据CREIS