在5月的最后交易阶段,新一轮的波动笼罩着美国股市,在科技和其它行业的轮番波动行情中,逢低买盘力量大幅推高市场。据悉,在美股尾盘20分钟的这波强势反弹助力下,美股基准股指——标普500指数周五最终上涨近1%,一举创下今年2月以来的最佳单月表现。在最后20分钟,标普500指数从下跌0.2%大幅反弹至以接近1%涨幅收涨,盘中的跌幅则一度接近1%。

在周五美股盘中的早些时候,受大型科技股拖累,标普500指数与道琼斯指数和纳斯达克综合指数的跌幅几乎相同。来自美国银行的策略团队表示,当其他行业开始迎头赶上时,押注科技巨头们股价将继续强劲增长的投资者们可能将陷入困境遇;美银表示,随着市场广度的改善,价值股超过成长股的表现可能是下一个“痛苦交易”。

截至5月收盘时,标普500指数今年迄今上涨约11%,5月该指数创下历史最高点位5341.88,单月涨幅高达5%。

与此同时,由于4月美国核心PCE指标同比增幅符合市场预期,核心PCE环比则仅增长0.2%,低于经济学家们预期0.3%,创下2023年12月以来的新低,刺激美联储降息预期小幅回暖,进而带动美国国债价格延续涨势,但是录得今年以来的最小涨幅。

今年以来,市场不断调低对美联储降息的预期,现在预计今年仅降息25个基点,明显强于4月以及5月多数时间段一度预期的不降息,但是与年初一度150个基点的降息预期相比则差距非常大。

对于依赖数据的美联储来说,交易员们普遍认为这份报告“略具建设性”,可能推动美联储官员“略微鸽派”,但官员们可能将持续观察多个月数据来决定今年是否降息。

来自eToro的Bret Kenwell表示:“虽然我们不一定希望看到消费者支出疲软,但零售支出的疲软应该有助于为2024年下半年降息添一把火。”“我们还没有到那个地步,但通胀报告是建设性的第一步。”

标普500指数一度跌破5200点,但最终收于该水平之上,除今年以来持续火热的科技股外,其他主要股指均有所上涨。道琼斯工业平均指数上涨1.5%,是去年11月以来的最大涨幅。纳斯达克100指数在周五一度下跌近2%后收盘持平。但是涵盖热门科技股的纳斯达克100指数仍创下2024年以来表现最好的一个月。

City Index和Forex.com的 Fawad Razaqzada表示,科技巨头们的股价目前似乎扩张过度,暗示阶段性的回调可能即将到来。“经过数月的大幅上涨,且没有新的看涨催化剂,回调不会令人感到意外。”他表示。

华尔街大行高盛集团旗下主要经纪公司最近发布的一份报告显示,在AI芯片霸主英伟达(NVDA.US)本月发布远超出预期的业绩报告后,对冲基金对美国科技巨头的配置敞口创下历史新高。报告显示,所谓的“Magnificent Seven”:苹果、微软、谷歌、特斯拉、英伟达、亚马逊以及Meta Platforms——约占对冲基金对美国单一股票总净敞口总额的20.7%。

全球投资者们自2023年,以及2024年第一季度起持续蜂拥而至“Magnificent Seven”,最主要的原因可谓是他们纷纷押注,由于科技巨头们的庞大市场规模和财务实力,它们处于利用人工智能技术扩展营收的最佳位置。

美股涨势仍未歇息?

高盛技术分析专家Scott Rubner汇编的数据显示,美国股市今年开局强劲,而这往往意味着2024年下半年的股市表现将高于平均水平。

统计数据显示,自1950年以来,标普500指数截至5月底的总计涨幅超过10%的情况有21次。其中,标普500指数在当年剩余时间里只有两次出现下跌,分别是1987年和1986年,当时该指数分别下跌13%和0.1%,这意味着该指数在大约90%的上述时间段里都呈现上涨趋势。

历史数据显示,如果标普500指数在前5个月上涨超过10%,那么下半年的回报通常也会显著高于长期平均水平。在这种情况下,下半年的中位数回报为13.3%,平均回报为11.6%,均高于1950年以来的长期中位数和平均水平。

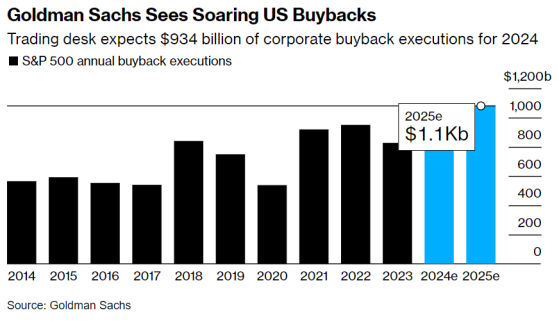

此外,股票回购规模也将是下半年美股涨势重要催化剂。自3月底以来,美联储降息路径方面的巨大不确定性、地缘政治紧张局势以及美国通胀居高不下等不利因素接连出面阻碍美股上行趋势,但是美国企业对股票回购的极度乐观承诺可能将在为美国股市持续提供强有力的“长期牛市催化剂”。这也代表了上市公司董事会投下的信任票,即公司经营规模能够提供足够的现金流来支付股票回购以提高股东回报。

高盛预计2025年标普500指数成份公司的累计股票回购规模将增长16%,至1.1万亿美元,预计2024年则将增长13%,至9,340亿美元。高盛技术专家Rubner预计,今年可能进行的9,340亿美元股票回购计划中,预计约有高达六分之一将在5月以及6月顺利执行。

来自德意志银行(Deutsche Bank)的首席股票策略师Binky Chadha也选择看涨美股后市行情,该策略师最近将标普500指数的年终目标点位从先前的5100点大幅上调至5500点(周五标普500指数收于5277.51点),并且他强调该目标存在明显的“上行动力”。

Chadha指出,虽然投资者们都在“谈论看涨话题”,但过去三个月股票头寸并没有发生太大变化。德意志银行所编制的美股头寸衡量指标显示,投资者们继续增持美股,但是远远没有达到2021年和2018年的“极端”水平。因此在 Chadha看来,这表明美国股市可能有更大的上涨空间,尤其是考虑到他认为,目前市场共识并未反映出美国经济的超预期表现。

Chadha强调,市场对美国经济的预期实际上刚刚从即将到来的衰退转变为达到或低于正常趋势的增长速度。“如果这一共识预期继续走高,并且美国经济今年的增长再次超过预期,一些人认为这可能是美国劳动力生产率在AI助力下的繁荣开端,那么不难看到标普500指数将达到6000点。”“我们已经走了很长一段路,但我们似乎还没有走到尽头。”德银策略师Chadha表示。

华尔街大行富国银行的股票策略师团队近日将标普500指数的目标价从此前的4625点大幅上调至5535点。富国银行在一份报告中告诉客户,人工智能技术带来的公司业绩增长潜力和利润前景的大幅改善,以及投资者更长的时间跨度和更高的估值门槛,都将成为美股的重要上行催化剂。

瑞银集团在5月28日的一份报告中再次上调标普500指数的年底目标,瑞银现在预计该基准指数将在2024年底达到5600点,而不是此前预期的5400点。瑞银还将今年标普500指数成分股的整体每股收益预期从240美元上调至245美元,并将2025年的预测从255美元上调至260美元。

通胀再现放缓势头,但是美联储将继续观察今年剩余时间的数据

在股市几经波折的同时,交易员们纷纷仔细挖掘最新的通胀报告。

剔除波动较大的食品和能源成分的所谓核心PCE仅仅较上月增长0.2%,在结合4月CPI数据同样相对乐观,显示出继2023年通胀放缓时期后,通胀降温势头再度出现。此外,受到商品支出减少和服务支出疲软的拖累,经通胀调整后的消费者支出意外下降0.1%。作为需求主要动力的工资增长则小幅放缓。

来自LPL Financial的Quincy Krosby表示:“市场预计通胀将缓慢而稳定地下降。问题仍然是,在启动宽松周期之前,美联储还需要让通胀放缓多少?”

与即将召开的美联储政策会议相关的隔夜指数掉期合约继续充分反映出11月或者12月份降息25个基点的预期,最快9月份降息的可能性小幅上升至50%左右。

来自CIBC Private Wealth的David Donabedian表示,虽然核心PCE数据可能受到美联储欢迎,但核心指标在过去三个月的整体年化增长率仍为3.5%。“因此,对美联储来说,任何形式的胜利圈都为时过早。”

PCE数据报告公布后,有着“美联储传声筒”称号的记者Nick Timiraos发文称,这份PCE数据预计将不会改变美联储近期持“观望”的政策态度。

事实上,根据克利夫兰联邦银行的研究,整体通胀率可能要到2027年中期才会回到美联储2%的目标。

克利夫兰联储经济学家Randal Verbrugg周四在一份报告中写道,这是因为2020全球新冠疫情时期冲击下的通胀影响已经基本消除,而导致通胀居高不下的剩余因素“非常持久”。

Independent Advisor Alliance的Chris Zaccarelli表示:“我们正处于谨慎行事的时刻,因为如果消费者支出小幅放缓导致通胀下降,而美联储能够因此而缓慢降息,那将对市场多头有利。”“然而,如果消费者支出和经济放缓步伐太快,那么企业利润和股价下降的速度就会比美联储降息的速度快得多,所以我们在这一点上要格外小心。”