财联社4月19日讯(编辑 潇湘)美国国债市场周三的反弹行情在隔夜戛然而止,而这卷土重来的抛售行情,在很大程度上只因为美联储“三把手”在最新讲话中提到了两个字:“加息”!

美联储“三号人物”、纽约联储主席威廉姆斯(John Williams)周四在华盛顿一场会议上回答提问时表示,再次加息不是他的基本预测。但他同时也补充称,“如果数据提醒我们需要通过加息来实现目标,那么我们显然会想要这样做。”

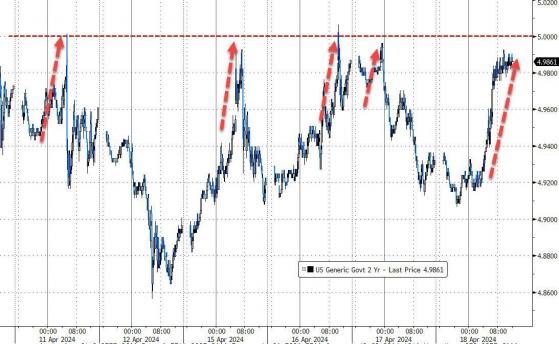

在他的话音落下后不久,2年期美债收益率便迅速冲高约5个基点至4.99%左右,再度逼近5%大关,接近近期波动区间的高端。

截止纽约时段尾盘,各期限美债收益率全面走高。其中2年期美债收益率涨5个基点报4.993%,5年期美债收益率涨5.5个基点报4.679%,10年期美债收益率涨4.2个基点报4.636%,30年期美债收益率涨2.5个基点报4.73%。

事实上,昨夜发表公开讲话的美联储官员不少,包括亚特兰大联储主席博斯蒂克、明尼阿波利斯联储主席卡什卡利等官员也均发表了极为鹰派的讲话,但有鉴于后几位官员此前就曾表态过今年存在不降息的可能性,他们老调重弹的鹰派言论显然无法与威廉姆斯最新表态的重要性相提并论。

有业内人士表示,威廉姆斯的最新讲话,无疑比他过去一周稍早时候的评论要更为鹰派。虽然威廉姆斯也强调了加息并不是他的“基线情景”,但在最新讲话中其已开始重点关注起通胀的上行风险,并表示他并不觉得降息具有紧迫性。相比之下,他在周一接受采访时还表示,如果美国通胀能继续逐步放缓,美联储很有可能会在年内开始降息,与今天的言论相比明显温和得多。

从利率市场的定价看,近来一个不容易被留意到的细节是,在过去两个交易日的某些短暂时刻,美联储5月加息的可能性甚至要比降息的可能性更大(尽管两者概率都微乎其乎,美联储下次会议几乎铁定将按兵不动)......

周四,利率互换市场预测到12月会议美联储仅将累计降息38基点,小于周三收盘时预测的43基点。

在债市市场上,在上周美国通胀数据高于预期之后,美债收益率已不断向去年四季度的高点发出冲击。面对强劲的经济数据和美联储官员的讲话,大量基金经理和策略师们不得不重新思考对利率前景的假设。数据显示,彭博美国国债综合指数本月迄今已累计下跌近2%,完全回吐了3月份1.3%的涨幅。

“美国国债收益率走了个轮回,又升到了几个月前的水平,”Moneta首席全球市场策略师Aoifinn Devitt称。

一些业内人士已开始担心,素有“全球资产定价之锚”之称的10年期美债收益率可能重返5%。Vanguard国际利率主管Ales Koutny就表示,美国国债市场正接近可能引发大规模抛售的水平,10年期美债收益率有可能重回5%。

Koutny称,“我们正处于危险地带,即便是小幅走高——突破4.75%关键位,也可能迫使投资者放弃对美债反弹的押注,进而引发一波抛售,将收益率推向2007年高点。”

而这一幕很可能给美股前景带来更大的压力。在华尔街,素来有“5月卖出、然后走人”的俚语,但今年5月还没到,一些原本的多头似乎也提前开始卷铺盖撤离。

标普500指数周四下跌0.2%,已连续第五个交易日下跌。而回顾该指数的走势,自2023年10月(美联储“转鸽”)以来,标普500指数连续五天下跌的情况此前还没有发生过。纳斯达克综合指数周四也下跌0.5%。到目前为止,两者在4月份的跌幅都接近5%。

无论是罗素2000指数、道指、标普500指数还是纳指(下图由上到下),都正经历着去年9月以来最猛烈的回撤行情。

注:各指数较峰值的回落幅度 Evercore ISI首席股票和量化策略师Julian Emanuel表示,在从上个月的历史高点回落后,股市正在见证一场下跌的开始,这场下跌或将持续到2024年余下的时间。Emanuel重申了年底前标普500指数跌至4750点的目标,这意味着标普500指数将较周四收盘价5011点再跌逾5%。