财联社12月29日讯(编辑 史正丞)随着2023年即将收尾,近几天市场对可可期货的关注度突然走高。基于这款商品的年内涨幅,叠加可可价格传导滞后的特质,市场普遍担心2024年全球巧克力可能会迎来一波较为猛烈的涨价潮。

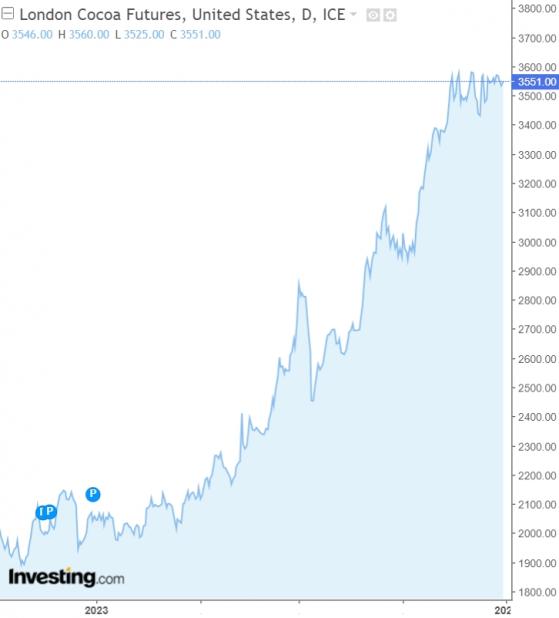

截至周四收盘,交易最活跃的伦敦可可期货小幅走高至3551英镑/吨,年内涨幅超过70%。

(ICE可可期货日线图,来源:Investing) 根据统计,2023年伦敦可可期货的年内涨幅,也是相关数据自1989年以来的历史峰值。与伦敦相呼应,纽约可可期货的年内涨幅也冠绝过去20年。

可可怎么了?

与绝大多数农产品一样,可可主要产地也在今年遭遇气候变化的洗礼。其中全球最大可可种植区西非地区,可谓是一年到头风波不断。前几个月刚刚遭遇极端暴雨引发作物病害爆发,现在季节性的撒哈拉季风正在威胁吹枯生长中的可可豆。

Rabobank银行在本月的一份报告中指出,当前季度可可的生产量要比消费量少了足足16万吨。

目前市场普遍预期厄尔尼诺现象至少要维持到明年春夏之交,这也意味着接下来几个月气候对农产品市场依然更多是利空因素。

消费市场恐难逃冲击

作为生产巧克力和其他甜食的主要原料,可可期货的价格上涨,显然还未体现在消费者手里的巧克力上。根据Euromonitor国际的数据显示,美国市场巧克力价格在过去两年一共涨了17%,除了可可以外,这里面显然还包括白砂糖等原材料的涨幅。

相较于可可期货70%的涨幅,足以显示出问题的严重性。假设等到好时、雀巢等生产商用完低价时期的存货,可可期货价格依然没有明显回落,那么巧克力价格的大幅上涨将是难以避免的结局。

巧克力制造商使用可可期货市场来对冲风险,从而提前8、9个月购买可可。而随着期货价格的快速上涨,金融工具的保护期也已经缩短至6个月。

使情况变得更糟的是,生产巧克力时需要用到的黄油也已经涨至创纪录的水平。在全球最大黄油消费地欧洲,黄油的价格接近每吨9600欧元,差不多是可可期货的2.5倍。

值得一提的是,在今年万圣节、圣诞节期间销售的巧克力,大都是在黄油价格依然便宜的时期生产的,真正的压力会出现在明年的情人节。雀巢、亿滋国际等公司已经明确警告称,明年可能需要再度涨价。

追踪可可市场超过30年的Marex集团农产品专家Jonathan Parkman对媒体表示,现在是他职业生涯里见过的最出格情况,同时他也认为消费者尚未见到最坏的场景。

对于可可期货何时降价,Capital Economics的分析师Megan Fisher认为至少得到2024年10月新一批作物收获后。也有分析师认为,需要给西非农民更充足的反应时间,所以可可期货的高位运行可能会一直持续到2025年。

当然,巧克力制造商们在涨价时也需要考虑一个问题:巧克力虽然甜美,但仍旧是可选消费品。数据公司NIQ的调查显示,超过40%的消费者表示,若通胀进一步走高,将削减巧克力和糖果方面的开支。