芯片设计公司Arm(ARM.US)在纳斯达克交易所首日上市大涨24.69%,收市报63.59美元,市值达到651.95亿美元,股价曾一度飙升至66.28美元,较定下的发售价51美元高出29.96%。

事实上,在该公司公布发售价的时候,已经让市场感到鼓舞,因其最终定下的发售价处于发售价区间47美元至51美元的高位水平,显示出机构投资者的热烈追捧。

但这并非意味着新股市场复苏。

Arm的公开发售量少

这不是Arm的第一次公开上市,其实早在1998年,该公司就曾在伦交所和纳斯达克交易所上市,后来于2016年被软银以320亿美元私有化,而今年的AI红人英伟达(NVDA.US)曾计划以400亿美元收购Arm,却因无法通过主要地区市场的反垄断审查而被迫终止。

从今年偏紧的资金状况以及表现不太好的新股市场来看,实在不宜上市,而Arm选择在此时上市,主要是背后的股东软银不淡定了。在资本化了阿里巴巴(09988.HK)之后,软银的组合中只有Arm是拿得出手的投资,但作为私有公司,纵然Arm优秀,也无法有效估值,上市是一条出路,既可少量减持套现,又能让资本市场为其定价,以便让软银的财务账能好看一点。

这不,Arm首日上市,市值就跳升至652亿美元,比软银私有化时的价格高出一倍有余,也比英伟达不久前的出价400亿美元高出63%。

在Arm上市之后,即使其超额认购触发大股东增加配售,软银仍持有89.9%的绝对控制权,软银可以通过减持股份获得约52亿美元(假设超额配售)的现金收益,又能通过剩余的持股获得账面上的资产增值(在当期的财务入账时可确认资产重估收益)。

再来看软银售出的约10%股份,与Arm上下游产业链有关联的苹果(AAPL.US)、谷歌(GOOG.US)、英伟达、英特尔(INTC.US)、三星、台积电(TSM.US)、美国超微公司(AMD.US)、联发科、铿腾电子(CDNS.US)和新思科技(SNPS.US)等,表示要买入最多7.35亿美元的股份,或占其当前估值的1.40%-1.52%,这些科技公司手上持有大量现金,正寻觅投资去处,自然乐意争当Arm的基石投资者,所需资金不高,又可拓展潜在合作,何乐而不为。

换言之,能够分派到其他投资者手上的股份已经不多,这样的供求缺口应是带动其股价上涨的一个重要原因。

题材稀缺

今年以来,AI概念热浪逼人,英伟达的股价年初至今已累计上涨212%。

Arm是一家芯片设计、技术授权公司,为客户提供技术解决方案和授权,当客户使用其方案和授权时,就按照合约金额的特定百分比收取费用,因此其毛利率极高,截至2023年3月末止财政年度以及截至2023年6月末止财季的毛利率分别达到96.04%和95.41%。

这样的技术授权上市公司本来就稀缺,Arm毛利率高,客户覆盖全球约70%的人口,Arm CPU已经在数十亿设备上运行人工智能和机器学习工作量,包括智能手机、相机、数字电视、汽车和云数据中心,Arm也在最新的ISA、CPU和GPU中添加了新的功能和指令来加速未来的AI和ML算法。其正与Alphabet、Cruise LLC、梅赛德斯-奔驰、Meta(META.US)和英伟达等公司合作,部署Arm技术来运行人工智能工作量,正好迎合人工智能发展的潮流。

具有AI概念的自动驾驶技术解决方案提供商Mobileye(MBLY.US)是去年第二大IPO,上市首日(2022年10月26日)股价也上涨了37.95%,到如今不到一年,累计涨幅已达72.57%,可见市场对于这类题材的热爱。

Arm在这一潮流下,自然获市场看好。

高估值或持续不了

街货量少、题材稀缺,应是带动Arm短期股价表现的主要原因。

但是需要注意的是,若按Arm当前的市值651.95亿美元计算,其往绩市盈率(即市值与其截至2023年6月30日止12个月费会计准则持续经营净利润之比)已高达97.74倍。相比之下,今年风头最劲的AI芯片股英伟达,市盈率大约为86.06倍。

英伟达截至2023年7月30日止的12个月非会计准则净利润达到130.83亿美元,同比增长18.31%,其中最近一季的非会计准则净利润更同比增长421.67%,并预期在AI芯片订单带动下,其下一季收入将按年增长170%,季度毛利率也将有5.47个百分点的提升。高达86倍的市盈率是得到了这些增长展望的支持。

反观Arm,其截至2023年3月末止财年非会计准则持续经营业务净利润按年微降0.9%,而截至2023年6月30日止的财季非会计持续经营业务净利润则只有按年4.24%的轻微增长,前景似乎也没有英伟达的乐观。其比英伟达高出14%的高估值未必能够持续。

更何况,全球新股市场似乎未见起色。

新股市场仍然疲弱

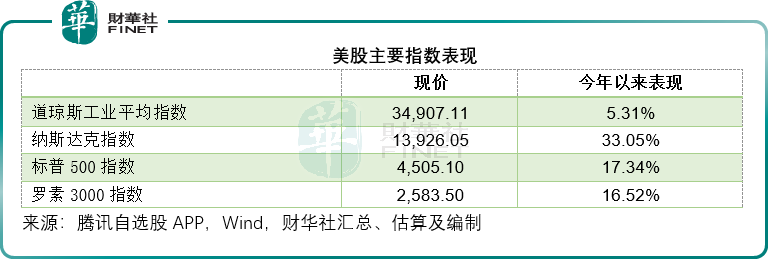

美股三大指数今年以来都保持正数涨幅,道琼斯工业平均指数今年以来累涨5.31%,纳斯达克指数和标普500指数分别累涨33.05%和17.34%,罗素3000也累涨16.52%,但二级市场的上涨主要是受到苹果、英伟达、特斯拉(TSLA.US)等重磅股的带动。

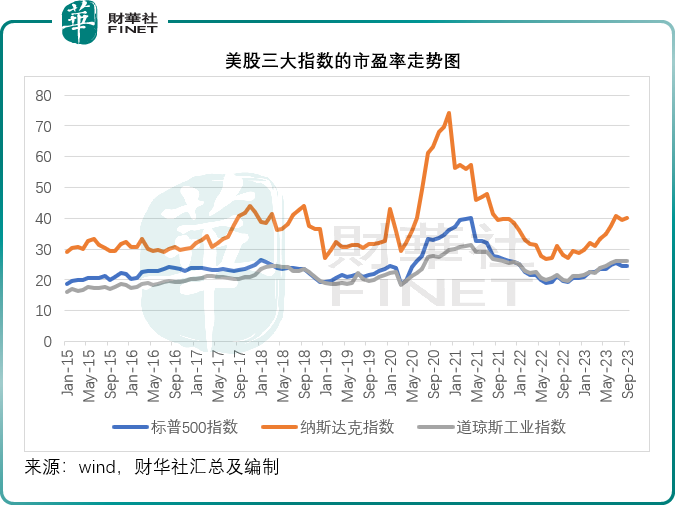

见下图,波动较大的科技股占主要权重的纳斯达克指数市盈率估值在最近几个月偏离道琼斯工业指数与标普500指数,反映整体美股表现或主要受到个别科技股的影响,而从道琼斯工业指数与标普500指数的市盈率走势可以看出,仍处于较低的水平,甚至不如2017年末至2018年初时。

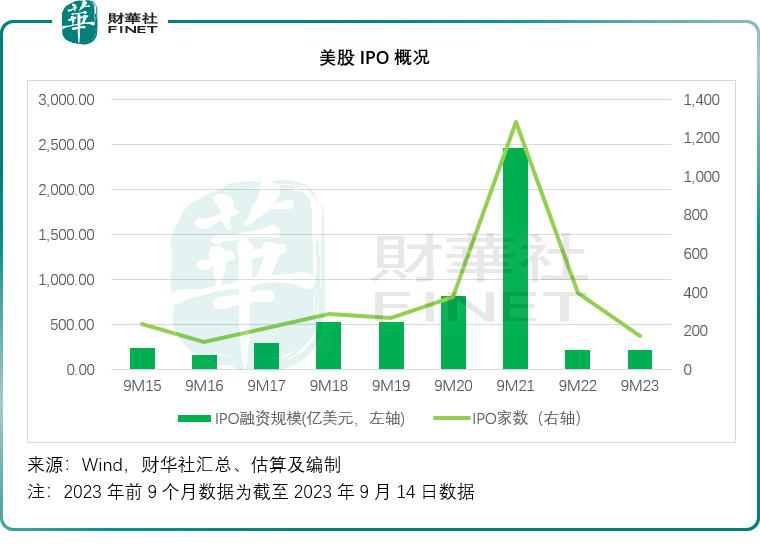

二级市场整体未见大起色,新股市场自然也不会好到哪儿去。Wind的数据显示,今年前九个月(直至2023年9月14日),美股IPO有173宗,融资规模为209.96亿美元,稍微高于去年同期,但从数量上计,是2017年以来的最低,见下图。

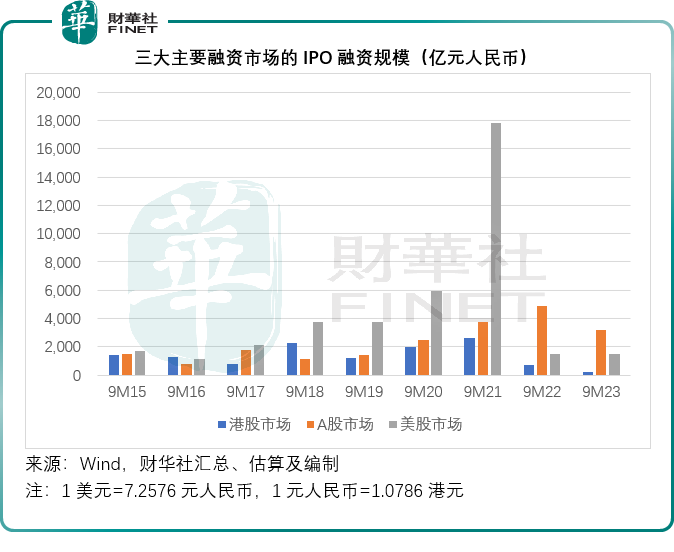

若换算为人民币,美股市场IPO的融资规模或约1,524亿元人民币,还不如A股市场今年以来整体融资额3,160亿元人民币的一半,见下图。

此外,最近美国的经济数据显示,美国经济表现仍然强劲,通胀率虽符合预期,但仍远高于其目标2%水平,这或难以消散进一步加息的忧虑。下周美联储维持利率不变的可能性很大,但是未来可能还有两次加息,这意味着资金成本的涨势尚未完结,此不确定性或让资方与被投方暂时按兵不动。

资金去哪了?

“股神”巴菲特用行动告诉大家:此时持币更划算。

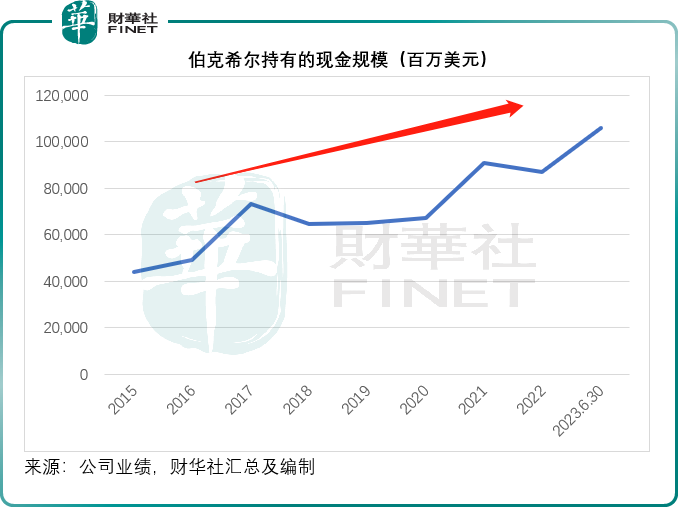

巴菲特的投资旗舰伯克希尔(BRK.B.US)于2023年6月30日持有的现金、现金等价物及美国国库券规模,较年初时增加了189.31亿美元,达到1057.47亿美元,占其保险业务投资规模的比重也由期初时的20.96%,扩大至22.26%,见下图。

美国的官方数据也佐证了投资者选择持币的趋势。

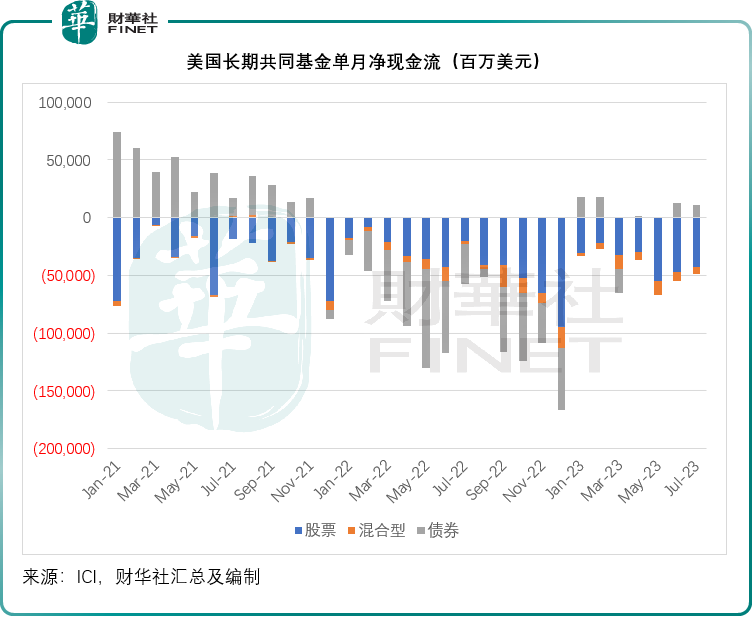

美国投资基金协会ICI的数据显示,美国长期共同基金自2021年9月以来持续呈资金净流出,见下图,到2023年7月,单月净流出额达到377.89亿美元,其中股票型基金的单月净现金流出达到425.38亿美元,远超债券型基金的净流入111.21亿美元。

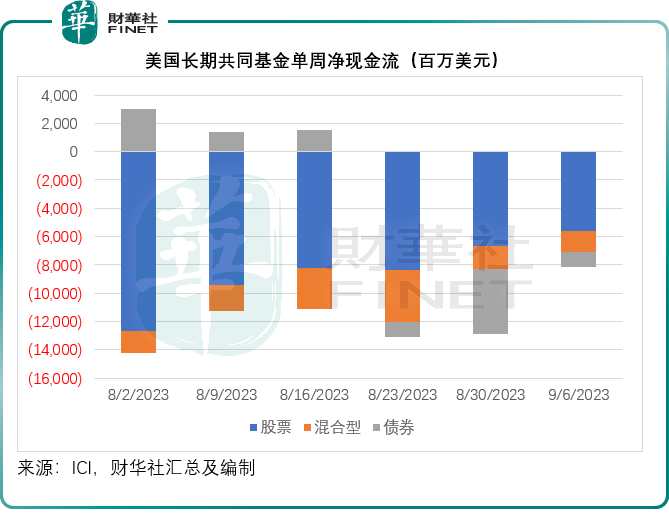

到最近几周,净流出依然在持续,见下图,在截至9月6日的三周,连债券型基金也呈现资金净流出。

从以上两张图可以看出,股票型基金的净流出幅度最大,显示出投资者继续逃离股市的趋势。

那么,资金都去哪儿了?

今年以来,货币型基金持续录得巨额净资金流入,这也间接触发了美国地区小型银行业承兑危机。

而财华社留意到,到现在,巨量资金依然在持续流入货基。

ICI的数据显示,2023年9月13日单周,货基资产规模增加了177亿美元,扩大至5.64万亿美元,其中增幅最大的是应税货币市场基金中的政府货基(即投资于现金、美国财政部发行证券以及美国政府及其机构发行或担保的证券以及回购协议的货基,理论上赚取无风险的利息),增加162.6亿美元。

由此可见,投资者仍趋向于规避风险,将资金放在货基避险,可赚取理论上的美元无风险收益——因美联储加息而获发高利息,同时因加息而巩固美元强势,比持有共同基金划算得多,因为共同基金有可能承受损失——长债市场价格因利率上升而下跌,股市表现也不怎么理想。

从资金继续流入货基这一趋势可以看出,投资者仍未放心回归高风险资产——股市,Arm上市首日大涨或仅为个别事件,其高估值的可持续性并未得到验证,就此断定新股市场复苏尚言之过早。