伊朗总统表示将停止对邻国的攻击

特朗普上台后,美国股市和债市的最终走向,将很大程度上取决于哪些政策能够真正得以实施,尤其是共和党的国会优势未必有传言的那么大。更复杂的是,债务未必能推升经济和通胀,相反也有可能导致经济放缓。

特朗普当选总统后,市场将走向何方成为市场热议话题,毕竟政策的最终走向将决定股市和债市面临的风险以及机遇。虽然选举结果出炉后,市场随即大升,然而未来的经济增长状况、货币与财政政策变化以及地缘政治局势等很多不明朗因素,都可能影响投资回报。

以下是 RIA Advisors 对于2025年股市和债市前景的几点初步分析。

股市展望

上升空间:

特朗普预计将努力确保2017年颁布的《减税与就业法案》不会在2025年失效,以维持企业所得税率于21%不变。同时,他极有可能推动新的减税法案,力求将企业所得税率进一步降低至接近他首任时设定的15%目标。

维持21%的企业所得税率,将有助于企业稳固当前的盈利水平;而税率的进一步下调,则将特别利好于可选消费和科技行业,这些行业的盈利对税收政策变动尤为敏感。此外,金融股也可能因特朗普以往的宽松监管政策而获益,从而催生更多的并购活动和投资机会。实际上,在他首任期间,标普500指数已累计上升近70%,这在一定程度上得益于这些有利于企业的政策。

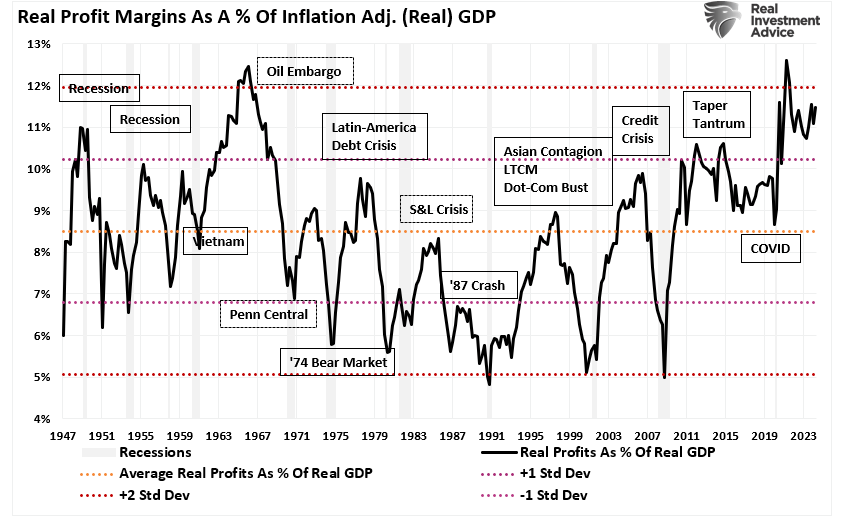

实际企业利润占GDP的百分比标准偏差

黑五开幕,不止五折,InvestingPro超值优惠等住你,马上行动!

从技术层面分析,市场具备坚实的上升动力,预计2025年的盈利增长将达到较高水平。上升趋势依然稳健,且一年一度的季节性强势期已经到来。值得关注的是,企业股票回购和年终业绩冲刺将成为支撑年底最后两个月市场的重要力量。

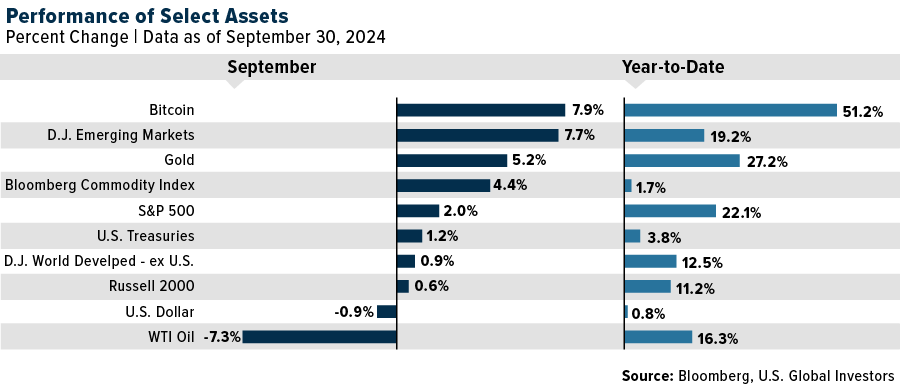

据晨星公司数据显示,2024年上半年,仅有18.2%的主动管理型共同基金和交易所交易基金表现优于市值加权的标普500指数。这背后的原因复杂多样,包括未投资「美股七巨头」、持仓收益分布不均以及未涉足非传统资产等。

若干资产的表现

当然,风险也不容忽视。

风险并存

下行风险:

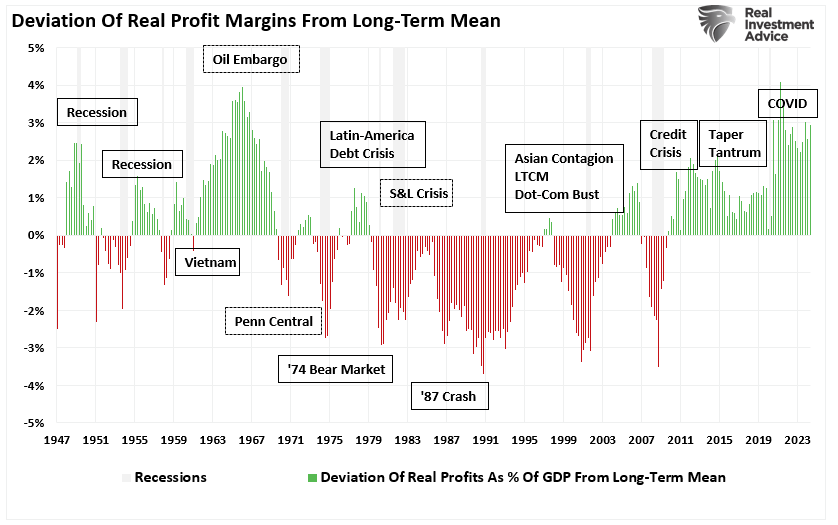

特朗普执政期间,保护主义贸易政策的风险随之而来,尤其是加征的高额关税,这可能打乱供应链,导致消费者和企业成本上升。另外,政府若大幅削减就业岗位或支出,也可能使经济增长放缓超出预期,进而削弱减税政策带来的积极效应。然而,在这些风险中,最为严峻的是经济增长的逆转,这将直接冲击企业的盈利能力。鉴于当前企业利润已明显偏离长期平均水平,投资者面临失望的风险也在加大。

实际企业利润占GDP的比例的长期均值

总的来说,股市虽可能因亲商政策的承诺而初现上升,但若关税问题或不可预测的治理方式引发经济动荡,进而压制企业盈利,股市将面临严峻挑战。

债券市场

谨慎缘由:

特朗普当选总统的消息一出,债券市场便应声而落。这其实并不奇怪,因为债券往往会对那些可能推高通货膨胀和利率的消息做出负面反应。债券市场最初的下意识反应是,认为政府将主要通过赤字融资来加大基础设施或国防开支。这样的支出无疑会刺激经济增长,带动工资水平上升,进而导致通货膨胀率超过2008年至2020年间的水平。倘经济增长势头确实强劲,美联储便会维持更高的利率,以与经济增速相匹配。在这样的背景下,债券价格会下跌,以适应更加活跃的经济环境。这一变化将导致债券价格稳定在一个较高的「最终利率」水平上,从而降低持有债券的潜在回报。

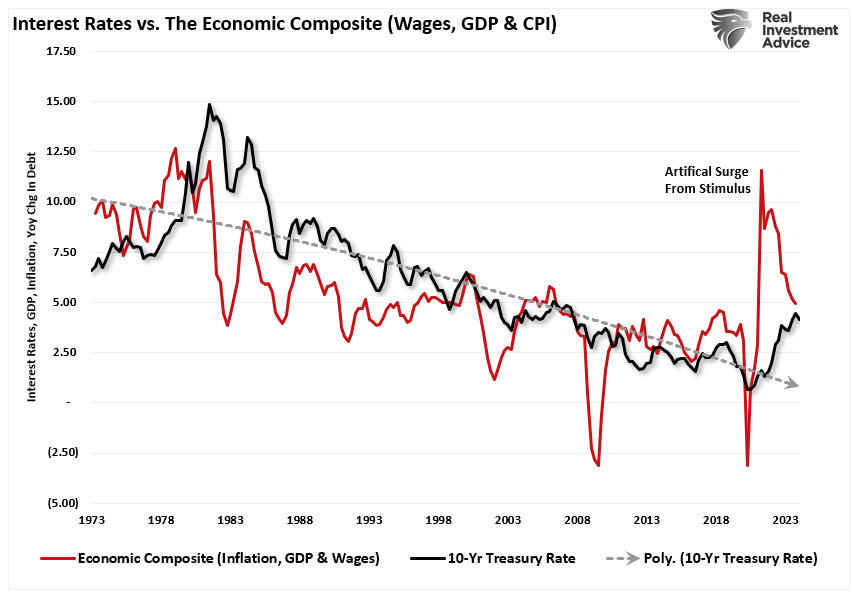

此前,我们曾提及,工资、经济增长、通货膨胀和利率之间存在着密切的相关性。具体来说:

「如果我们构建一个综合指数,涵盖工资(代表消费者购买力,即需求)、经济增长(生产和消费的结果)以及通货膨胀(经济活动增加带来的需求增长副产品),并将其与利率进行对比,就会发现经济活动、通货膨胀和利率之间存在高度关联,因为利率会对通货膨胀的驱动因素做出回应。」

利率vs经济综合指数

因此,如果特朗普的执政能够带来持续的经济高增长和工资水平提升,进而引发较高的通货膨胀,那么债券市场有理由感到担忧。这样的通货膨胀会推动收益率上升,以与这些经济变量保持同步。

然而,要实现这一目标,可能比很多人想象的要艰难得多。

经济为重

一线转机:

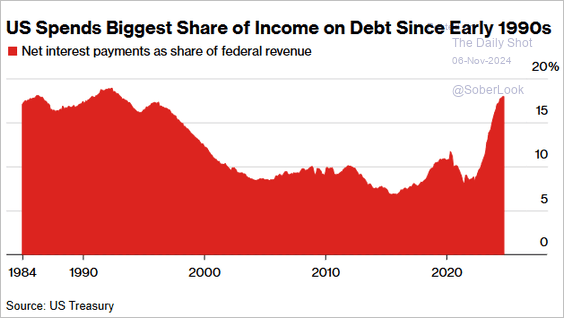

换个角度看,特朗普政府面临着高额债务和巨额财政赤字的严峻挑战。国债规模不断扩大,却被投入到了非生产性领域,而债务服务成本的攀升更是导致了投资回报的负增长。因此,债务余额的不断累积,对经济的破坏力也日益加剧,因为大量的{{8827|美元}}资金被从生产性资产中抽离,转而用于债务服务。随着利率的攀升,联邦税收中用于偿还国债的部分也随之增加。

美国债务支出

尽管很多人预测特朗普的政策将引发通胀压力,但明眼人都能看出,债务和赤字的持续增长,将导致更多的税收资金被从生产性投资中挪用,用于债务服务和社会福利支出。这样一来,经济增长将放缓,通胀水平将下降,最终利率也有望走低,而非上升。

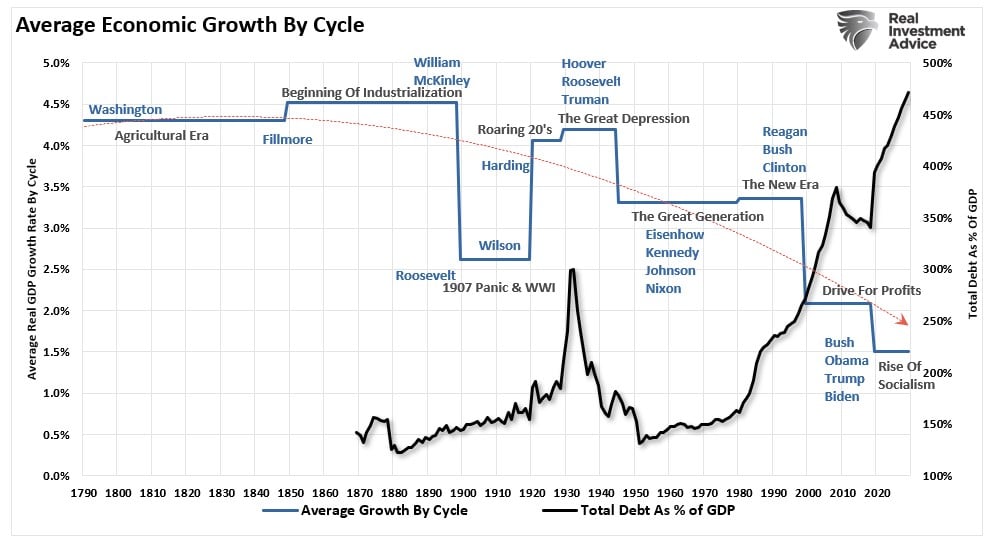

债务与GDP之比及其对经济增长的影响

从更广阔的视角审视,我们不难发现,经济增长所面临的更深层次问题正在逐渐浮现。历史的教训已经清晰地告诉我们,债务对经济增长的负面影响不容忽视。

周期平均经济增长

此外,就业结构、人口结构的变化,以及生产率提升所带来的通缩压力,都将进一步加剧这些经济问题。特朗普或是其他任何一位总统,都难以单独有效地解决这些复杂而棘手的难题。

总体看法

特朗普上台后,美国股市和债市既迎来了机遇,也面临着挑战。这两者的最终走向,将很大程度上取决于哪些政策能够真正得以实施。

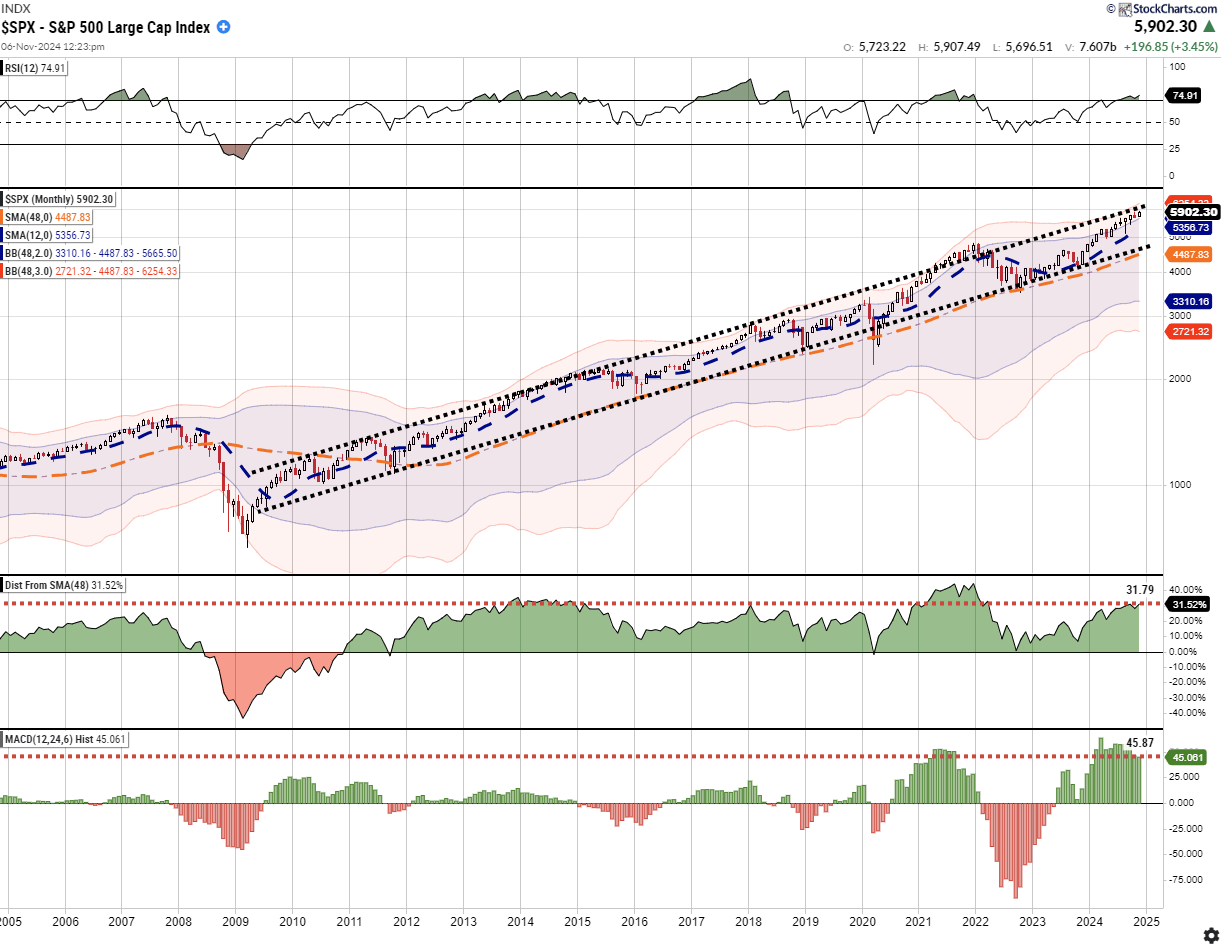

RIA Advisors特别关注的是,市场在过去两年里取得了过高回报,已经偏离了长期平均水平。每个月市场都出现超买,交易价格也处于长期趋势通道的高位。在没有经过适当回调的情况下,市场对进一步上升的预期显得过于乐观。从2009年以来,市场多次试探四年移动平均线,这对于持续上升的牛市而言,是一个正常且健康的过程。未来某个时候,市场理应会出现均值回归。不过,这种回调在今年年底前发生的可能性并不大。

标普指数走势图

另外,市场预测的关键,在于经济增长与通货膨胀之间的平衡。特朗普虽然有一系列政策愿望,但这些政策必须经过两党分歧明显的国会批准。由于共和党在国会中的优势并不明显,一些法案存在被否决的风险,尤其是那些可能遭到「自由党团」强烈反对的大规模赤字支出法案。

再者,减税政策可能会提振股市,但如果关税对全球贸易造成重大打击,股市也可能会受到冲击。债市同样面临不小的挑战,而债务、赤字和人口结构这「三大难题」将继续拖累经济增长。虽然特朗普当选总统的消息一度引发股市大升和债市抛售,但投资者仍需谨慎前行,因为前方的路还很长。美联储的政策、经济状况、企业盈利以及盈利能力等因素,都对长期前景构成潜在风险。

因此,投资者应保持敏锐的信息触觉,并考虑采取多元化的投资策略。毕竟,下一任总统的任期将给各类资产市场带来机遇与挑战并存的新局面。

***

黑五开锣,惊喜连连,不止五折,一年一次InvestingPro超值优惠,立即抢购,机不可失!

编译:刘川