铝电解电容器产业主要上市公司:中国铝电解电容器行业上市公司江海股份 (SZ:002484)、艾华集团 (SS:603989)、绿宝石(831804)等。

本文核心数据:铝电解电容产量、经营业绩

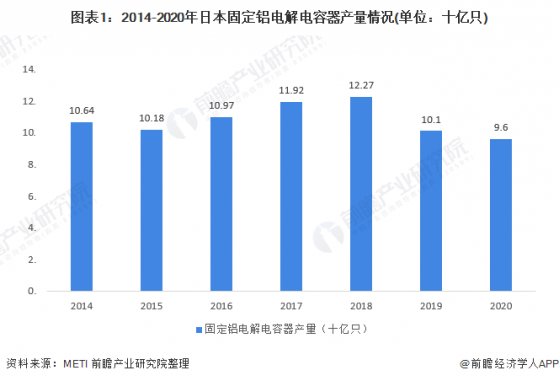

1、2019-2020年日本固定铝电解电容产量同比持续下降

2014-2020年,日本固定铝电解电容器产量呈波动趋势;2018年达到近7年产量最大值,其固定式铝电解电容器产量为122.7亿只;自2018年,日本固定式铝电解电容器的产量有所下降,2020年日本固定式铝电解电容器产量为96亿只。

2、日本主要生产中高端产品

从电容器应用领域的分布来看,行业高端市场较大程度被日本所垄断,中国少数知名企业也在不断提升产品技术含量,在技术创新和内部管理上与日本及欧美的知名企业差距正在缩小;在中档产品领域,主要是一些台资企业与韩国、日本以及中国部分龙头企业之间的竞争,竞争重点是在满足较高品质标准下的相对低廉价格;在低档产品领域,主要是由中国众多小型民营企业生产。从技术上看,日商在600-700V以上的高压领域具备技术优势。

3、日本生产厂商市场规模领先

全球铝电解电容器市场中,日本企业不论是在规模还是在技术上都处于领先地位。从营收规模上看,NCC(Nippon Chemi-Con)、Nichicon和Rubycon位居全球第一、第二和第四。经过近几年我国铝电解电容器行业的迅速发展,我国的江海股份超过了RUBYCON,位居第三。

注:普松仅**有H1数据,故两家公司2020年营业收入为估算值。RUBYCON为2020年财年数据(2019.10-2020.9)。日本贵弥功株式会社(Nippon Chemi-Con)公司为2020年财年(2019.3.31-2020.4.1)数据,目前尚未公布2021年财年数据,下同。

日本三家铝电解电容器龙头企业Chemi-con、Nichicon、Rubycon的全球铝电解电容器市场规模已经超过40%;我国两家铝电解电容器公司的全球市场规模占比仅为12.7%左右。日本的铝电解电容厂商的销售占比位居全球第一。

4、日本铝电解电容龙头厂商均在华布局了商业网络

由于中国的生产成本低于日本,加之中国铝电解电容器需求量大、市场空间广阔,日本龙头铝电解电容器厂商纷纷在中国设立相应的生产基地和销售点。日本贵弥功株式会社(NCC)在中国的上海、广东深圳、香港、江苏无锡、台湾、广东东莞分别设立了生产、销售公司。Nichicon在上海、深圳、成都设立了在华销售点,在无锡市设立了生产基地。而红宝石Rubycon也在上海、重庆、香港和台湾设立了销售基地。

更多行业相关数据请参考前瞻产业研究院《中国铝电解电容器行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。