上周,借助5G概念股的势头春兴精工一举拿下五个涨停板。19日,春兴精工发布了2018年年报,营收、净利双增又给股价注入了一针强心剂,周一开盘,再次强势涨停,顺利达成六连板。

在妖股扎堆的2019年,春兴精工也被一众网友预言将成为下一个“东方通信”。

不过,一片繁华景象背后却是卖房卖地避免ST、低研发费用占比和高原材料价格风险的满地狼藉。

23日,春兴精工以跌停结束了一天的挣扎波动。一天的回调之后,截止发稿,春兴精工再次高涨6.61%,股价达到13.54,仅仅七天股价从7.95最高涨到了14.89,涨幅达87.3%。

一边是上市公司费尽周折想办法避免戴帽,与控股股东上演左手倒右手的把戏;另一边又是大股东涉嫌内幕交易、高管纷纷离职,2018年的春兴精工内部可谓是波涛汹涌,暗流涌动,毫不太平。

上市公司“借钱”给控股股东收购自己

不久前,春兴精工发布2018年年报,可喜的是,在2017年巨亏3.59亿元后,公司顺利扭亏,净利润实现3999.68万。

为此,春兴精工也付出了巨大代价。控股股东在关键时刻“挺身而出”,与上市公司一起导演了一出大戏,看似一石二鸟,实则“空手套白狼”。

能让春兴精工顺利扭亏的功臣来自两家子公司泽宏科技100%股权和CALIENT Technologies Inc.25.5%股权的出售,接盘对象均为苏州工业园区卡恩联特科技有限公司。值得一提的是,卡恩联特的实控人正是春兴精工的控股股东,同时也是其原董事长孙洁晓。

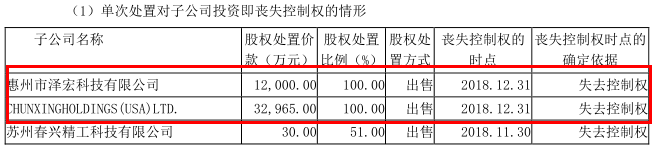

2017年4月,春兴精工斥资3亿元收购了泽宏科技100%股权,但在2018年,春兴精工就将其以1.2亿元卖出。

猫妹发现,作为本次关联交易标的资产的泽宏科技,仅2018年前三个季度就亏损1299.14万,而其在2017年被收购时全年净利润还是3509万。

另外,根据双方协议约定,泽宏科技100%股权已经转让,而大股东将在股权交割完毕后30日内,仅需支付1200万,剩余的1.08亿只需在3年内付清。

另一家标的公司CALIENT Technologies Inc.,其为春兴精工全资子公司Chunxing Holdings(USA)Ltd.(以下简称“CX USA”),CX USA名下最终资产为间接持有的CALIENT 25.5%的股权。

春兴精工原本是打算花1.479亿美元以合并的方式收购CALIENT Technologies Inc.51%的股权。2017年,春兴精工分两次共计支付了5000万美元,间接获得了其25%的股权。这比投资是通过CX USA注入的,约人民币3.3亿元。

和泽宏科技一样,一年后CALIENT Technologies Inc.25%的股权被春兴精工卖出。

CALIENT Technologies,Inc.2018年前两个季度共亏损612.69万美元。有意思的是,在2017年发生并购时,CALIENT虽然全年营收1341万美元,但净利润却为负的1360万美元,净资产更是只有1109万美元,不及一年亏损额,到2018年6月底,净资产就只剩下501万美元。对于这一标的资产,大股东依然只需要在资产交割之后支付10%的对价3296.5万元,剩余款项仍然只需在3年内付清即可。

简单来说,这是一场“双赢”的交易,春兴精工剥离两项亏损的子公司,避免合并财务报表之后对净利润产生的不良影响,从而保证上市公司不会因此而被ST。而对大股东来说,几乎是“空手套白狼”,得到了泽宏科技和CALIENT,短期内又不用支付大额价款。

更让人费解的是,23日春兴精工更新了控股股东及其它关联方占用资金情况的专项说明,其中将上面提到的大股东及其附属企业卡恩联特4.1亿的股权转让款由非经营性占用改为了经营性占用。

这相当于春兴精工变相拿经营性的资金借给控股股东旗下的公司,用来收购自己旗下的资产,将资产变为收益,账面上得到了粉饰,但实际资金何时能到账恐怕还需要漫长的等待了。

卖房又卖地,如此利润如何维持

春兴精工的主要业务分为四大板块,涉及移动通信、消费类电子、汽车等领域,产品包括射频器件、玻璃盖板、精密轻金属结构件、精密铝合金结构件及钣金件,电子元器件。

2018年年报显示,全年营业收入49.33亿,同比增长29.66%,净利润3999.68万,增长111.14%,扣非净利润2449.07万,增长106.19%,实现扭亏为盈,经营活动现金流量净额3.01亿,增长919.15%,。

2017年,春兴精工大举投资收购,新增子公司7家,财务并表加上融资带来的财务费用增多,给公司净利润加上了沉重的负担。另一方面,2017年铝价受贸易形势影响持续上升,导致春兴精工主业的毛利率几近于无,多方面压力之下,虽然营收增加近50%,实际却亏损接近4个亿。

2018年,为了实现利润的扭转,也为了避免股票被“带帽”,春兴精工也停下了收购的脚步,开始用“卖卖卖”增加利润。

除了上面提到的将两个子公司原价卖给了大股东,公告显示,10月春兴精工还作价1.12亿元将账面净值7610.88万的厂区土地使用权及地上建筑物出卖给第三方非关联方公司。

此外,猫妹还注意到,2018年春兴精工有3310.84万政府补助计入了当期损益,比2017年增加了107.17%,多种手段都是为了增加利润,毕竟根据规定若连续两年亏损,公司股票就要被“带帽”了。

2018年的净利润勉强是保住了,但2019年净利润能否持续增加还是个未知数。

从收入比重来看,春兴精工营业收入38.39%来自精密铝合金结构件,2018年全年营收18.94亿,25.78%来自移动通信射频器件,全年营收12.72亿,19.95%来自电子元器件分销业务,全年营收9.84亿,7.22%来自玻璃业务,全年营收3.56亿,无线终端业务占比从2017年12.24%下降至2018年3.22%。正如春兴精工年报里所显示的,有意将业务向通信领域集中,减少无线终端等业务的份额,在5G技术发展的市场机遇中,推动利润进一步增长。

年报显示,春兴精工在移动通信领域已与华为、爱立信、诺基亚、三星等知名通讯设备系统集成商形成稳定合作关系,为其提供全系列通信射频器件、结构件产品等。

从成本结构来看,春兴精工的几项主营业务都以铝作为主要原材料,铝价的波动会对产品利润有极大影响。

2017年,受铝价格上涨的影响,毛利率受到严重挤压,亏损了近4个亿。最主要的因素是作为通信行业供应商议价能力下降,同时原材料铝的价格上涨引发毛利率下跌。2017年,受铝价格上涨的影响,春兴精工精密铝合金结构件、移动通信射频器件毛利率分别下降至0.53%和7.51%。

由此看来原材料价格变动对春兴精工净利润有极其重要的影响,虽然2018年利润有所恢复,但对于这一风险,春兴精工似乎还没有有效的防范措施。

2018年铝的价格有所回落,春兴精工各项主营业务毛利率均有较大的幅度的上升,回到下跌前的正常水平,射频器件、结构件产销量也有所提升,净利润相应有所增加。

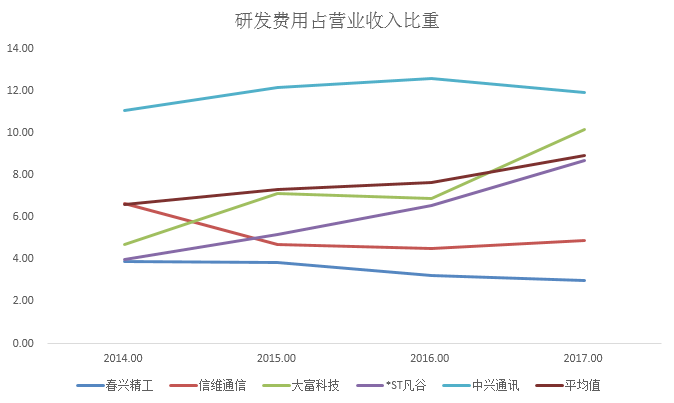

另外,作为5G概念股,未来集中力量发展通信业务的高科技企业来说,春兴精工的研发费用占比真是少的可怜,2018年研发投入1.41亿,近五年研发费用占比从2014年的3.9%一路下降到2018年仅剩2.86%,降幅达27%。

猫妹选取了同为移动通信射频器件生产商的上市公司信维通信、大富科技、武汉凡谷、中兴通讯等公司的研发费用比例进行了对比,春兴精工的研发占比还不及平均水平的一半。

无法规避原材料价格变动带来的隐藏风险,又缺乏研发投入,难以提升产品差异度,提高议价能力,在5G技术快速推进发展的进程中,春兴精工如何把握机会维持净利润高速增长犹未可知。(蓝鲸产经 贾祺 徐晓春)