日前,第一份新三板挂牌私募的2018年年报正式出炉,菁英时代成为第一家披露去年业绩的挂牌私募。

从营业收入上来看,菁英时代去年实现1.21亿元营收,同比增长101.90%。但是,受到市场剧烈波动的影响,公司金融资产的公允价值大幅缩水,较上期末减少了63.11%。归属于挂牌公司股东的净利润为136.22万元,较去年同期骤降96.14%。

年报疑问重重,产品规模、成立时间惊现重大出入

目前,菁英时代旗下共有三家私募基金管理人,深圳菁英时代基金管理股份有限公司、深圳菁英时代资本管理有限公司均为证券投资类私募基金管理人,另有一家菁英时代股权投资管理有限公司进行股权私募基金的管理。

具体从收入构成来看,在菁英时代1.21亿元的营收中,超过73%来自业绩报酬收入的贡献。对比去年的情况来看,2018年,管理费收入同比减少超过29%。

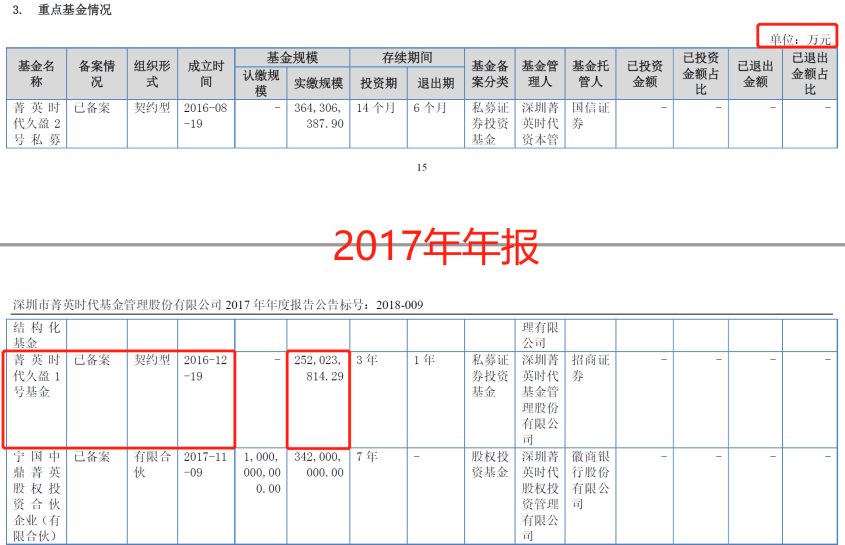

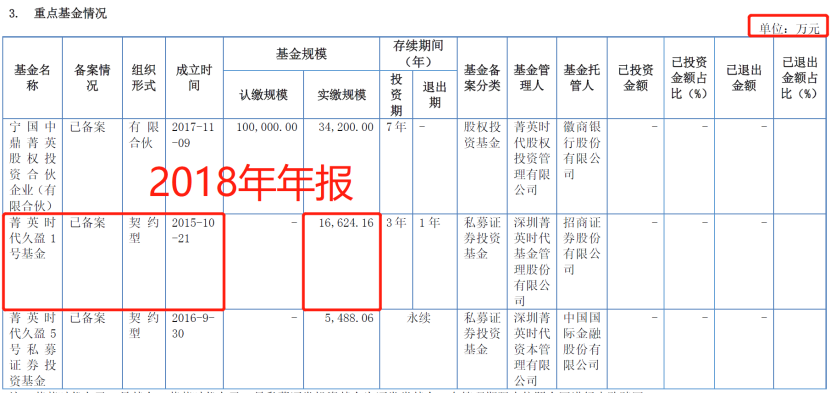

但在梳理菁英时代的年报中,产品规模的巨幅变动却令人咋舌。菁英时代久盈1号基金(以下简称久盈1号)是公司的重点基金之一,也是在2018年对收入贡献最大的一只基金。以这只基金为例,对比2017年年报数据。2017年报显示,久盈1号的实缴规模竟然高达2.5万亿元!要知道,中国基金业协会2017年年末统计的私募全行业在管基金规模也不过11.70万亿。

另一个奇怪的点在于,根据2017年的年报数据显示,久盈1号这只基金成立于2016年12月19日,投资期为3年,也就是说这只基金截至目前尚未到期。但到了2018年年报中,这只基金又变成了成立于2015年10月21日,投资期同样也是3年,也就意味着在报告期内产品应该已经到期了。

关于成立时间点的前后矛盾以及产品规模的疑问,记者已致电菁英时代,工作人员表示此事还需要进行核实,稍后答复。但截至发稿,记者仍未收到来自菁英时代的回复,多次拨打电话也无人接听。不过,记者在中基协的公示系统中看到,久盈1号的成立时间显示为2015年10月21日,以3年投资期计算,产品应该已经进入到期清算,但目前其运作状态仍然显示为正在运作。

如果2017年年报中,久盈1号的规模是由于没有进行万元和元之间的换算的话,那么久盈1号的实缴规模在2017年底仍有2.52亿元。不过,截至2018年12月31日,久盈1号的实缴规模仅为1.66亿元。从这只营收贡献第一的旗舰基金的规模变动上,可以看出,菁英时代2018年管理费收入的减少,多少与在管规模的下降离不开关系。

此外,年报数据出现如此重大出入,其审计机构瑞华会计师事务所(特殊普通合伙),恐怕也难辞其咎。

产品亏损了,业绩报酬收入却暴增

记者注意到,在管理费减少的同时,菁英时代的业绩报酬收入却暴增3.5倍之多。

基金持有人要将盈利的部分收入让渡给私募管理人,是国际上私募基金业绩提成的惯例。通常情况下,私募基金的业绩报酬,一般是盈利的20%,有些私募可能达到30%。

然而,在业绩报酬收入大幅增长的背后,菁英时代私募基金产品的业绩本身却并不如人意,甚至在过去的2018年,整体业绩并未实现盈利。

根据朝阳永续的数据显示,菁英时代旗下两家私募证券投资类私募基金管理人——菁英时代基金和菁英时代资本2018年收益率分别为-22.90和-19.96%,在2910家计入统计的私募基金管理人中,排名第2276名和2118名,业绩并不容乐观。

截至2019年2月底,今年以来,菁英时代的收益率仅为-2.31%,落后于私募全市场指数4.28%的收益,更是被沪深300今年以来超过26%的涨幅远远甩在身后。

但就是在这样的业绩之下,菁英时代竟然实现了去年业绩报酬收入3.5倍的增长。

从过去一年的重仓股票表现来看,菁英时代在二级市场的投资也难觅亮点。其重点基金久盈1号,2016年年中参与了溢多利的定向增发,至今仍持有5.26%的限售流通股。整个2018年,溢多利股价跌幅超过37%。菁英时代的另一只重点基金久盈5号,从2017年中报起就重仓持有的江化微,2018年的跌幅更是高达45.69%。

私募难现常胜将军

作为国内私募行业少数几家新三板挂牌公司,菁英时代也是一家老牌私募。创始人陈宏超在2006年7月创办了菁英时代,既是公司董事长和投资委员会主席,也是公司旗下几乎所有产品的基金经理。

在创办菁英时代前,陈宏超历任中国有色金属工业总公司长沙公司科长、广东国际信托投资公司深圳证券部研究总监、光大证券研究部副总经理、湖北博盈投资股份有限公司董事长,是北京大学经济学硕士、清华大学经济管理学院EMBA、清华大学五道口金融学院EMBA,拥有二十多年的投资经验。

在A股市场2014和2015年的持续大涨中,菁英时代曾在2015年斩获全年83.70%的收益,名列市场前10%,并在2015年10月22日成功挂牌新三板。据中国经济网的报道,在私募行业突飞猛进的2016年,菁英时代的管理规模在当年年底甚至一度突破百亿元大关。2017年中报,菁英时代的净利润甚至出现过47倍的惊人增长。

然而,今天的菁英时代,其收入贡献度第一的旗舰基金久盈1号,也只剩下了不过1.66亿元的规模。在各大第三方的报告中,菁英时代也再没有出现在百亿私募的名单中,旗下私募基金产品也在近几年经历了不小的回撤考验。

在对外公开的年度报告中,数据出现重大错误,多少也暴露了菁英时代在内部管理上的不足和混乱。

自赵丹阳与深国投合作成立第一只阳光私募基金至今,国内私募证券基金行业已经走过了近15年,在A股历年来的牛熊转换和市场风格变化中,私募基金管理人不断经历起起伏伏。

但在竞争剧烈,且更为灵活的私募行业,从来没有常胜将军。从2008年的金中和投资、到新价值投资、创世翔投资,以及2016年的蓝海韬略,对有些私募来说,从“神坛”跌落只需要1年的时间,业绩突显大幅回撤,是悬在所有私募基金头上的达摩克里斯之剑。

私募基金要想保持业绩长青,“风控是私募的生命线”几乎已经成为私募界的共识。