FXEmpire分析师Muhammad Umair表示,在强劲的看涨势头和技术模式的推动下,黄金市场在2024年达到创纪录水平。他称,若金价10月“提早”实现2700-3000美元的目标,可能在11月出现急剧而快速的价格调整。但他强调,第四季价格调整可能会为2025年延续涨势提供下一个买入机会。

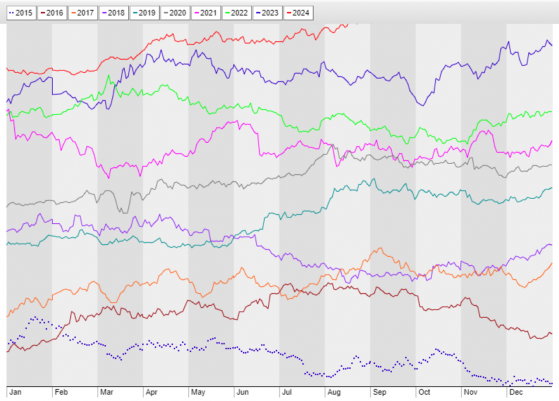

Umair提到,黄金市场呈走高趋势,并在2024年第三季显示出强劲的价格上涨。下面的季节性图表显示了过去十年的价格数据。可以发现,10月通常是价格高峰或盘整月份。图表显示,2023年和2015年是黄金市场在10月份经历大幅价格上涨的年份。

()

然而,过去十年的所有其他年份都表现出区间内的价格盘整。另一个有趣的观察是,2024年9月表现强劲。因此,如果10月份实现2700-3000美元的黄金目标,那么10月或11月可能会出现急剧而快速的价格调整,随后是强劲的12月。

下图显示了过去十年中黄金收盘价高于开盘价的月份百分比。

()

据观察,10月收盘价高于开盘价的概率为56%。然而,价格图通常显示出盘整模式。由于2024年9月表现强劲,10月上半月价格强劲上涨,随后出现价格调整,这可能在2024年第四季带来风险。因此,2024年最后一季(10月或11月)可能会出现调整,但这次价格调整可能会导致2024年12月及次年价格强劲上涨。

近期黄金价格上涨受到几个关键催化剂的推动,这些催化剂增强了黄金对投资者的吸引力。首先,美联储进一步降息的预期发挥了重要作用。美联储已于2024年9月降息50个基点,市场预计美联储将进一步降息,到年底可能再降息75个基点。这种鸽派货币政策立场削弱了债券等传统资产的收益率,使无收益的黄金成为更具吸引力的投资。此外,这些降息预示着经济前景疲软,这通常会刺激对避险资产的需求。

除了货币政策,地缘政治担忧也支持了金价上涨。俄罗斯和乌克兰之间持续的冲突,加上最近中东地区以色列和哈马斯之间的紧张局势升级,加剧了全球不确定性。这些地缘风险促使投资者转向避险资产,因为黄金传统上是对冲地缘不稳定和经济动荡的工具。如果这些地缘紧张局势仍未得到解决,这种“避险”行为可能会持续下去,为黄金的上涨势头提供坚实的基础。

美元的下跌也是支撑金价上涨的关键因素,自6月底以来,美元一直在走弱,由于美联储的鸽派前景削弱了其吸引力,美元连续几周下跌。美元走弱使得以美元计价的黄金对使用其他货币的买家来说更实惠,从而刺激了需求。只要美联储继续倾向于降息,美元继续承压,当前的黄金看涨趋势就可能持续下去。然而,鉴于黄金近期的飙升,短期回调可能是必要的,以避免出现超买局面。

此外,如果美联储继续放宽政策的预期得以维持,金价有望触及3000美元的价格目标。持续的地缘不稳定和美联储鸽派信号延长了利率下调,但黄金的基本面驱动因素依然强劲。投资者应注意潜在的波动性,但整体趋势仍表明黄金在可预见的未来前景看好。

综上所述,Umair认为黄金市场的看涨势头是由强劲的技术模式和有利的宏观经济因素推动的。这表明价格可能会在短期内继续上涨,目标是在2024年第四季达到2700美元至3000美元之间的水平。虽然10月或11月可能会出现季节性调整,但这种回调将为长期投资者提供买入机会。关键催化剂包括美联储对进一步降息的预期、地缘紧张局势和美元走软,这些因素继续支撑黄金上涨。因此,尽管短期可能存在波动,但前景仍然看涨,如果当前情况持续下去,有望达到3000美元的价格目标。