(一)华创宏观WEI指数明显回落

截至2025年3月9日,华创宏观中国周度经济活动指数的两年均值为4.55%,环比2025年3月2日的6.43%下行1.88%,相比2024年9月29日2.58%的低点高了1.97个百分点。

同9月底相比,同比增速仍然回升的分项涉及服务消费(电影票房)、基建(沥青开工率)、耐用品消费(乘用车批量)、地产(商品房成交面积):1)电影票房:3月9日当周电影票房5.9亿元,同比为-28%,相比9月29日当周的-86%上行58个百分点;2)沥青装置开工率:2月13日至3月12日的石油沥青开工率四周均值为27.4%,相比8月29日-9月25日四周的均值26.0%上行1.4个百分点;3)商品房成交面积:3月9日当周商品房成交面积同比为16%,相比9月29日当周的-24%上行40个百分点;4)乘用车批零:3月9日当周乘用车批零增速20%,相比9月30日当周的-18%上行38个百分点。

同9月底相比,同比增速持平甚至回落的分项涉及外需(BDI)、工业生产(PTA产业链负荷率、汽车半钢胎开工率、秦皇岛煤炭吞吐量)等领域:1)BDI:3月9日当周BDI均值为1290,9月29日当周均值为2046;2)PTA产业链负荷率:3月9日当周PTA产业链负荷率为74%,相比9月29日当周的84%下行10个百分点;3)半钢胎开工率: 2月14日-3月13日四周半钢胎开工率均值为82%,相比8月30日-9月26日四周的均值79%上行3个百分点;4)3月9日当周秦皇岛煤炭吞吐量同比为-30%,相比9月29日当周的-13%下行17个百分点。

值得注意的是,华创宏观中国周度经济指数回落到3.0%以下或是重要的政策转向信号。例如,2022年11月,指数回落到3.0%的水平以下,随后在12月7日,联防联控发布疫情防控措施“新十条”;2024年8月,指数回落到3.0%的水平以下,随后在9月24日,央行公布一系列宽松政策,而9月26日政治局会议明确了政策底。

(二)需求:出行链和地产偏弱

服务消费:出行链偏弱。地铁,3月前13日,27城地铁客运日均7387万人,同比-6%左右;2月全月,日均客运7245万人,较去年农历同期+2.7%,较公历+18%。航班,3月上半月,国内航班日均执行数1.2万架次,同比-2.6%。2月日均1.378万架次,同比-0.9%。

非耐用品消费:快递揽收维持高位。截至3月9日当周,快递揽收同比+24%。1月27日至3月2日五周,快递揽收同比+47%(受假期影响)。2024年12月30-2月2日五周,快递揽收量同比+10%。

耐用品消费:周度汽车零售小幅回落。3月前9日,乘用车零售增速同比+14%。2月为+26%,1月为-12.1%。

地产销售:商品房住宅销售仍偏弱。我们统计的67个城市,3月上半月,地产成交基本持平去年。2月全月同比+3%。1月,地产成交同比-26%。去年12月,地产成交同比+5.4%。

土地:周度溢价率有所回落。截至3月9日当周,百城土地溢价率回落至8.7%;2月全月为10.42%,1月全月为9.52%,去年12月为3.59%。

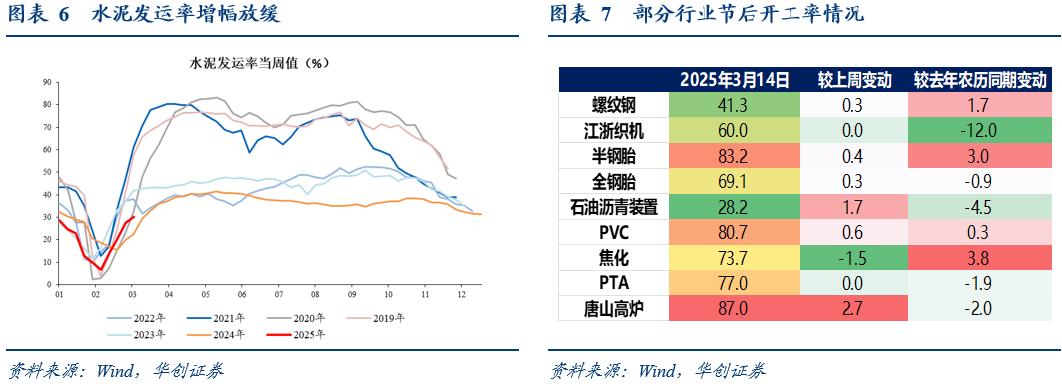

(三)生产:基建领域继续回升,江浙织机开工明显低于去年

基建:石油沥青装置开工率震荡回升;水泥发运继续上升,但增幅放缓。截至3月12日当周,石油沥青装置开工率为28.2%,环比上周回升1.7个点,较去年农历同期低约4个百分点。截至3月7日当周,水泥发运率为30%,环比上周增长约2.5个点,接近去年农历同期,但弱于2021-2023年同期。

建筑:低基数下,周度螺纹消费转正。3月前两周,螺纹表观消费同比+15.9%,环比2月+50%。1月25日-2月28日,同比为-6.2%。

工业生产:1)煤炭:秦皇岛港煤炭调度口吞吐量走弱。3月前两周,吞吐量同比-13%,环比2月+10%;2月全月同比-3.1%。2)中上游开工率:同比来看,PVC、焦化好于去年农历同期,PTA、唐山高炉不及去年。环比来看,PVC、唐山高炉好于上周,焦化继续回落,PTA持平。3)下游开工率:半钢胎好于去年农历同期,江浙织机、全钢胎不及去年,其中江浙织机较去年农历低约12个点。

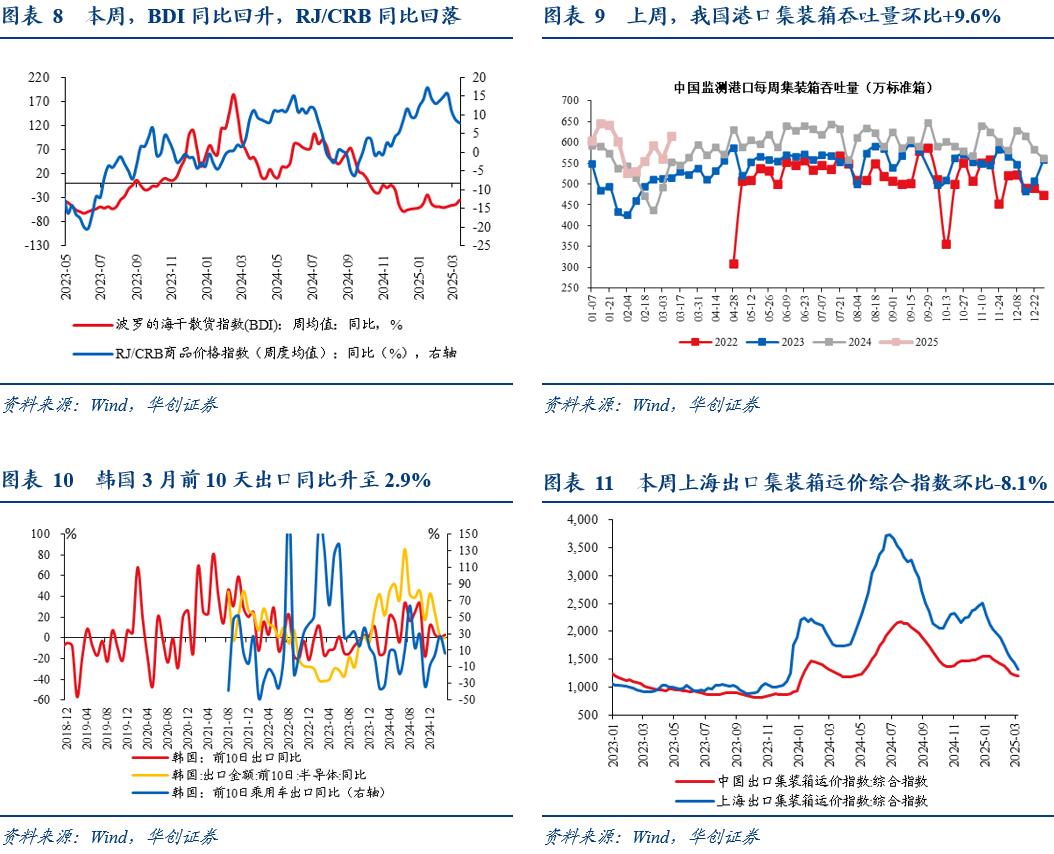

(四)贸易:上周国内监测港口集装箱吞吐量大幅回升

外需变化:1)量的高频跟踪指标延续反弹。3月14日当周,BDI同比回升至-34.4%%,前值43.2%。2)价的高频跟踪指标有所回落。3月14日当周,RJ/CRB同比降至7.8%,前值8.7%。3)韩国3月前10天出口同比回升至2.9%,2月为0.5%,1-2月平均为1.9%。

国内表现:量升价落。1)上周集装箱吞吐量大幅回升。3月9日当周,我国监测港口集装箱吞吐量环比+9.6%,前值-5.4%;四周累计同比为18.9%,高于1-2月八周累计同比10.3%。2)运输市场表现继续疲软,运价跌幅扩大。3月14日,上海出口集装箱运价综合指数环比-8.1%,前值-5.2%。分航线来看,本周,欧洲航线即期市场订舱运价继续下行,环比-15.2%,上周为-6.6%。北美航线运输市场整体走弱,运输需求低位徘徊,跌幅扩大,美西航线运价环比-14.2%(上周为-7.7%),美东航线运价环比-10.6%(上周为-5.1%)。南美航线货量表现疲软,运价跌幅大幅走阔,环比-19.7%,上周为-12.6%。3)3月前10天,韩国从中国进口同比升至4.1%,1-2月前10日平均为-7.6%。

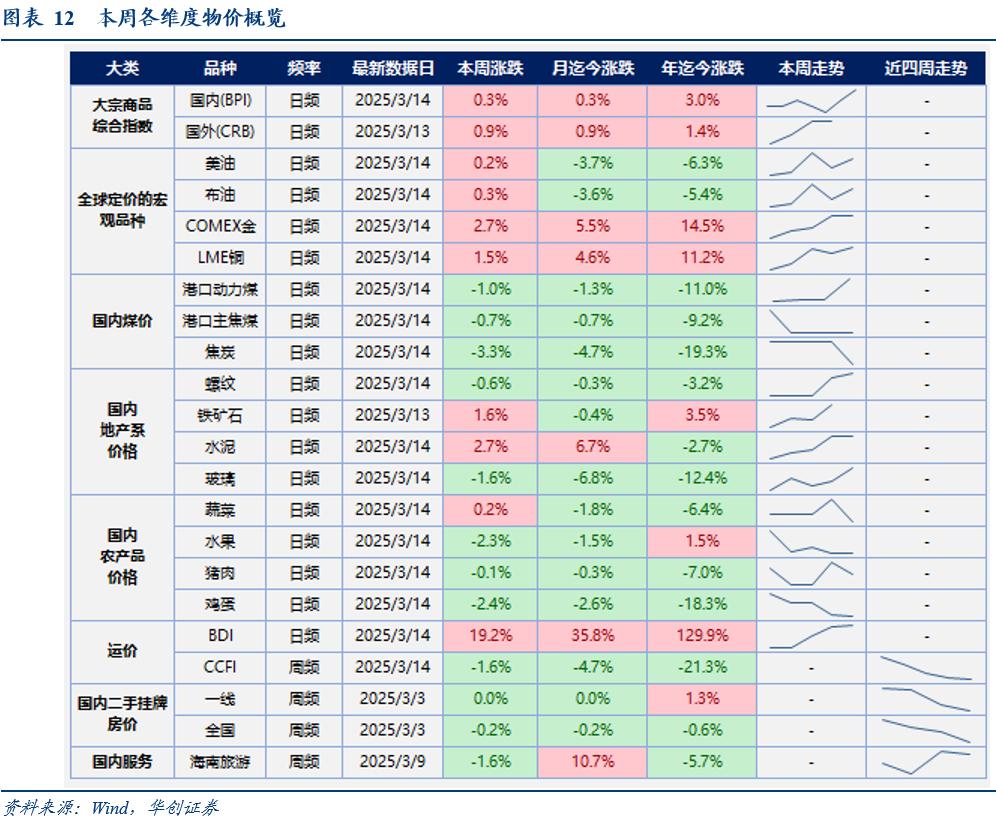

(五)物价:海外金价、运价继续上涨,国内上游价格偏弱

本周,国内外的大宗商品价格小幅上涨。生意社BPI上涨0.3%,CRB现货指数上涨0.9%。

本周,全球定价的三大宏观大宗品种均上涨,金价领涨,盘中突破3000美金/盎司。COMEX黄金收于2990美金/盎司,上涨2.7%;LME三个月铜价收于9805美元/吨,上涨1.5%;美油收于67.18美元/桶,上涨0.2%,布油收于70.58美元/桶,上涨0.3%。

本周,国内定价的上游价格整体偏弱,煤炭续跌,螺纹、玻璃跌,铁矿石、水泥涨。山西产动力末煤(Q5500)秦皇岛港平仓价收于681元/吨,下跌1%;京唐港山西主焦煤库提价收于1380元/吨,下跌0.7%;钢之家焦炭价格指数收于1241元/吨,下跌3.3%。螺纹钢上海现货价收于3300元/吨,下跌0.6%;铁矿石价格指数:62%Fe:CFR中国北方收于103.5美元/吨,上涨1.6%;全国水泥价格指数上涨2.7%,南华玻璃指数下跌1.6%。

本周,农产品价格偏弱。猪肉平均批发价收于20.79元/千克,下跌0.1%;蔬菜批价上涨0.2%,水果批价下跌2.3%,鸡蛋批价下跌2.4%。

本周,运价继续分化。波罗的海干散货指数(BDI)上涨19.2%,今年以来已累计上涨约130%。中国出口集装箱运价指数(CCFI)下跌1.6%,今年以来已累计下跌约21.3%。

截止3月3日当周,全国二手房挂牌价继续下跌。一线城市持平,全国下跌0.2%。

截止3月9日当周,海南旅游价格小幅回落。海南旅游消费价格指数下跌1.6%。

(六)利率债:开年以来特殊新增专项债发行破千亿

新增地方债发行计划更新:3月17日当周计划发行新增地方债382亿,其中一般债39亿,专项债343亿。

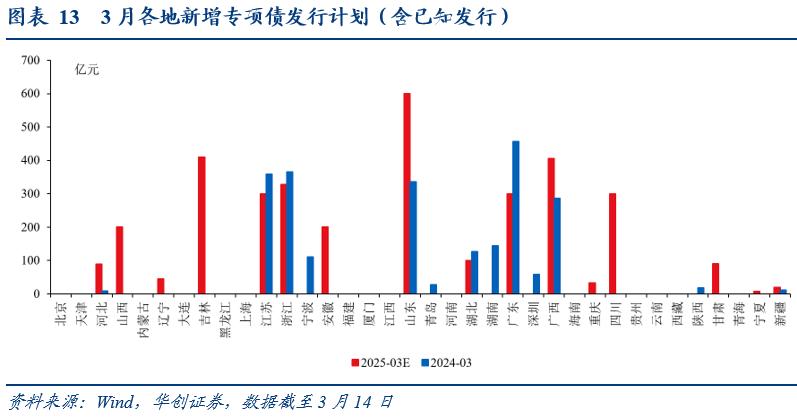

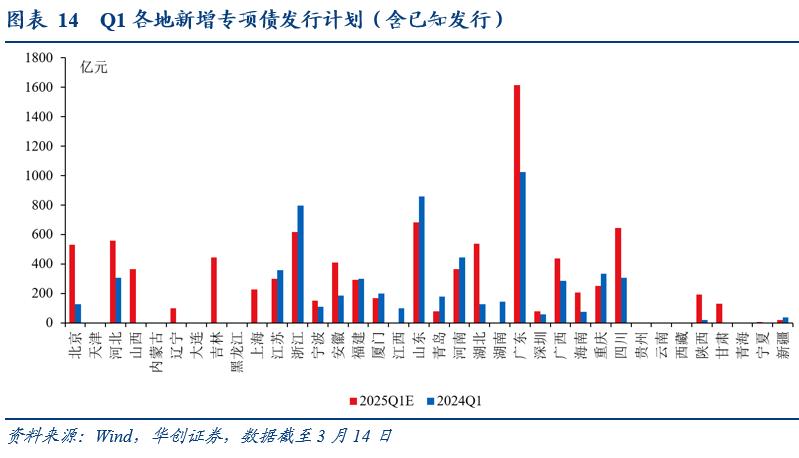

截至3月14日,河北、山西、江苏、浙江、宁波、安徽、福建、厦门、山东、湖北、湖南、深圳、海南、重庆、四川、贵州、云南、甘肃、辽宁、江西、广西、青岛、宁夏、陕西、广东、北京、吉林等27个地方披露了2025年3月/Q1地方债发行计划(含已知发行),其中新增专项债发行计划已披露3428亿/9396亿(2024年同期,已披露地区实际发行2288亿/5580亿)。

特殊地方债(化债债券)发行计划更新:3月17日当周计划发行化债债券1040亿,其中,特殊再融资债921亿,特殊新增专项债119亿。开年以来化债债券已知发行13089亿,其中,特殊再融资债12037亿,特殊新增专项债1052亿。

国债、证金债周度发行计划更新:截至3月14日,已公布3月17日当周国债待发1670亿/净发1268亿,证金债待发210亿/净发-2145亿。

(七)资金:资金利率在偏高的位置平稳

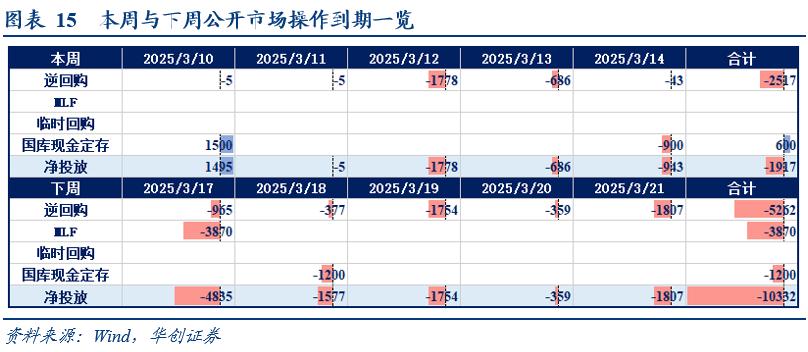

截至3月14日,DR001收于1.8001%,DR007收于1.8121%,R007收于1.8312%,较3月7日环比分别变化+0.6bps、+0.55bps、+2.05bps。本周央行逆回购净回笼资金2517亿,下周逆回购+MLF到期资金9132亿。

截至3月14日,1年期、5年期、10年期国债收益率分别报1.5629%、1.6416%、1.8317%,较3月7日环比分别变化+0.82bps、-2.56bps、+3.15bps。

本月最新AI精选股重磅发布,AI有无看中NVIDIA?