非农今晚登场,美指期货齐升!原油连升5日累升18%,美元重返99关口

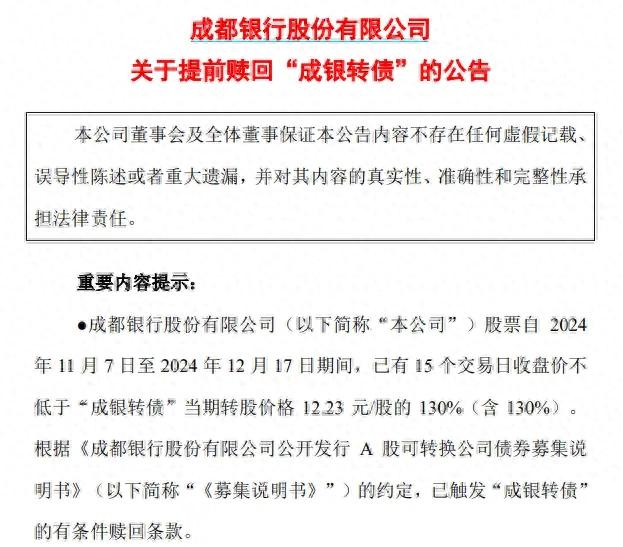

近期成都银行 (SS:601838)可转债触发强赎,对成都银行的核心一级资本后续会有一定补充,或许又能稍微放开手脚延续一段成长。

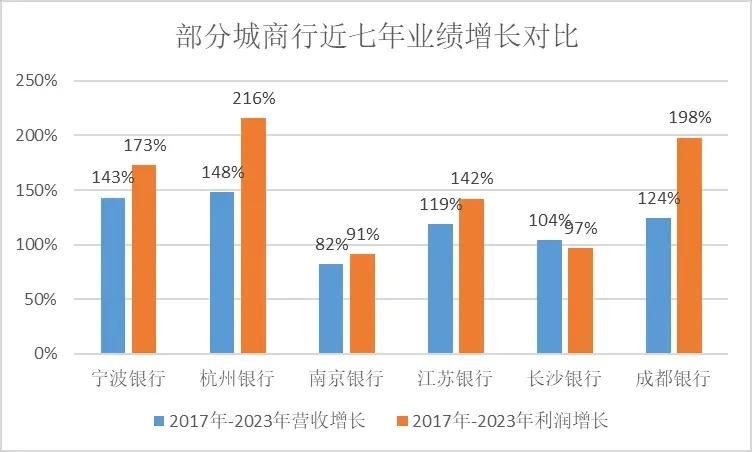

成都银行是近些年成长性最强的上市银行之一,自2017年以来,公司营收与净利润大幅增长,股价也是一路攀升。

一、业绩和财务双优

国内银行业已经是长期个位数的增长,所以大部分投资者对于银行基本没有什么兴趣。

不过里面也有一些成长型银行表现不错,成都银行可算是其中之一。

自从2017年以来,成都银行的业绩和资产表现在行业里都算是出众。

其营收和利润的增长幅度在主要的城商行中,也只是比杭州银行略逊一筹。

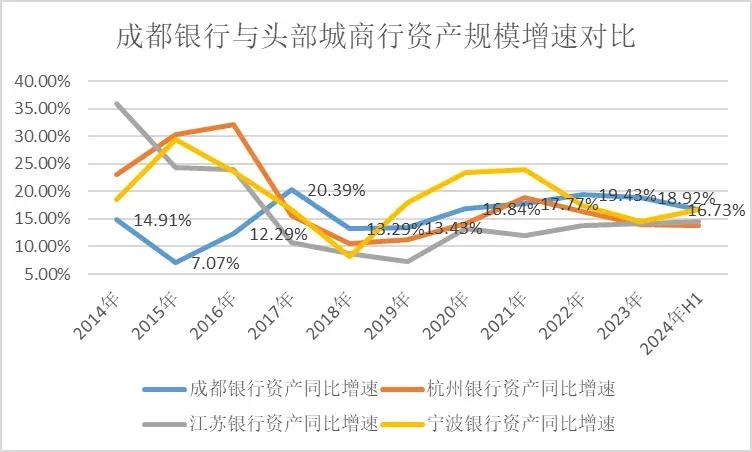

成都银行至今保持着每年10%-20%以上的速度扩张资产,增速在上市银行中也位居前列。

在信贷大量投放的同时,从历史走势来看,成都银行资产质量反而持续向优。

自 2016 年到 2024 年上半年,成都银行的不良贷款率从 2.21%逐年降至 0.66%,达到企业上市以来历史最低水平,关注贷款率也达到有效控制,从2021年0.61%下降至2024年三季度的0.43%,大幅低于行业1.72%的平均值。同时,24H1 拨备覆盖率达496%,近三年维持在 500%左右的较高标准。

对比行业来看,成都银行资产质量属于同业领先水平。不良率在到今年已经是上市银行中不良率最低的。

营收利润快速增长,资产规模不断扩张,不良率持续下降,拨备覆盖率还提升到一个行业的高水平,这几乎是每个银行梦寐以求的增长状态。

二、成都银行的秘诀

成都银行是怎么做到的呢?在大家都承压,经济不振的背景下,却还是这么出挑。

成都银行始创于 1996 年,是四川省内首家商业银行。作为本地金融国企、成都财政局为第一大股东的成都银行,,具有深厚地方国资背景,有着出色的本地政商资源优势,在政府基建项目上颇具竞争力,在四川省内有较高的市场地位。

作为省内授信规模第二大银行(仅次于工商银行),成都银行的发展与地区的过去和未来都深度绑定。目前七成左右的资产和信贷在成都市,四川其他城市和省外的重庆、西安占比不到30%。

成都银行凭借在成都以及四川省基建等涉政类项目的优势,专注于对公政信业务,在成渝地区升级成为国家级经济建设战略的背景下,充分把握区位战略升级的时代红利,迅速扩张成为西部首家资产达到“万亿级”的银行。

简单来说就是,成都银行凭借自身优势直接站在风口上,并死死抓住。

只要这风继续吹,成都银行就能处在一个比较不错的财务状况中,能充分获取本地的基建类项目,实现资产扩张。由于贷款以政府类项目为主,只要地方城投不出问题,信贷质量一般都可以维持得很好,有充足的空间来维持较高的拨备水平。

这些年来,凭借着成渝的对公业务,成都银行得到了一个称号“城商行里的对公之王”。

2016年是成都银行发展转折点。过去成都银行制造业贷款多,不良率高企。最痛苦的时候出路出现了,成都自2016年以后,逐渐实现了从二线城市向准一线城市的跨越,经济体量与城市建设都有了长足发展,GDP从2016年的1.19万亿增长到2023年的2.21万亿,在全国城市中排名第七位。同时2016年后成都市基建投资明显发力,从每年披露的成都市重点项目完成金额看,基建、公共服务类项目合计投资从2015年的899亿元累计增长169.3%至2020年的2421亿元。

在思考出路后,成都银行中调整了贷款结构,逐步降低制造业的贷款占比,大力拥抱基建类信贷,然后又乘上成渝大发展的东风,否极泰来。

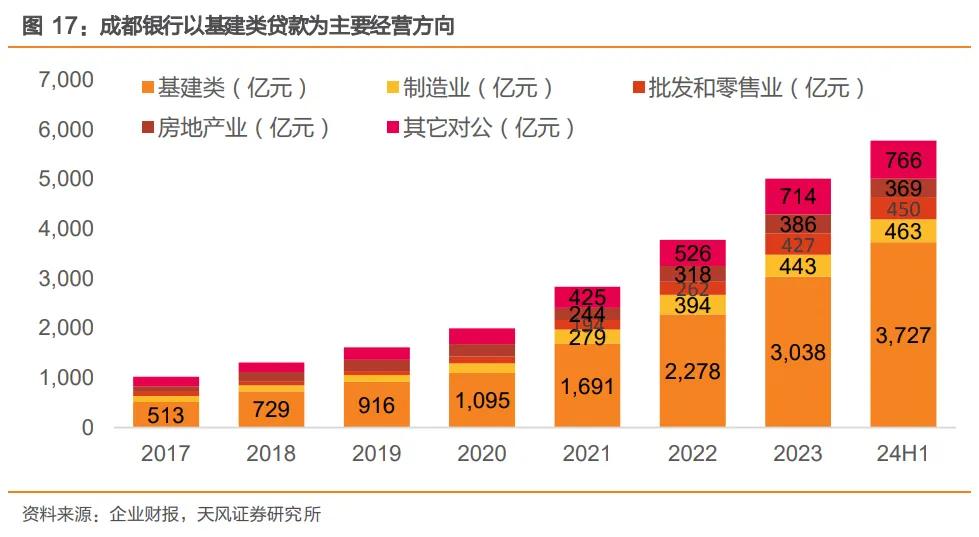

成都银行迅速扩张对公贷款业务是近年发展基石。可以看到这些年,成都银行不断增加对公贷款的比重,零售贷款的比重则是被动降低。截止 2024 年第三季度,成都银行的总贷款规模达到 7211 亿元,其中公贷款占总信贷余额达 81.6%。

在对公贷款组成中,基建类贷款是成都银行的主要发展方向,占比逐年提升。截止2024年中报,其基建类贷款约为 3727 亿元,占总量与对公余额分别为 52.8%、65%。制造业、批发和零售业、房地产业等领域同期贷款余额分别为 463 亿元、450 亿元、369 亿元。

另一方面,成都银行的零售贷款中,本身占比就在下降,仅有的比例中,绝大部分都集中在房贷里。这么做的好处就是安全性较高,可以保持较低的坏账。但同时也反应出,成都银行的风控水平可能还不太敢踏足风控难度较大的领域。

三、成都银行的未来

仅仅依靠对公贷款,成都银行确实获得了不错的成绩。但是这样的模式能持续下去吗?

那还得看成渝地区未来的发展情况。

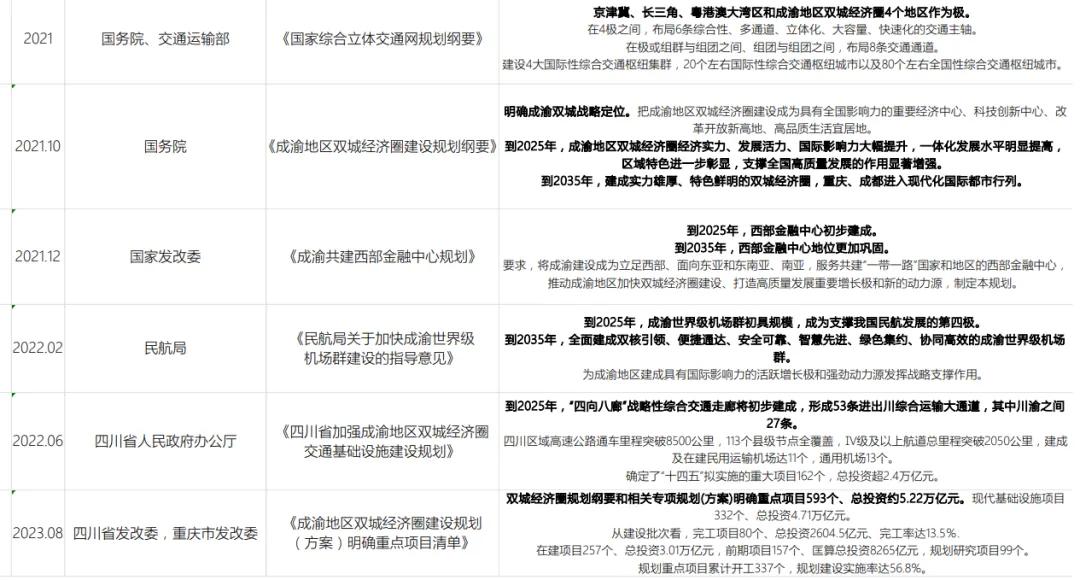

2021 年 2 月,国务院发布《国家综合立体交通网规划纲要》将成渝地区双城经济圈纳入全国经济“四极”之列,已晋升为国家级战略。

2021年末,中国人民银行等多个政府部门发布了《成渝共建西部金融中心规划》,该规划提出成渝双城目标在 2025 年初步建成西部金融中心,到 2035 年地位更加巩固为目标,为成渝地区双城经济圈建设提供了详尽的蓝图。自 2022 年起,各项四川省级与地方建设规划纲要政策纷纷出台,覆盖成渝世界级机场群建设、交通基础设施规划等多个领域,为成渝地区的全面发展提供全方位支持。

从政策端看来,成渝大发展似乎还有很长的路要走。

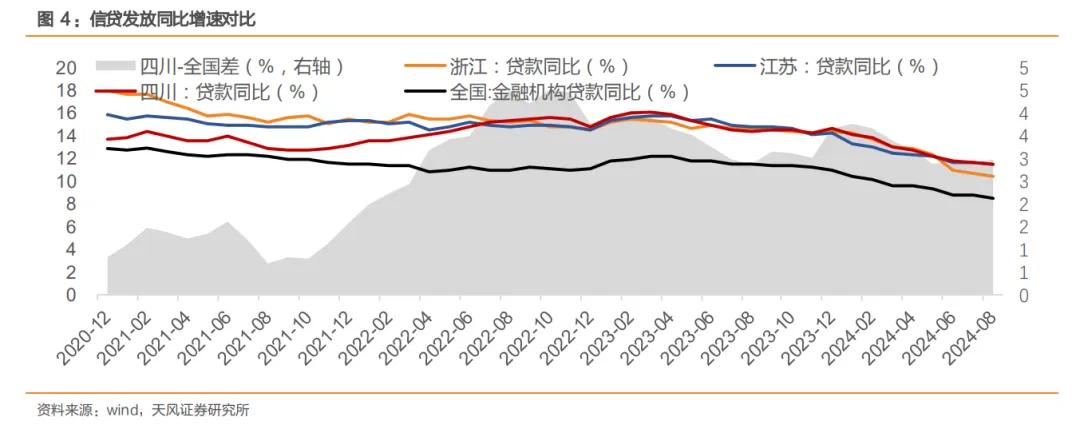

四川省在 2022-2023 年有显著的信贷加速过程,与地区项目建设周期相吻合,而长三角地区呈现下行的整体趋势。在全国信贷“挤水分”的背景下,四川省整体表现趋稳。

从财务上可以看到成都银行的贷款总额增长依旧强劲。

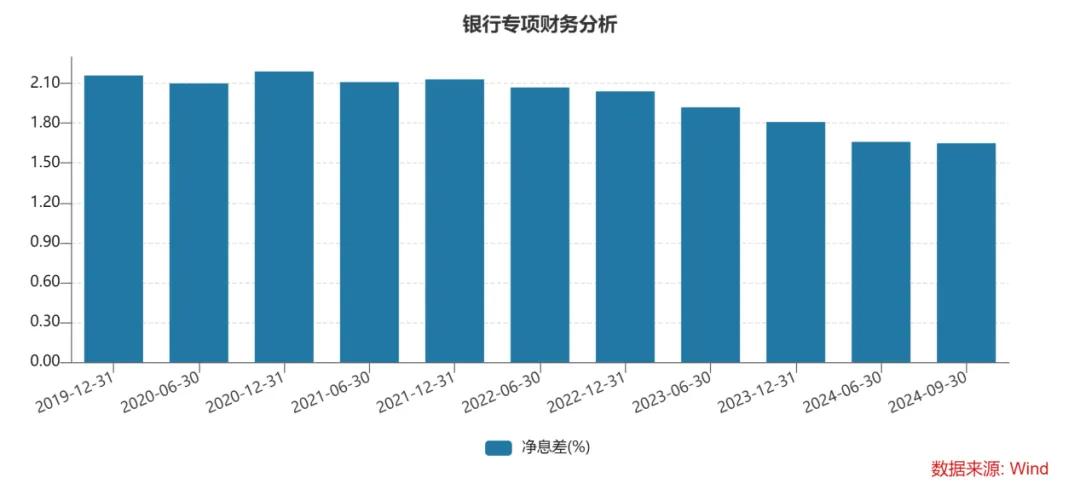

但是随着全国宏观经济的波动,利率的下行,2023年以来,包括成都银行在内,全银行业都进入降速阶段。成都银行的营收和净利润增速都在下滑,营收增长已经降到个位数。这主要是成都银行净息差下滑非常明显,今年上半年只有1.66%,在行业里算是中差生了。且负债端利率没有很大的优势,中报负债成本为2.28%。

成都银行基本就依靠基建类信贷,量大,资质好。但是需要让利的时候就很容易要让利。2022年末的时候生息资产收益率还有4.24%,如今快速下滑到3.88%。

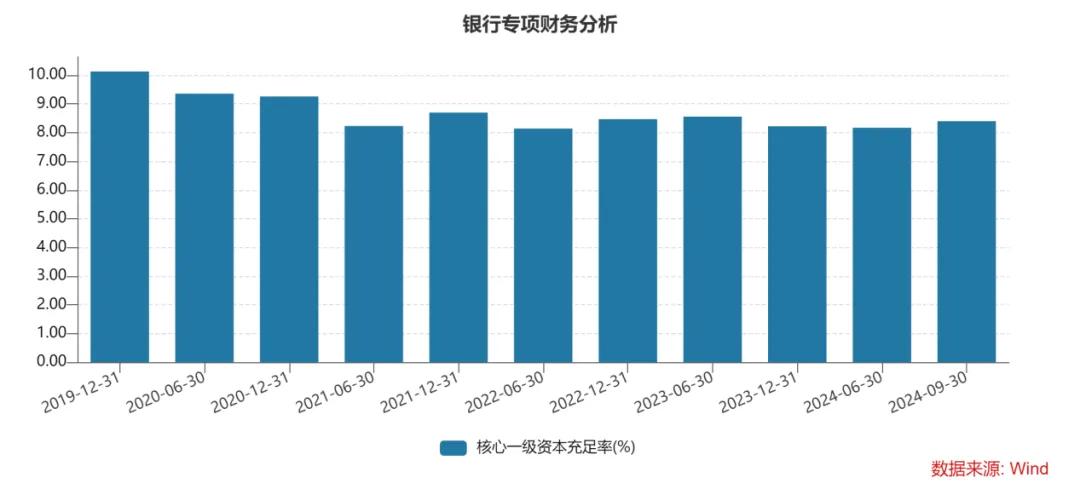

此外,由于基建类信贷需求大,增速好,尤其在息差下行的情况下,更需要以量补价。量上的快速增长就导致成都银行的资本充足率的压力逐渐显现,后续也会制约这种“薄利多销”的模式。这两年成都银行都在准备各种融资补充方案。这次的可转债转股,应该可以让成都银行的核心一级资本充足率回到9%以上。

未来,成都银行大概率还是继续依靠基建类对公贷款来增长,但是长期而言,这种结构肯定是不那么健康,可能“成也萧何,败也萧何”。

2019年成都银行明确要做零售的转型,目前零售端的规模确实在上升,从2017年的400亿元增长到今年上半年的1274亿元,但如前文所说,大部分都是房贷,在零售贷款中的比重仍达到72%。

或许成都银行需要在风控方面有更多的提升,才可以把贷款结构更加多元化,来降低整体的风险。

目前来说,对成都银行而言,可能绑定基建类的对公贷款依旧是最舒服的选择。正如很久以前招商银行前行长马蔚华说的:“不做对公业务,现在没饭吃;不做零售业务,未来没饭吃。”

成都银行也面临这样的类似的选择阶段。

结语

未来的地方化债,可能影响包括成都银行等银行的利息收入。不过另一方面,对减少不良贷款,提升资产质量有帮助。

但是以成都银行本身的低不良率,可能利息收入影响会更大一些。

此外,成渝地区也有一些新的银行组建,也可能争抢一些贷款资源。

成都银行是一个优质的银行,依靠本地基建贷款的优势使公司基本盘稳固。未来是否能逐渐转型为一家更为全面的银行,是确认成都银行的天花板和长期确定性的关键。

十年光阴,回报飙升超过十五倍!点击此处了解InvestingPro科技巨头AI选股策略,AI智能选股助你飞。