伊朗总统表示将停止对邻国的攻击

光伏产业向来是牛市少不了的科技板块,而经过周期触底,业绩坍塌导致的股价多年下行后,估值也已经悉数回归低位,当前在牛市中,是一个向上空间充足的弹性板块。

但是,总不可能用越烂越炒的态度,来投资光伏板块。目前看,光伏板块业绩依然满目疮痍。

如果公司加大亏损而股价向上,那么后面等待的就是不断的增发以及减持。投资者应该把握的是,光伏产业目前的基本面在发生什么样的变化,是不是具有足够的安全边际。现在光伏是不是处于估值和盈利修复的双击起点之上。

一、盈利确实好转

在几个月前的光伏探底猜测之后,光伏股又更新了两个季度的财报,从数据看,并不理想,至少没有看到周期转换的迹象。

最新一个季度的光伏股整体并未加重亏损。而亏损幅度最大的几家龙头中,通威隆基开始实现亏损收窄,晶澳更是扭亏。但tcl中环和天合光能加大了亏损,一正一负,行业整体利润改善,但亏损幅度也没有继续向下。可以看到,中报中,光伏设备股累计亏损50亿,三季报亏损81亿,单季度亏了31亿,并没有出现明显放大。

但是留意到,所有光伏设备公司2024年中报中,经营现金流总和为-267亿,到了Q3却减少到-94亿,反映行业已经出现正的现金流,Q3的ebitda是实际环比提升的,不少公司的Q3业绩也是叠加了大量的减值,由此可见,Q3确实有见底之势,这里就是光伏的季度亏损底的猜想,越来越大。

近几个月来,有关部门从上至下开始改变光伏行业,包括不断推出的行业整顿、鼓励充组兼并政策,甚至还规定了光伏组件招标报价不得低于0.68。而更有意思的是,光伏行业的龙头公司们,中环、隆基、天合、通威等的CEO,在央视同台讨论,声称要有序竞争,合作共赢。

种种行为,似乎在助推行业加速寻底。这也让这个Q3业绩看起来像转折的概率更大。

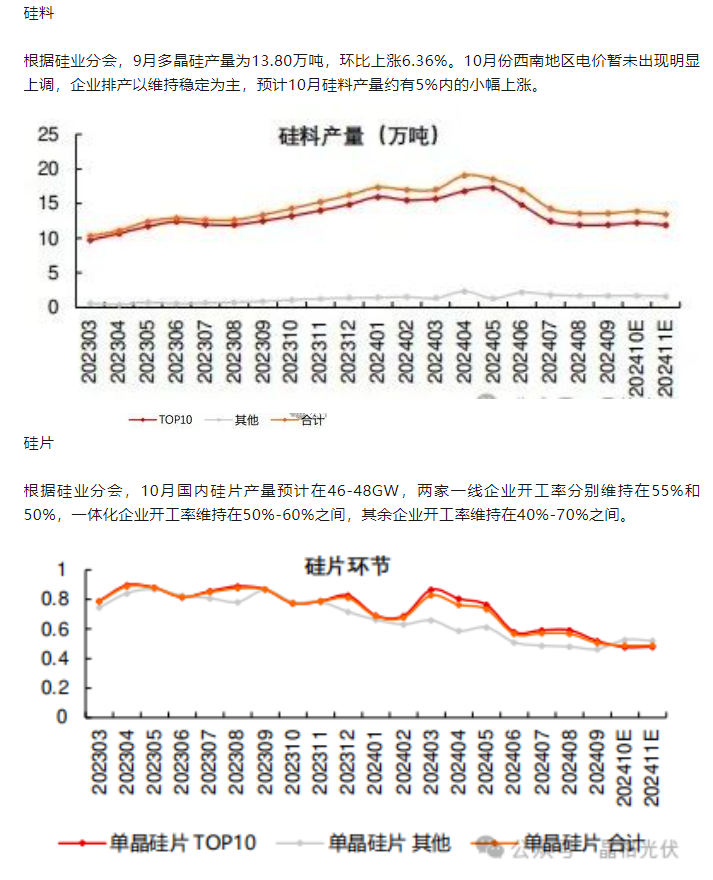

关键是,行业产量确实开始下降,推动供求的平衡,各个核心零件的价格跌势也趋缓。其实整个三季度开始,产量曲线和价格下降曲线也趋缓。而且要注意到,这是在最低报价0.68限制之前就已经呈现的景象。

从这点看,大家的希望是,组件最低价锁住,而大家都打默契球,清理产能,直至产能与需求平衡为止,把库存消耗完,而全球光伏装机需求又开始稳定增长趋势,自然行业的增长路径就已经建立。

二、提前预判困境和周期干扰

注意到目前行业亏损最大的公司,是行业龙头隆基绿能,亏损额达到了65亿,全年亏损额可能会更高,这也是光伏股近年来的亏损记录。与2018年的光伏周期下行相比猛烈得多,毕竟2018年没有出现大规模的业绩亏损,绝对亏损额不高。

而今年的行业亏损,和2008年金融危机后,2021年光伏被海外制裁,价格暴跌后导致的周期惨烈下行有关,而以前的光伏巨头尚德、英利等,都在那场周期中被消灭。

这样的周期寻底,其根本原因自然是供过于求,2020年后,全球新能源发展蓬勃,光伏市场加速复苏,绿色能源的投资达到顶峰,光伏装机量也继续高歌猛进,配合地方政府招商引资,低价补贴建产能的诱惑,中国光伏产能失控。

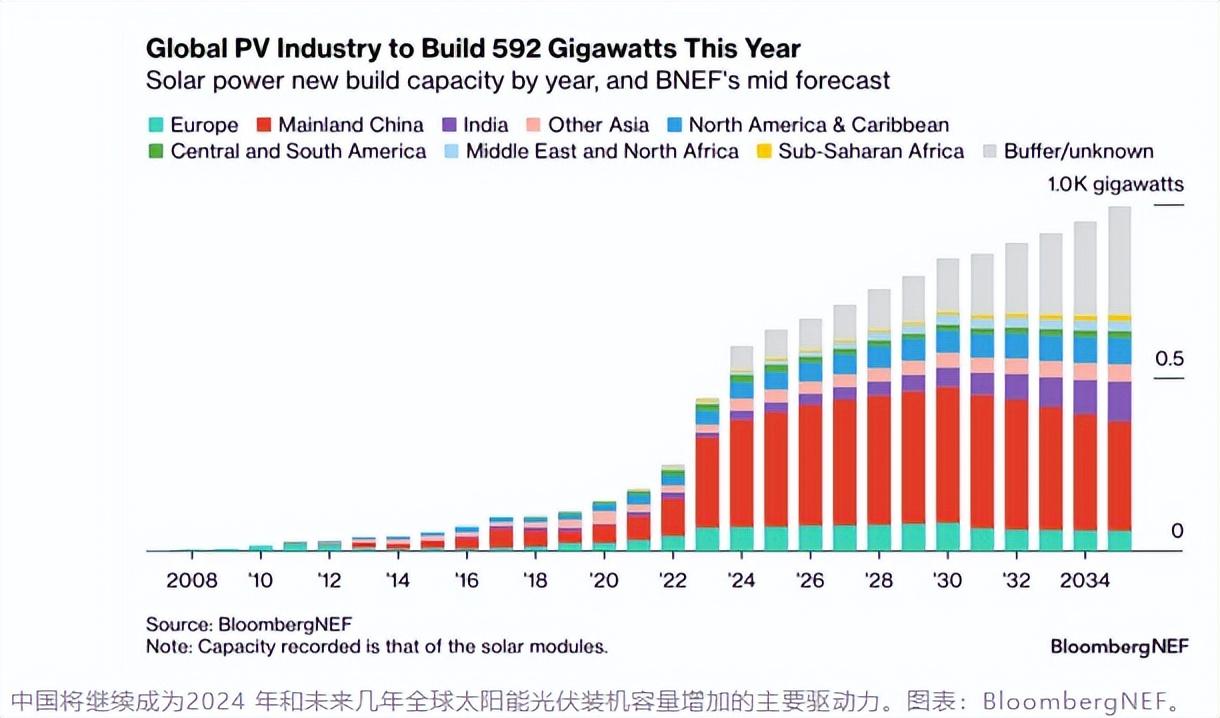

供求平衡,自然周期就会反转,无非是减少供给,同时等待全球的光伏装机需求自然增长。从需求看,其实问题也不大,上半年中国光伏装机是30%增长,只是相比去年60%的增速降速了,但还是相当快的,全球也基本处于高增长水平中。今年的全球光伏新装机,有望达到592GW。

但事实上,扩张的速度还是太强了,国内公司累计总产能到达1000GW以上。大部分的光伏企业都历经周期,不是不知道供过于求最后大家都玩完的道理,那为什么扩张的时候忍不住呢?

一个很容易被忽略的点是,在2018年的周期下行中,行业并未出现大的亏损,大家默认了光伏行业底部还是有利润的,这个行业的周期只不过是赚少赚多的问题,因为不是养猪,也不是挖矿,产品是有技术壁垒和技术含量的,不像以前大赚大亏了,用不完的产能大不了放着。

正是这种心态,才减少了过去行业十几年里学到的保守主义。比如过去靠逆周期快速成长的通威,看着行业产能过剩,仍然加码投资,企图复刻成功,这才是产能积重难返的关键。

不过从上面的行业来看,能看到,一线企业开工率已经降到了50%,这数字合算一下,大家都是50%开工率,供给和全球需求已经解决平衡,这解释了价格不跌的趋势。

第一部分复苏的逻辑似乎一切都很完美,但有一点是模糊不清的,开工率的下降,到底是永久性的还是暂时性的。

大部分的企业目前采取的办法是停产停工,但并没有完全关闭产线,打默契球和最低价限制的背后,其实并没有对产能的完全处理。开工率可以低,但也随时调高高,一旦光伏需求起来,那么这些柔性产线便又复活,重新压制需求,至此,最低价却也变成了最高限价。

这个构想,是不是有点熟悉。

正是跟房价类似,指导价本来用于作为最低参考价,后面却变成了成交价天花板,本质其实都是,看得见的手企图改变周期。却无形中改变了周期演变的速度,不是加快,而是拖延。

目前整个光伏行业的参与者结构,已经走向集中,可以看到头部公司的出货规划加起来,基本就等同于全球需求。

过去行业集中度分散,清退小公司就能实现行业集中不同。现在就算把行业前十后面的所有光伏设备公司去掉,都无济于事,而且后面的公司,大部分是上中游的细分零件商,在一体化的趋势下,本来能留给他们的空间也不大,所以这类大吃小对于行业产能优化无济于事。

按照过去的逻辑推演,行业周期出清的标志就是有1-2家巨头退场。

那好了,大家都合作起来了,那谁来帮助行业集中呢,最乐观的办法当然是每个企业都遵循统一原则,永久减少50%的产能,然后份额保持原状,但每一家公司,连永久削减产能都做不到,这个50%的削减一点不差,更是不现实了。而且如果按比例削减,对于那些扩张产能不够的公司,反而不公平,不按固定比例削减的话,每家公司削多少呢?这个几乎是难以解决的争端。

所以说,在这种格局下,企图限价,等需求起来,慢慢恢复,跟房地产时间换空间如出一辙,短痛变成长痛罢了。这种局势下,看上去完美的复苏逻辑,实际上操作上会有很大的难处。有一家企业宣布彻底关停工厂,并称按特定比例削减产能严格执行都好,但目前没有看到有企业真的这样做。

而且随着这样的预期到来,伴随着这段时间的牛市,爱炒低位困境股的风潮,光伏板块盯着不乐观的基本面大涨,也降低了行业的投资性价比

三季度,猪周期是完全完成了周期反弹的盈利爆发的,但跟过去的每一轮猪周期比,都很冷清,没有股价的暴涨,也没有热闹的投资。核心还是在于,猪肉股在盈利反弹的两年前就已经有资金提前布局,PB估值与10年前相比,或者跟其他周期股(煤炭石油航运)相比,均处于历史高位,所以股价原地踏步。

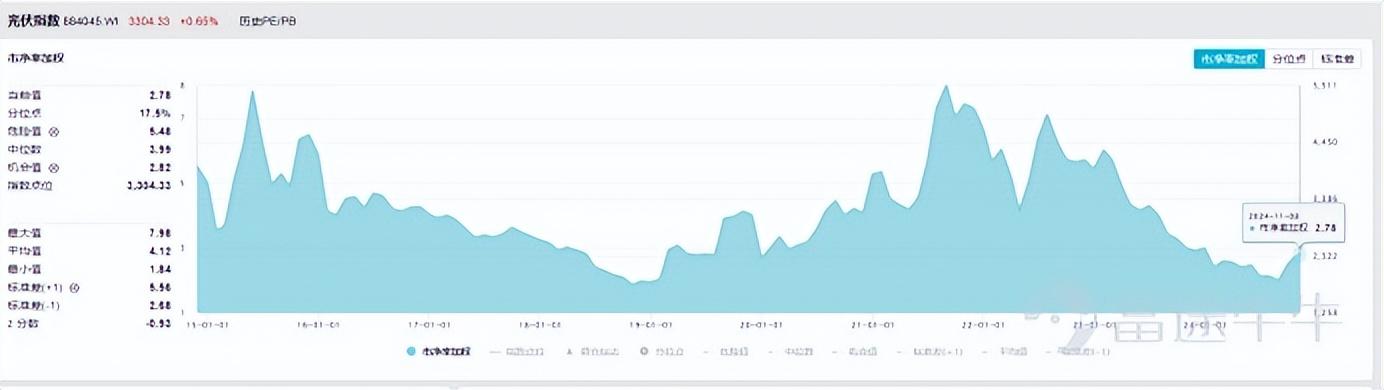

目前整个光伏设备行业的PB估值,跟行业高峰时算不算离谱。但是如果放到周期股投资范式,1倍PB来考核,就很离谱,行业高PB的核心是这个行业整体高回报,商业模式好,但至少从这轮企业投产-减仓,空耗上千亿利润到产能又把它毁灭,又出现了过去那样接近百亿级别的亏损,就知道,行业周期性没有改变,资源股们都是从1倍PB以下到现在长牛数倍持续几年的,换言之,过高的PB,也堵住了长牛的机会。除非下一个季度,就开始利润爆发,快速修复资产负债表,但这几乎是不现实的。

结语

所以对于光伏行业的出清进度,目前并不是到了尾声,反倒是刚到50%,在选择下步的道路,最怕的是政策好心干坏事,0.68是最低限价,也变成了最高限价,把复苏时间彻底拉长。

光伏股必然有周期反转盈利爆发的时候,但拉长的周期,让周期利润爆发更难等,实际上对于投资者持股更不利。其次,此轮周期上下波动彻底否认了光伏的旱涝保收论,且资本开支浪费已成定局,企业高位利润回报股东不佳,乱用已坐实。相比之下,周期板块中的资源股,同样有周期利润爆发力,却建立了良好的股东回报口碑,而PB却更为低估,这让光伏的科技类所以高PB的逻辑站不住脚,反倒应该向那些“夕阳产业”周期股的PB看齐。否则就很容易再发生猪肉股因为估值过高,最后周期反弹,股价不动的尴尬局面。

所以对于光伏设备股的反弹,越看越像鸡肋行情,符合历史规律的出清必然是爆裂的,伴随着1-2个龙头的倒下,被吃掉,而现在这种一团和气,不伤害全行业,减少波动的构想,不合规律,但也不是毫无可能,但至少要看到明确的默契:永久关闭工厂,严格按比例降低产能,才是行业基本面开始反弹的关键。