数十年规律失效!中东冲突彻底“撕裂”原油与新兴市场货币走势

当提及“风险”,大多数人脑海中浮现的往往是市场剧烈动荡、骇人听闻的新闻,以及财富一夜之间蒸发的惨状。然而,橡树资本管理公司(Oaktree Capital Management)的联席董事长及联合创始人霍华德•马克斯(Howard Marks)却有不同见解。

在最新推出的视频系列《如何看待风险(How to Think About Risk)》中,马克斯深入剖析了风险的本质,以及投资者应如何妥善应对,且风险绝非仅仅波动性那么简单。

下文将探讨马克斯提出的宝贵经验,或许能助你重新审视自己的风险投资策略。

一、风险不仅仅是波动性

从马克斯的系列视频中,我们可以深刻领会到的一个要点是:风险和波动性并非一回事。多年来,很多投资者(及学者)一直被教导,波动性——即股票价格的涨跌——就等于风险。然而,马克斯认为这是一个巨大的误解。

波动性只是问题的一部分,而风险则是指亏损的可能性。仅仅因为价格波动,并不意味着你面临大额亏损风险。投资者应该专注于管理他们的亏损风险,而不仅仅是试图避免每一次微小的价格波动。

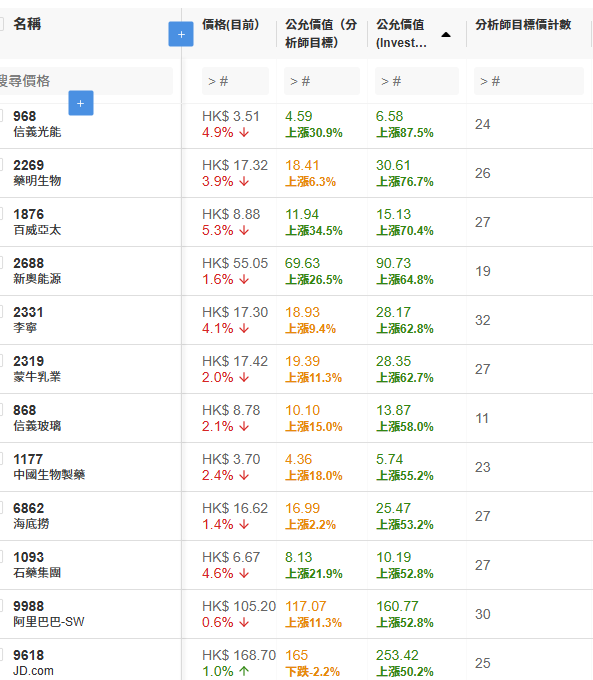

中国股市狂飙后,警惕股价不再低估,上涨空间缩小,可用InvestingPro查看股价预估潜力,点击此处进一步了解InvestingPro。

二、非对称性的魅力:多赚少赔

马克斯最重要的心得之一,便是非对称投资的理念。简单说,就是在构建投资组合时,要确保潜在的收益远超潜在的亏损。这听起来容易,实际操作却相当困难。

我们的目标并非彻底避开风险,因为根本做不到。相反,关键是要敢于承担那些经过深思熟虑的风险,确保回报远大于投入。正是这种明智的冒险精神,才能助力我们实现长期的成功。

三、风险很难量化

一个残酷却真实的事实:无法量化风险。市场变幻莫测,尽管我们可以猜测可能会发生什么,但未来总是不确定的。甚至事后,你也可能不知道一项投资的风险有多大。

就拿投资成功来说,这并不代表过程中没有风险,也许你只是运气好。马克斯告诫投资者,要善用判断力,并认识到过去的数据并不总能预测未来的结果。相信你的直觉,着眼大局。

四、有一些风险往往被人忽视了

提到风险,大多数人首先会想到资金损失。但霍华德·马克斯提醒我们,还有其他风险也需警惕,比如因过分谨慎而错失盈利机会,或在市场崩盘时不得不抛售投资。这些风险,长期来看,对投资组合的伤害可能不亚于直接的金钱损失。

有时候,过于规避风险会让你错过那些本可助你财富增值的良机。马克斯强调,平衡风险与收益至关重要,这样既能防范损失,又能为未来的收益打下坚实基础。

五、未来难以预料

霍华德·马克斯引用彼得·伯恩斯坦(Peter Bernstein)等思想家的观点,解释了所有风险的根源在于我们无法预测未来。诚然,我们可以预料到可能发生的事情,但总会有意想不到的惊喜或惊吓。而这些突发事件——如金融危机或市场重大变动——往往会对你的投资产生巨大影响。

那么,你该怎么做呢?就是要做好万全准备。马克斯强调,要正视自己的无知,并据此管理你的投资组合。

六、风险可能具有欺骗性

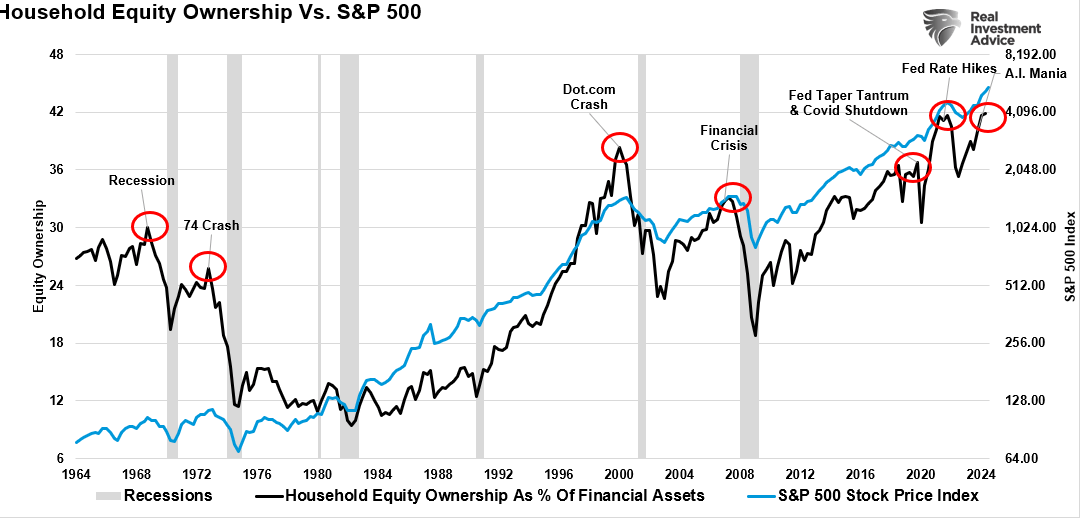

马克斯提出了一个引人深思的见解:风险并不总是表面看起来那样。当市场感觉最安全时,往往却是最危险的时候。

想想看——当一切顺利时,人们往往倾向于冒更多风险,这可能导致市场泡沫和崩盘。

家庭对股票的配置比率vs标普500

另一方面,当事情看起来有风险时,可能正是投资的好时机。这听起来有违直觉,但风险往往在感觉最低时却实际最高。当市场看似平静时,不要过于安逸——因为此时最容易犯错。

七、价格比质量更重要

霍华德·马克斯打破了一个迷思:高质量资产并不总是安全的,而低质量资产也并不总是伴随着风险。关键在于你支付的价格。你可以买下世界上最好的公司,但如果出价过高,那仍然是一项风险投资。另一方面,如果你能以合适的价格入手,那么低质量资产也可能成为一项极佳的投资。

关键点是什么?要关注价值。重点不在于找到最好的公司,而在于以合适的价格找到好公司。

八、高风险并不总意味着高回报

我们都听过“高风险,高回报”的说法。但马克斯表示并非总是如此。仅仅因为某项投资风险更高,并不意味着它会带来更好的回报。承担过多风险可能导致重大损失。

投资者在追求回报时需谨慎,不要在不充分了解风险的情况下盲目行动。目标应是权衡可能的结果,并确保潜在回报值得你承担的风险。

九、无法避免风险,但可以管理风险

马克斯明确指出,要投资,风险就不可避免,不过虽然无法彻底规避风险,却可以管理风险。如何管理?即持续评估投资组合中的风险,为意外事件做好准备,并专注于那些收益远大于风险的非对称机会。

给自己定下一些规则

前美国财政部长罗伯特·鲁宾(Robert Rubin)在其著作中刷新了我对风险的认识,他写道:

“回顾往昔,我做决策时始终遵循四项原则。首先,唯一确定的是不存在确定性。其次,因此,每个决策都是对可能性的权衡。再者,即便存在不确定性,我们也必须做出决定,采取行动。最后,评判决策时,我们需同时考虑其结果与过程。

很多人不在意不确定性,因为他们认为自己幸运,能准确预知其实不可预测的事。很多算命的、通灵的和股票经纪人也籍此财源滚滚,然而这种做法不是应对不确定性的好方法。认识到没有绝对的事物后,那么做决策,就变成评估不同结果的概率,以及考虑各种结果的成本收益比。这样综合考虑后,才能做出明智的选择。”

显然,诚实评估不确定性有助于做出更佳决策,但好处不止这些。接受不确定性实则能降低风险,而否认不确定性则会增加风险。此外,承认不确定性还能促使我们保持诚实。

敬畏不确定性,专注概率,人们则不会沉浸在既有结论的温柔乡中,相反会驱使人们不断前行,探寻更多信息,挑战传统思维,不断完善判断,并领悟确定性与可能性之间的巨大差异。

以下是我们每日遵循的15条风险管理规则,望能为你制定个人规则提供启示。

- 及时止损,或者及时让盈利落袋为安。(如果是加仓买家,则顺势而为。)

- 设定明确目标并付诸实践。(没有具体目标,交易时就会很随意,增加整体投资组合风险。)

- 避免情绪化决策,以免破坏投资流程。(避免高价买入、低价卖出。)

- 紧跟市场趋势。(投资组合表现的80%由长期、月度趋势决定。市场如潮水,涨跌皆有可能。)

- 切勿将“交易机会”演变为长期投资。(参照规则#1。每次建仓都是“交易”,都要建立在自己的投资理论上,并去验证这个理论)

- 不遵守投资纪律,则纪律形同虚设。

- “亏损”在投资中很常见。(没有做好亏损的准备,则不宜投资。)

- 基本面分析得到技术面价格走势确认时,成功几率大增。(适用于牛市与熊市。)

- 无论何种情况,切勿在亏损时加仓。(Paul Tudor Jones曾指出:“只有失败者才会在亏损时加仓。”)

- 市场分为“牛市”与“熊市”。在“牛市”中,保持看多或中性;在“熊市”中,保持中性或看空。(市场状态由其长期趋势决定。)

- 当市场处于极端或接近极端时,应逆向操作。

- 把精力在有效策略上,减少无效尝试。(传统再平衡策略可能削弱优势,应通过减少亏损、增加盈利来优化。)

- “买入”与“卖出”信号需付诸实践方显其价值。(无“买卖”纪律的投资组合管理注定失败。)

- 力求成为稳定的“0.700击球手”。(没有策略能百战百胜,但保持一致性、控制错误、把握机会是取胜之道。)

- 有效管理风险与波动性。(控制导致投资失误的变量,自然能带来回报。)

现实是,我们无法掌控结果;所能做的仅是影响某些结果发生的概率。因此,我们的日常风险管理与投资,基于的是概率(probabilities)而非基于可能性(possibilities),这对成功实现资本保值及长期投资皆至关重要。

不要害怕风险——应了解、管理并善加利用风险,让风险成为你的助力。

***

价格比质量更重要,发现遭低估的股票,就用InvestingPro公允价值工具。以下是恒指中估值模型认为最被低估的股票。数据来自InvestingPro,点击此处进一步了解InvestingPro。

编译:刘川