伊朗总统表示将停止对邻国的攻击

作者 | 万连山数据支持 | 勾股大数据(www.gogudata.com)

日本新任首相石破茂,在中文互联网以曾cos魔人布欧而闻名,战斗力骇人听闻。

还没正式上任,稍微显露气息,直接吓得众多机构结伴逃窜,股市地动山摇、暴跌近5个点,日元汇率急剧攀升。

眼见大家如此害怕,在新闻发布会上,石破·布欧·茂赶紧出言抚慰:不必过度慌张,不会立刻加息的,先彻底搞死通缩再说。

加之鲍威尔紧急放鹰,美股、日股又拉上。

但是,情绪仅仅好了一天,今日继续转跌。

政客说的话,炒炒情绪、听听就好了,难道还当真?

不是今天,必是明天,最迟后天,该来的早晚要来。

大多数人已经有了共识:安倍经济学统治日本的时代,要到头了。

01

十年举债,十年长牛

2012年12月,围绕核能与经济问题,安倍晋三先后击败自民党内对手石破茂、时任首相野田佳彦,重返首相宝座。

仅仅一个月后,2013年1月,日本内阁推出“超宽松货币政策”、“经济改革”、“扩大财政支出”三项超激进政策,共同组成安倍经济学的“三支箭”。

简而言之就是两个字:印钞。

超发的货币,除了能用来振兴股市、购买国债,还能缓解彼时日元汇率过高,从而拉动投资。

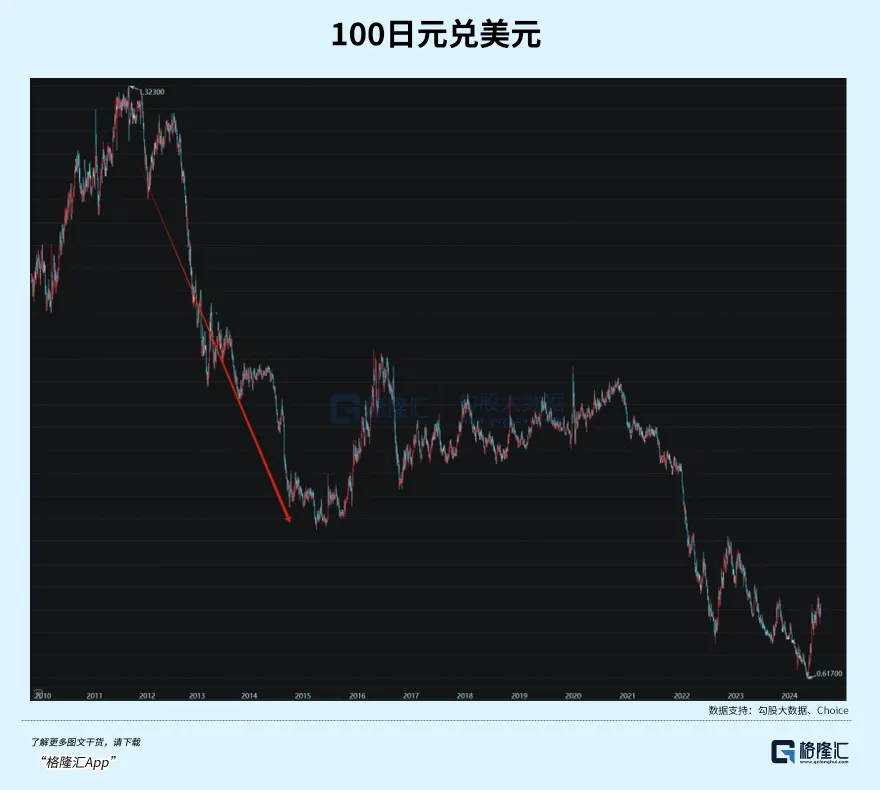

短短两年内,日元贬值超过40%,日经指数涨幅超过130%。

无数在雷曼兄弟事件后想跳楼的人们,又重新富有起来。

一派欣欣向荣。

但事情并没有全按想象中发展。

理想情况是,由央行大量购入国债,让更多资金流入倒银行系统,给企业贷款、扩大生产活动,最终盘活全社会的活力。

按照这种路径,通胀起来是理所当然的。

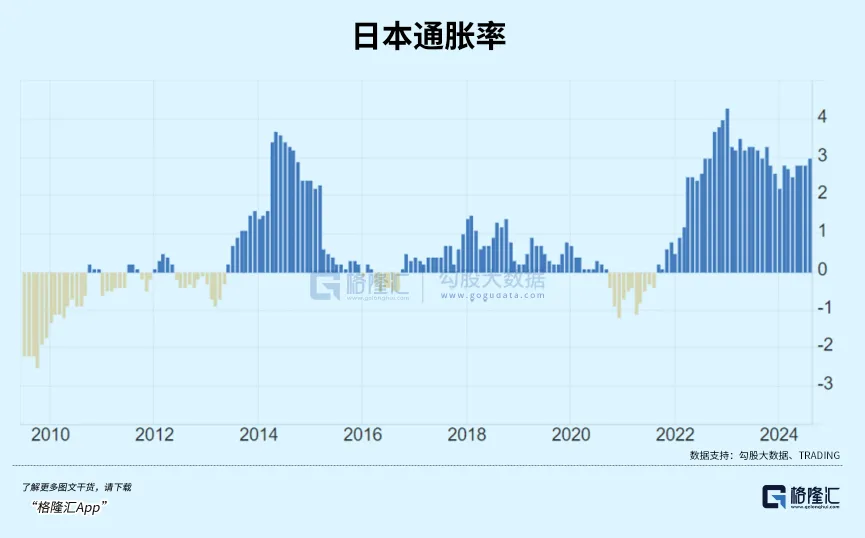

所以彼时,刚刚出任央行行长的黑田东彦,才会信心满满提出2%的通胀目标。

2013-2014年,通胀确实有起色,但也仅仅维持了两年,立刻又陷入通缩。

怎回事了?

水往哪里留,不是政府和央行可以决定的。

股市繁荣期,马太效应十分明显,一般人都更倾向于买大企业股票,突出一个稳字。

东京证券1部的总市值,一度还超过泡沫时期的最高值。

而彼时日本刚刚经历长达20年的熊市,国内可投资的地方少之又少,企业即便拥有大量资金,也不会去扩大生产。

要么屯起来,要么投资海外。

甚至包括很多银行,前脚把国债卖给央行,后脚就去买美债,造成资金大量外流,根本没有为通胀做贡献。

这是日本央行的原话:经济增长缓慢的国内市场资金需求很少,结果金融机构把大量的资金投向外国的债券。

所以在这段繁荣期,日本普通人的薪资水平,不仅没有改善,反而还下降了。

需求依然萎靡不振,消费市场依然平淡,通缩自然挥之不去。

这肯定不行。

2015年9月,“安倍经济学”进入第二阶段,亮出“新三支箭”——“孕育希望的强大经济”、“构筑梦想的育儿支援”、“令人安心的社会保障”。

2016年1月,日本央行把基准利率降至-0.1%,进入负利率时代。

简而言之,就是要摆脱对大企业的依赖,扶持中小企业,乃至直接给居民发钱,拉动市场需求和民间投资。

随后,日股继续上涨,日元继续贬值。

2016年-2018年初,日经指数上涨50%,随后继续进入调整期。

通胀方面,虽然勉强告别通缩,但始终达不到2%,物价、居民收入基本没有变化。

问题似乎还是一样的,不光出在大企业身上。

不光是大企业和大大小小的银行,中小企业和普通人有了钱,依然更热衷于投资股市和海外市场,并不会拿去扩大生产和消费。

问题又回到了原点。

直到美元开启加息周期,日元加速贬值,催动股市三年大牛,指数翻倍,一度超越泡沫前的最高点。

三波牛,共同组成了日本股市的十年长牛,本质上就是三波大放水导致的结果。

只不过最近一次是被动的。

这一次,日本通胀久违地冲破2%的目标值,消费市场、出口数据,也罕见地好看起来。

但是,短期繁荣的尽头是什么,大家都很清楚,过去十年已经上演了两次。

这第三次,大概率也不会意外。

然后,第四次放水?第四次牛?再调整?再放水?……没完了。

问题是,这种模式怎么可能无限玩下去,总有一个极限。

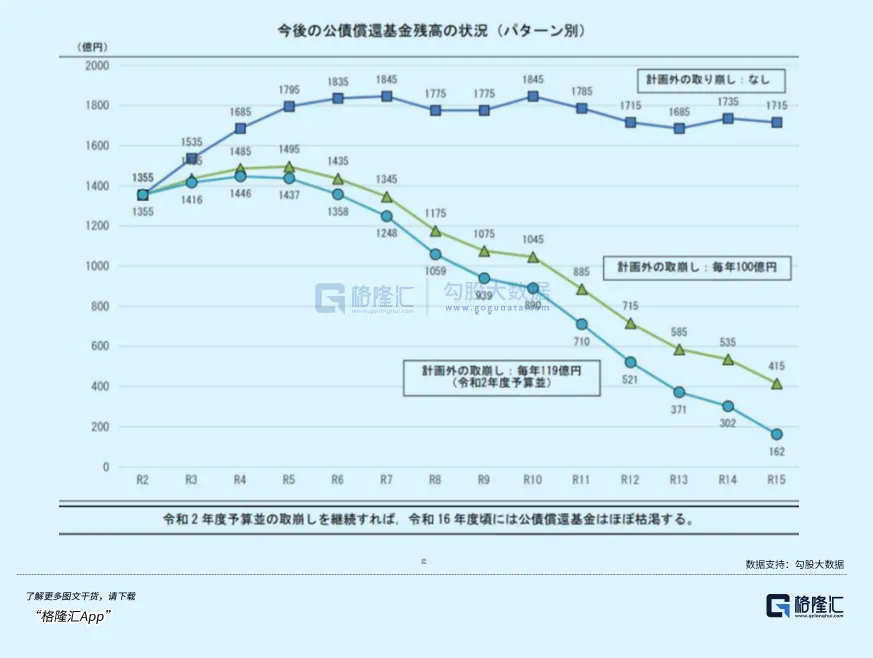

截止2024年6月,日本政府债务总额已经突破1300万亿日元大关,公共部门债务占GDP比率超过220%,私营和公共部门债务总额与GDP之比高达400%以上。

继续增长下去,毫无疑问,总会有兜不住的时候。

最坏的情况,或许这一次就已经是极限了。

以京都市为例,财政调整基金已经见底。以目前的状况而言,最快到2028年可能将沦落为“财政再生团体”,也就是破产。

京都市长已经向外宣布,10年内京都市可能破产。

此时,或许确实到了不得不变的时候了。

02

变局将至,空头狂欢

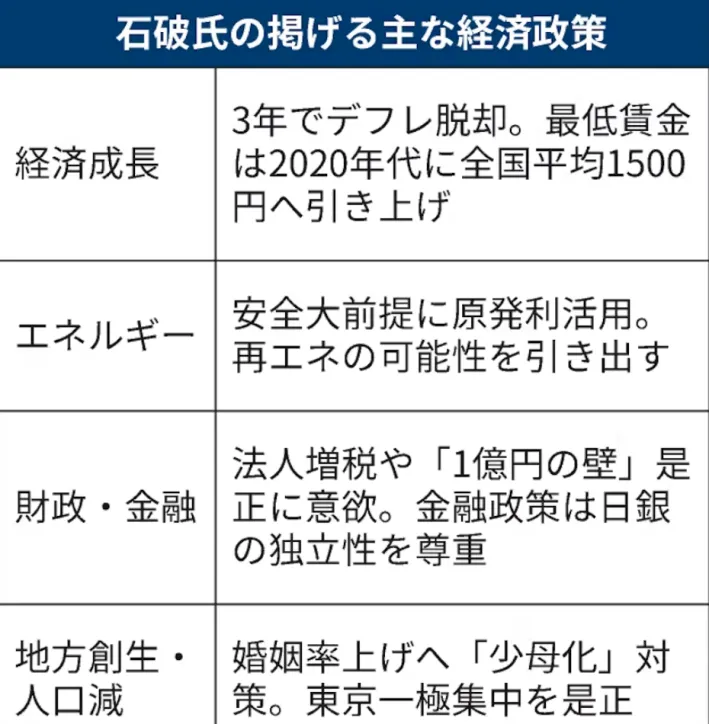

面对过度恐慌,在首次新闻发布会上,石破茂公开表示,不会立即对利率发表评论。

种种迹象表明,新政府需要一段时间才能确信已经克服了通缩的威胁。

这两天,市场情绪缓和不少,但疑虑未消。

显而易见,基于局势和新内阁本身的倾向,即便不立刻宣布加息,但也是迟早的事。

更何况,日本央行早在7月初就已经开启加息周期了。

此前,大多数机构预计,日本央行最早将在12月份再次宣布加息。

即便预测早了,明年加息的可能性也非常之大。

我们常说,这或许是近些年,全球金融市场最大的黑天鹅。

为什么这么说?

宽松货币政策时代,日元是全球最知名的避险货币。

每当日本以外出现较好的投资机会时,国际资本就大量借贷日元,再将投资收益转换为美元、欧元等资产,加杠杆追求高收益;而当出现风险事件时,则反过来操作,将现金兑换成日元,躺赚低收益。怎么操作,都能赚。

比如巴菲特,就是从日本银行贷了1万多亿日元,购买日本五大商社,进行金融套利。

但日元如果进入加息周期,上面这套玩法,就成了亏钱逻辑。

随着日元汇率升值,大量跨国套利机构的亏损将越来越大。为了还钱,它们必然不得不抛售大量股票。

短时间内卖盘激增,就会形成踩踏式下跌。

最大的受害者应当是日股和美股,因为日本国内外资本借到便宜钱后,主要也是投资这两大市场。

比如7月初日本央行宣布第一次加息,日股暴跌12%,美股也大跌3%,其他外围市场和港A跌幅就相对较小。

这些是可以确定的事。

当风暴来临,我们普通人该怎么做?

一旦日元再次加息,日元上涨是确定的事情。

这么重磅而确定的宏观行情,我们当然不是只看热闹,自己也该参与一下。

国内没有日元ETF,也几乎没有做空渠道。

大多数人能接触到的,还是之前聊过的小额外汇,这里再重复一下。

必须要提个醒:不要相信任何所谓的外汇平台!

另外,炒外汇是违法的!违法的!违法的!

不过,我们仍然可以用部分存款倒一倒、赚个差价,按照规定:中国居民个人年度购汇额度为5万美元,适用于旅游、商务和投资收益,超过额度需要提供相关证明材料。

5万美元,大约是35万人民币。对大多数人而言,足够了。

怎么操作?以普遍作为工资卡的招商银行为例,打开银行APP-财富-跨境金融-外汇购汇-选择币种。

然后勾选弹出来的申请书,接着选择资金用途、兑换金额,即可,手续费大约是4‰。

如果你在7月初,日本央行刚刚宣布加息时就用人民币兑换日元,这两个月的收益率已经超过12%。

之后,依然可以这么操作。

有美股账户的朋友,那就更简单了。

无论看多还是看空,都直接有对应的日元ETF,根本不需要去换汇。

对喜欢关注宏观的小伙伴而言,这种产品不要太友好。

当然,如今港A行情这么火爆,大家不一定看得上这点收益。

但是,当时谁能想到现在的情况呢……

同样的,现在谁又能完全肯定未来的情况呢。

看准时机,做多日元。

这肯定不是最好的投资,但多留意一下,至少不是坏事。

03

尾声

客观来讲,十年大放水,日本经济经历了长达10年的景气期,失业率持续下降,出口数据略微好转,股市进入上升通道。

尽管1.2%的年均GDP增速与昭和时代的辉煌无法相较,但至少算是止住了90年代泡沫破裂以来的颓势。

日本大和证券也估算过:日元兑美元每贬值1日元,东京股票市场全部上市公司的利润将增加1980亿日元。

这就像是在沙漠中,给快渴死的你两杯冰蜜水,它有毒,但你一定会选择喝下去。

舒爽的呻吟后,到底要不要饮第二杯?

现在的日本,大概面临的就是这么个问题。(全文完)