“七巨头”中最惨!微软正滑向关键“生死线”……

随着美联储降息周期开启,市场上对“美国再通胀”的担忧也逐步增加,认为美联储降息和大选后额外的财政扩张对需求的刺激会带来通胀上行压力,对1970大通胀年代的历史韵脚可能重现的说法也缕缕不绝。

本篇报告我们对不同的美国再通胀路径背后的隐含条件进行情景分析,核心结论是:

第一,基线情景下,预计到明年下半年美国CPI同比中枢约2.2%,核心CPI同比中枢约2.5%,核心通胀于明年二、三季度可能维持在平台期,到明年四季度继续下行。这一通胀水平并不低(2018年经济高峰时,CPI同比为2.5%,核心CPI同比为2.2%),但符合市场预期的软着陆路径(CPI同比2.2%+失业率4.3%),也仍大体符合美联储去通胀的期许(降至2.5%附近或以下就基本接近通胀目标)。

第二,但明年出现再通胀的风险也较为困难。在油价保持平稳的前提下(80美金/桶),失业率可能需要下行至3.8%附近(2018年经济高峰时最低为3.7%,2022-23年经济经济高峰时最低为3.4%),要明显强于市场(4.3%)和美联储的预期(4.2%),这不是软着陆,而是再次起飞。

第三,或许只有在特朗普加征基准关税、油价突破100美金/桶时,明年下半年CPI同比才可能再度升至3%以上;但要实现一个更高的再通胀路径(4%及以上),也需要失业率降至4%左右。

一、美国通胀的主要影响因素概括

本篇报告以美国CPI作为分析对象。一般来讲,CPI的分析框架是拆分为三部分:食品、能源、核心CPI。进一步细分,核心CPI可拆分为核心商品、租金、超级核心服务(除租金外的核心服务)。我们对五大通胀项的主要影响因素进行分析,以之为后续估算的基础。

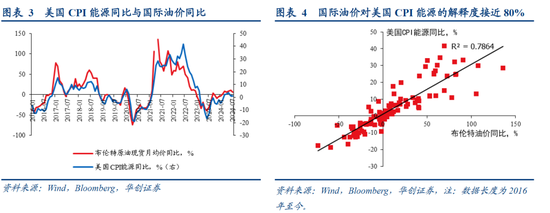

(一)CPI能源:国际油价

美国CPI能源中,包含能源商品和能源服务(燃气和电力),但能源商品是主导。能源商品CPI的高频指标是汽油零售价,后者与国际油价高度同步。所以直观理解,国际油价是影响美国CPI能源的核心因素(图3)。

原油是供给弹性较大而需求弹性较小的商品,供给弹性较大是因产油方可以通过控制产量来短时间内改变供给;需求弹性较少是因原油需求主要与全球经济增速相关,除非出现重大需求冲击,否则短期内需求调整幅度不大(关于油价的分析框架参见《一文详解油价上涨对国内通胀的影响》)。因此,大多数时期,油价主要是受OPEC+和美国的供给以及地缘冲突的影响。

(二)CPI食品:供给冲击

美国的CPI食品中,不仅只有食品,还包括了外出就餐价格。因此,CPI食品除了受到极端天气、地缘冲突、运输和肥料成本等供给侧因素的影响,还受到收入、货币供给量等需求侧因素的影响,尤其是疫情之后,需求侧因素对CPI食品价格上涨的贡献有所增加,不过供给侧因素依然是主导力量(MK Adjemian(2024)[1])。从历史经验来看,CRB食品指数同比领先CPI食品同比大约6个月。(对全球谷物价格的分析框架可参见《粮价是2022年物价的黑天鹅吗?》)

(三)CPI核心商品:供应链压力

结合疫情前后的情况来看,只有存在明显的供应链压力,CPI核心商品才可能会反映需求的变动。供应链压力的两个跟踪指标:全球供应链压力指数、美国消费品进口价格指数同比。(图9-10)

在疫情前没有供应链中断干扰的正常时期,在全球化和技术进步的推动下,美国消费品进口价格缺乏上涨动力,对核心商品通胀有明显的压制(美国耐用消费品实际进口额占个人消费的比重长期维持在45%左右,非耐用消费品的进口占比约10%;若以净进口占消费比重来看,耐用消费品约为30%,非耐用消费品约为8%),CPI核心商品同比长期处于微通缩状态,并不反映美国商品需求(实际商品消费同比、中国对美出口同比)的变动(图7-8),也对美国补库周期不敏感(参见《补库会导致核心商品再通胀吗?》)。

疫情之后,在全球供应链中断的背景下,财政大规模刺激和服务场景带来强劲的商品需求,供不应求,CPI核心商品同比大幅上升。

(四)CPI租金:房价和失业率

美国CPI租金项与两个指标高度相关:

其一是偏成本端的房价(图11)。从历史经验来看,标普房价指数领先CPI租金大约17个月。房价对租金的领先,一方面是房价的变动比租金更为频繁,另一方面是美国劳工部对CPI租金的统计和计算方法导致(详情参见《美国通胀回落背后的两个“细节”》)。

其二是偏需求侧的失业率(图13)。失业率越低,就业市场越紧张和活跃,租房需求越强。从历史经验来看,失业率与CPI租金同比的变动基本同步;此外,失业率与CPI租金的关系可能并不是线性的,当失业率处于4%以下低位时,CPI租金同比呈现加速上行的趋势。

(五)CPI超级核心服务:V/U和时薪增速

CPI超级核心服务是指去掉租金以外的核心服务,主要包括医疗保健服务、交运服务、娱乐服务、教育通信服务和个人服务等,受就业市场强弱和劳动力成本影响较大。用职位空缺率与失业率之比(V/U)衡量就业市场的强弱,用时薪同比衡量劳动力成本,两者对CPI超级核心服务同比走势的解释度较高(图15、图17)。

(六)CPI五因子回测模型

根据上述五个CPI分项的主要影响因素,利用OLS构建美国CPI的五因子模型,模型拟合度较高,调整R方为0.87,各因子的系数符合经济学逻辑。五个解释变量为:CRB食品指数同比、布伦特原油现价同比、消费品进口价格指数同比、房价指数同比、V/U,频率为季频,时间尺度为2003年至2023年。

为什么失业率和时薪同比没有纳入解释变量?可能的原因:一是失业率和时薪同比与V/U的相关性较强,其解释度已被V/U所包含;尤其是失业率与CPI的关系或呈非线性,这一点也可以从V/U的非线性变动中体现(V与U的经验关系称为“贝弗里奇曲线”,在附录中我们对美国的贝弗里奇曲线进行了简单估算)。二是失业率和时薪同比在危机时期波动过大,离群数据可能影响了模型的稳定性。

此外,该模型更适合用于回测以及评估各解释变量对CPI的影响系数。在实际预测中,同比模型的精度不够,并且对CPI的预测需要基于对多个同步的解释变量的预测,但是,判断一个经济指标的前提是判断多个预测难度不下于该指标的多个指标,这也是“不经济”的。

二、疫情之后美国通胀动态简要回顾

在讨论“美国再通胀”的隐含条件之前,首先对过去4年美国的通胀动态及其推动因素进行简要回顾,以便于和后续再通胀的情形进行比较。

(一)2021年初至2022年年中,通胀飙升

2021年年初至2022年年中,由于受到与新冠疫情相关的商品和劳动力市场供需扭曲以及能源和大宗商品市场的严重冲击,通胀急剧上升。第一,商品市场出现供需扭曲(最典型的是汽车):需求端,因为疫情期间的大量财政刺激以及服务消费场景受限,商品需求快速增长;供给端,国际贸易和供应链中断。第二,劳动力市场出现供需扭曲:需求端,经济强劲修复以及家庭消费结构向服务转变的再平衡导致劳力需求激增;供给端,工人流失,劳动参与率远低于疫情前水平。第三,住房市场供需扭曲,经济和就业强劲带来住房需求,建筑材料和工人短缺以及低库存导致供给受限,房价和房租大幅上涨。第四,俄乌冲突导致原油价格急剧上涨。

体现上述影响因素的指标表现:2021年年初至2022年年中,衡量全球供给压力的全球供应链压力指数从1.3升至2.4(2015-19年均值为-0.03,2021年12月达到4.4的峰值),布伦特原油现货价从55美金/桶升至124美金/桶,衡量美国劳动力市场紧张程度的职位空缺率与失业率之比从0.8升至1.9(2019年平均为1.2);劳动参与率修复缓慢,从61.3%升至62.2%,2019年平均为63.1%。

通胀表现:从2021年1月至2022年6月,美国CPI同比从1.4%升至9.1%的峰值。其中,食品的拉动从0.5升至1.4个百分点,能源的拉动从-0.2升至3.0个百分点,汽车的拉动从0.3升至0.8个百分点(拉动峰值是2022年1-2月的1.7个百分点),除汽车外其他核心商品的拉动从0升至0.7个百分点,租金的拉动从0.5升至1.8个百分点,除租金外其他核心服务的拉动从0.2升至1.4个百分点。

(二)2022年下半年至今,通胀逐步下行

2022年下半年至今,在2021-22年推动通胀上行的因素逐步逆转,带来通胀下行,包括限制性货币政策带来的总需求放缓、供应链修复和劳动力供给增长带来的供给改善、住房市场降温、能源价格回落。并且因为“处于历史高位的职位空缺与失业之比,主要通过职位空缺下降而正常化,没有大规模和破坏性裁员”,在失业率没有急剧上升的前提下实现了去通胀进程,“劳动力市场也不再是通胀压力的来源”。

体现上述影响因素的指标表现:2022年年中至今,全球供应链压力指数从2.4降至-0.09,略低于2019年的均值;布伦特原油现货价从124美金/桶降至80美金/桶左右;职位空缺率与失业率之比从1.9降至1.2,也回到了2019年的水平;劳动参与率继续修复,从62.2%升至62.7%。

通胀表现:从2022年6月至2024年8月,美国CPI同比从9.1%降至2.5%。其中,食品的拉动从1.4降至0.3个百分点,能源的拉动从3.0降至-0.3个百分点,汽车的拉动从0.8降至-0.3个百分点,除汽车外其他核心商品的拉动从0.7降至-0.1个百分点,租金的拉动先升后降,目前为1.8个百分点(2023年3月拉动峰值为2.7个百分点),除租金外其他核心服务的拉动也先升后降,目前为1.1个百分点(2022年9-10月拉动峰值为1.7个百分点)。

三、美国再通胀的隐含条件

在前文对美国通胀分项主要影响因素的分析以及近年来通胀动态简要回顾的基础上,我们来探讨“美国再通胀”路径背后的隐含条件。

(一)如何评估再通胀路径背后的隐含条件?

大致从三步入手:

第一步,确定CPI的基线情景和明确“再通胀”的定义;

第二步,假设食品通胀和核心商品通胀保持平稳,在不同的油价前提下,估算不同的再通胀幅度(再通胀情景下的CPI同比与基线CPI同比之差)所需要的V/U的变动。

第三步,根据贝弗里奇曲线和V/U与时薪增速的关系(对美国贝弗里奇曲线的简单估算参见附录),推算V/U变动背后隐含的失业率和时薪增速的变化。V/U并不直观及不易于理解,而失业率和时薪增速更为市场所熟知,也是市场关注的焦点话题)相比于泛泛讨论一个简单数字衡量的再通胀,国际油价、失业率和时薪增速的组合会更为具体,也能让投资者认识到再通胀的难易程度。

(二)基线情景与“再通胀”的定义

首先需要明确美国CPI通胀的基线情景与“再通胀”的定义,后续的讨论才有参考坐标。

1、基线情景:软着陆的组合

预计今年4季度美国CPI同比为2.7%,基数效应影响下,较当前水平小幅反弹;明年上半年、明年下半年则分别为2.3%、2.2%。预计今年4季度美国核心CPI同比为3.1%,明年上半年、明年下半年分别为2.7%、2.5%,明年二、三季度可能会维持在平台期,到明年四季度继续下行。背后的假设是:1)明年全年布油现价中枢维持在80美金/桶附近;2)没有极端天气以及额外地缘冲突影响,食品价格保持平稳;3)没有类似2020-21年的供应链中断冲击,核心商品保持目前的微通缩趋势;4)就业市场保持相对平衡、时薪增速继续稳步下行,租金、超级核心服务价格的环比回归2015-2019年的季节性,并考虑房价对租金的额外拉动。

我们估算的CPI情形与彭博一致预期(今年4季度2.6%,明年上半年2.2%,明年下半年2.3%)基本吻合(图24),结合市场对今年4季度、明年上半年、明年下半年的失业率一致预期分别为4.4%、4.4%、4.3%,对今年4季度、明年上半年、明年下半年的时薪同比一致预期分别为3.5%、3.3%、3.1%,我们可以将之作为市场理解的美国“软着陆组合”,即:明年下半年,CPI同比2.2%+失业率4.3%+时薪同比3.1%。

2、“再通胀”的定义

“再通胀”并没有明确的定义,有时将之理解为提振物价水平的政策行为,即政府在经济周期下行之后通过系列政策措施将价格水平恢复至其长期趋势;有时也将之理解为是通胀从低位再次回升的过程,但其中没有包含回升幅度的概念。

本文讨论的美国“再通胀”定义就是指:明年美国CPI通胀将再次上行,到明年下半年,CPI同比相比基线情景(2.2%)明显抬升;按照再通胀幅度的差异,主观定义三种“再通胀”的情况:一般情形(明年下半年CPI同比为3%)、偏强情形(明年下半年CPI同比为4%)、较强情形(明年下半年CPI同比为5%)。

(三)“再通胀”路径背后的隐含条件:不考虑关税

前置假设:1)没有极端天气以及额外地缘冲突影响,食品价格依旧保持平稳;2)没有类似2020-21年的供应链中断冲击,核心商品仍然保持目前的微通缩趋势;3)鉴于目前各类指标均指向长期通胀预期平稳、工会力量较弱(2023年美国工会化率处于10%的历史低位),不会重现类似1970年代的通胀-工资的恶性螺旋。

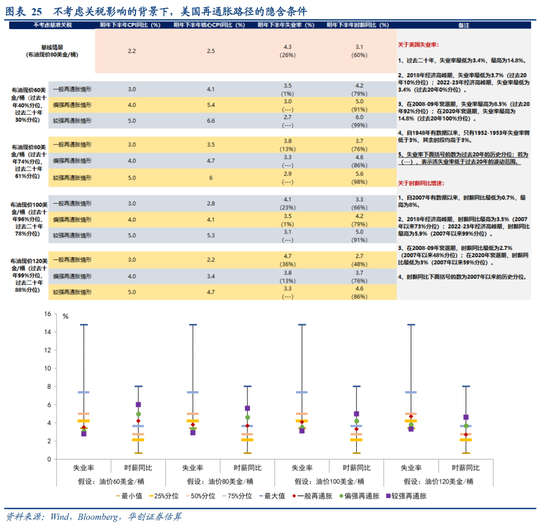

在不考虑特朗普基准关税的背景下,美国再通胀路径隐含的条件如下(图25):

Ø在明年国际油价保持在80美金/桶的基础上,若是一般再通胀情形,失业率需降至3.8%(过去20年13%分位),时薪同比升至3.7%(2007年有数据以来76%分位);若是偏强再通胀情形,失业率需降至3.3%(过去二十年最低仅为3.4%),时薪同比升至4.6%(2007年以来86%分位);若是较强再通胀情形,失业率需降至2.9%,时薪同比升至5.6%(2007年以来为98%分位)。

Ø在明年国际油价升至在100美金/桶的基础上,若是一般再通胀情形,失业率需降至4.1%(过去20年23%分位),时薪同比升至3.3%(2007年以来为66%分位);若是偏强再通胀情形,失业率需降至3.5%(过去20年1%分位),时薪同比升至4.2%(2007年以来为79%分位);若是较强再通胀情形,失业率需降至3.1%,时薪同比升至5%(2007年以来为91%分位)。

Ø在明年国际油价升至在120美金/桶的基础上,若是一般再通胀情形,失业率或不能超过4.7%(过去20年36%分位),时薪同比或不能低于2.7%(2007年以来为48%分位);若是偏强再通胀情形,失业率需降至3.8%(过去20年13%分位),时薪同比升至3.7%(2007年以来为76%分位);若是较强再通胀情形,失业率需降至3.3%,时薪同比升至4.6%(2007年以来为86%分位)。

(四)“再通胀”路径背后的隐含条件:考虑普遍关税

首先需要提示的是,目前海外学界并没有就关税的通胀影响达成主流认知。部分观点认为,美国进口关税税率上行将成本完全传递给了消费者(比如Amiti (2019)[2]),也有观点认为是美国企业用零售利润率对冲了部分成本(比如Cavallo(2021)[3]),当然,还有观点认为关税与通胀无关或者关税只能带来很少部分的通胀压力[4],甚至发达经济体的自由贸易具有通胀效应[5],而关税具有通缩效应[6]。

鉴于本文考虑的是再通胀情形,我们采用关税会导致通胀上升的研究结论作为前提假设。

如何估计特朗普10%的普遍基准关税对美国通胀的影响?综合三个视角,基准关税对美国通胀的拉动可能为0.5-1个百分点。第一,白宫经济顾问委员会(CEA)在今年7月的博客[7]中援引Zandi(2024)[8]的研究认为,基准关税将使明年通胀较基线提高约0.75个百分点。第二,Handley(2020)[9]估计2018-2019 年对华加征关税基本相当于对所有美国出口商品征收2%的关税,2018-2019年美国CPI核心商品同比年均提高0.5个百分点,假定全部由关税上升导致,则估算10%的基准关税对明年CPI同比的影响约0.5个百分点(10%/2%*0.5个百分点*21.2%的核心商品权重)。第三,美国进步中心估计,基准关税将使普通家庭的生活成本额外增加1500美元,截至今年Q2美国人均消费支出折年约5.76万美元,假设成本体现为消费品价格的上涨,则对应约1个百分点的CPI同比影响。

我们折中取“基准关税将使明年CPI同比额外提升0.75个百分点”的假设,再来审视美国再通胀路径的隐含条件(并未考虑关税对美国就业市场的影响),如下(图26)。

Ø在明年国际油价保持在80美金/桶的基础上,若是一般再通胀情形,失业率或不能超过4.4%(过去20年28%分位),时薪同比或不能低于3%(2007年以来56%分位);若是偏强再通胀情形,失业率需降至3.7%(过去20年10%分位),时薪同比升至3.8%(2007年以来77%分位);若是较强再通胀情形,失业率需降至3.2%,时薪同比升至4.8%(2007年以来89%分位)。

Ø在明年国际油价升至在100美金/桶的基础上,若是一般再通胀情形,失业率或不能超过5%(过去20年46%分位),时薪同比或不能低于2.5%(2007年以来42%分位);若是偏强再通胀情形,失业率需降至4%(过去20年20%分位),时薪同比升至3.4%(2007年以来70%分位);若是较强再通胀情形,失业率需降至3.4%(过去20年最低),时薪同比升至4.2%(2007年以来82%分位)。

Ø在明年国际油价升至在120美金/桶的基础上,若是一般再通胀情形,失业率或不能超过5.9%(过去20年64%分位),时薪同比或不能低于2.1%(2007年以来24%分位);若是偏强再通胀情形,失业率或不能超过4.4%(过去20年28%分位),时薪同比或不能低于3%(2007年以来56%分位);若是较强再通胀情形,失业率需降至3.7%(过去20年10%分位),时薪同比升至3.8%(2007年以来77%分位)。

四、附录:美国贝弗里奇曲线的简单估算

贝弗里奇曲线衡量的是职位空缺率变动对失业率的影响,关于贝弗里奇曲线的理论推导,可参见Blanchard (2022)[10]、Figura(2022)[11]。2022年以来,美国的贝弗里奇曲线在2020-2021年曾出现明显外移的现象,2022年以来基本恢复正常。我们根据Fahrer(1993)[12]中介绍的非线性模型表达形式,估算美国贝弗里奇曲线的经验形态。我们估算了前三个模型(图27,一共五个模型)的参数,并根据调整R方的大小,采用了第一种模型用于正文的估计。

降息即将触发市场变局,地产、非必需消费品等股票或将迎来黄金时机!InvestingPro选股器,凭借海量专业数据,让你选到最具增值潜力的股票!立即了解InvestingPro。