现在消费是表现最差的板块之一了。自进入6月以来,各地的消费数据都出现了断崖下滑的迹象。

财报季,快速总结财务、股息、估值数据,就在InvestingPro!InvestingPro夏日特惠,每月49元,优惠码:CNP24,点击即领!

A股受此牵连新低,那美股呢?情况也好不到哪里去。在纳指和道指双双新高的背后,是众多食品饮料股近期的不断新低。头部大公司表现很差,表现突出的消费公司鹤立鸡群。

看来有Ai以后,饭都不用吃了。

所有公司在资本开支端继续加大对Ai的投入,但同时也意味着,在其他领域的扩张投入不足,最后转化为了各行各业的涨价,而叠加Ai化后的裁员,不少人收入下滑,一降一升,自然是销量下滑,消费不振。

目前的美股消费股大部分已经处于市场的对立面,过去经常伴随着指数一起新高的消费行业如此表现是难得的,是否到了抄底时刻呢?

一、多类别消费密集暴雷?

首先看到今年以来各类消费公司的表现。不难发现,多家大型食品饮料及餐饮公司是下跌的,比如,麦当劳、星巴克。百事、百威、亿滋。而近期,达美乐和墨式烧烤两家头部美国快餐公司也发生了大幅度的下跌。具体原因都是业绩不达预期。

几家全球化的巨头基本都不可避免地被全球的业务影响了,看到具体的财报,麦当劳公司 (NYSE:MCD)一季度的财报显示,收入同比增速从10%降到4%,环比负增长,利润趋势相同。非美国地区的需求疲软,都不及预期,造成了收入降速。

对于这种全球化已经渗透率到极致的公司,很难通过开拓新市场或者其他手段来取得超额成长。而跟Ai股相比,这些餐饮股也没什么长期增长预期和故事可说,完全就是看财报定价,在当前的利率条件,切换到低个位数增速时,自然会迎来估值大调整。一向长牛的麦当劳也因此背离了指数,回到了久违的20PE。

自今年以来,这家全球第一大餐饮公司的走势完全背离了大盘:

星巴克公司 (NASDAQ:SBUX)的状态还要更差些,最新一个季度已经营收转负,而中国市场被低价咖啡卷麻了。股价表现也更差一些。

但这些公司也不能完全归因于全球业务的需求下降,占比最大的美国本土业务,也没有跟上大盘的涨势,比如星巴克二季度的美国同店销售也是下滑3%的,而全球所有同店下滑4%。而要知道,美国GDP是增长2%的。餐饮消费目前的状态就是不如美国其他行业繁荣。

而业绩表现很优秀的个股呢,则又面临杀估值的问题,而且是大盘涨,它大跌。比如达美乐,虽然业绩增速不达预期,但是Q2的美国同店销售额是增4%的,放在餐饮行业也算优秀了,其次利润也还增了30%,但市场就是放大了收入增长不足这个问题,强行杀估值,这段时间的回调幅度也有20%以上。

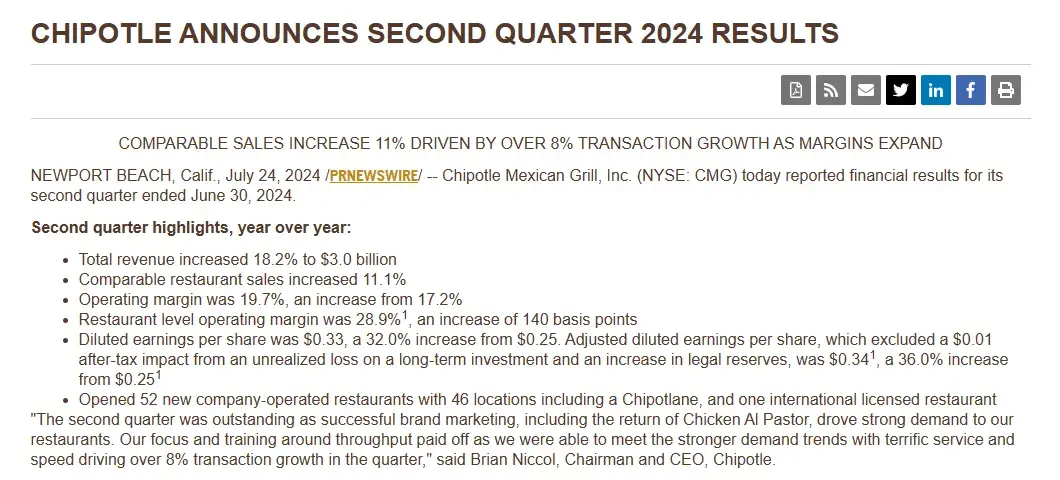

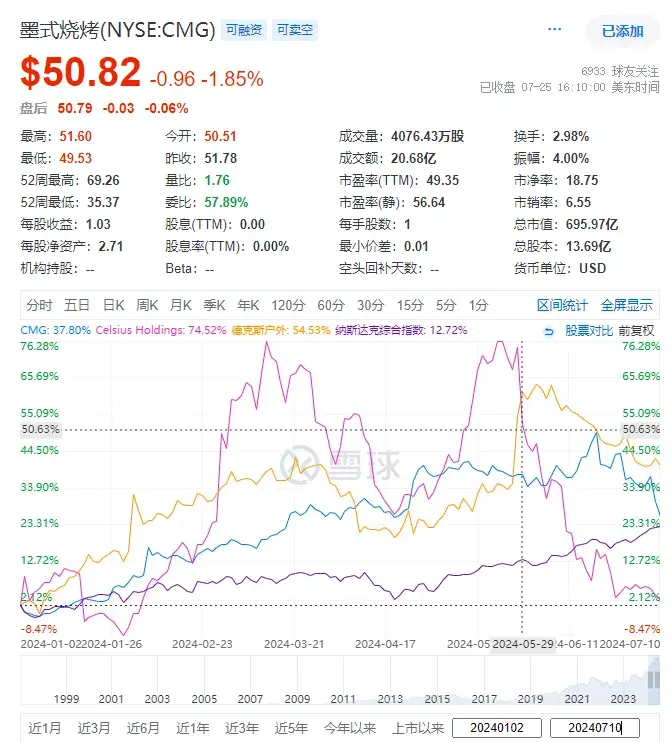

而广受好评的墨西哥盖浇饭CMG的业绩更强,在整个环境不好的情况下,加速成长,Q2收入增18%,利润增33%,同店销售额增11%,价廉物美的特性使得其渗透率加速提升,但过往对成长性的定价不低,一直是40倍左右,所以也遇到了杀跌,6月以来也是跌20%,这个公司基本是美股餐饮成长龙头,这样的跌幅也是挺罕见了。这样的Q2收入和利润放在40倍PE的科技股上,能这样跌?

由此可见,消费行业跟美股格格不入。指数涨20%,自己跌10%,一下被拉开30%的差距。

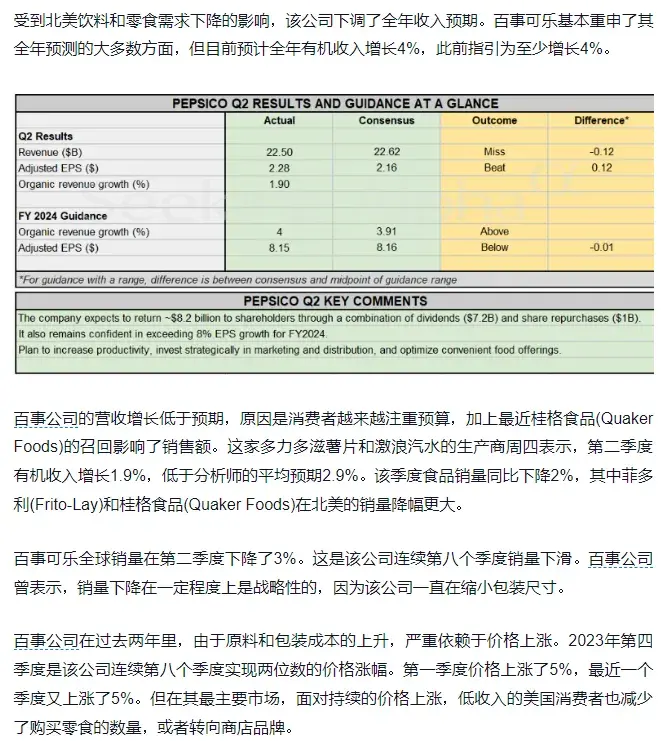

业绩就算还可以又要计较估值,换言之,也就业绩尚可,长期估值也不贵的消费股能跟上美股。比如说几大食品饮料股中的可口可乐 (NYSE:KO),涨价后提升了下半年的收入指引,本身估值也低,今年还能涨个10%。但是,百事、亿滋、百威就没那么幸运了。百事跟可乐同为双巨头,二季度业绩增速不如可口可乐,过去涨价更凶,也导致现在涨价空间更少。下调预期,估值又比KO高,所以表现也差了一点。

另外,百事可乐公司 (NASDAQ:PEP)不但卖饮料还卖零食,从目前的消费者数据看,零食相对饮料粘性低,所以开支被削减得更厉害,也可以说,百事相比KO,就是零食业务拖后腿了。而看到纯零食公司亿滋,还没公布Q2业绩,但Q1增速骤降至1.4%,北美收入下滑2.1%,确实是难啊。

总体看下来,食品饮料股的表现,令人担忧,不下馆子很正常,但小零食都不吃了,这就有点出人意料了。

日用品方面,家化快消品的表现不错,比如宝洁、高露洁、联合利华等等。主要是估值低,长期低于食品饮料。今年以来,无论宝洁和联合利华,业绩没有大的下滑,维持5%以内营收增速,10%左右利润增速。跟食品饮料中较优秀的公司无异,这就产生了估值修复空间。

消费控制,可以控制不去餐厅,不吃零食,刷牙洗澡这些没什么可省的。

但宝洁还是联合利华,核心产品都是日用刚需的家化产品,如果是非刚需的化妆品,就麻烦了,雅诗兰黛的表现很糟糕了,今年又跌了30%,高端化妆品嘛,经济影响自然是大的。即使是中低端欧莱雅股价也是跌的。

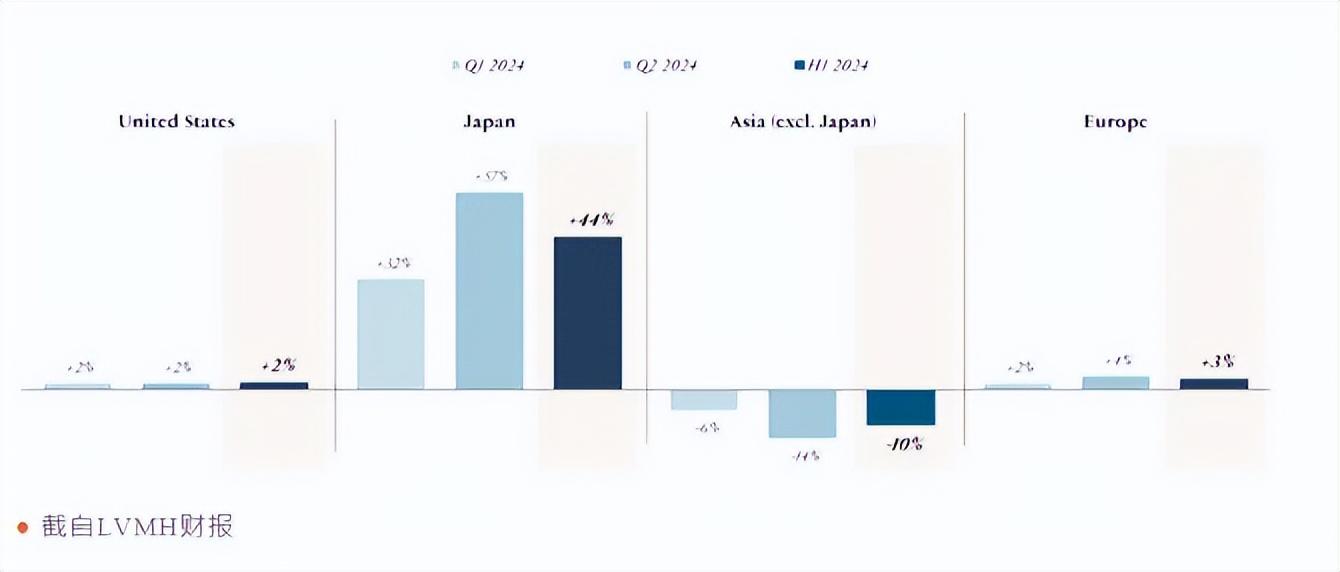

服装方面,大公司表现不佳,耐克前不久暴雷,而近日是路易威登集团 (EPA:LVMH)暴雷。奢侈品基本只有爱马仕国际集团 (EPA:HRMS)能稳住,其余全挂。

全球服饰消费都不行,性价比路线的代表优衣库,相对它们没那么差,但算上汇率,表现也不亮眼,收入几乎0增长。

但美国消费行业仍有一类股票表现优异,就是零售商:沃尔玛、cost、都有不错的表现。业绩是逐季改善中,相当难得。

结合餐厅行业的状态,饭总是要吃的,那不吃餐厅,自然是自己动手了,百事不也说了,自己的品牌零食卖不动了,那是因为消费者去买零售商自营的白牌零食了。

这也是可以理解的,杂货零售是贴近高频低价消费的业态,它们的表现与餐饮股的表现并不冲突。而本来社区零售店DG这些也理应不错的,只是它们被TEMU定向打击了。

最后总结一下当下美股消费股的表现,越高端的表现越不好,性价比路线的才能超额收益,维持好的业绩。另外,全球消费市场都差,美国小差,欧洲中差,亚洲大差。而业绩好又要计较股票估值,市场对消费股相当苛刻。

近期,单杀估值的消费股比比皆是,明星成长消费股居多:CMG、CELH、DECK,都是高估值高成长的代表,从6月开始大跌,但也普遍有着下半年可能增速大降的预期。

那么,现在美股消费的抄底逻辑就是,看市场杀估值的成长型消费股是否错杀,至于业绩下行带动股价崩的,这种情况就很复杂,业绩下滑中,估值就不是稳定的而是动态向上的。像雅诗兰黛这样越跌越贵的,是很难受的。

二、美股繁荣与消费繁荣

消费股仍然是美股表现亮眼的一大板块,它不会像芯片、互联网和企业服务(类saas)板块那样,呈现整体超额收益。

消费指数不是一个能跑赢市场很多的指数,平庸的公司也很多。但却又产生了不少股王,几百倍的股票。比长期涨幅,怪物饮料、达美乐披萨都可以跟英伟达扳扳手腕,比近几年涨幅,有ELF、CMG和DECK这类大牛股。

这里面是它们优秀商业模式,利润可以全部用以股东回报产生的涨幅放大效应带来的。另一方面,美国科技改善效率,最终也会带动普通人的收入跟着涨,然后流向消费端。而社会风气鼓励超前消费,最终也产生了各类优秀的消费股。

现在Ai的繁荣背后,是互联网巨头们靠商业模式优势(易提价、易裁员)取得了业绩增量,将业绩增量从企业开支转化给了芯片等硬件公司的业绩,换取这些互联网巨头的产品升级,但硬件公司的利润并未传导给太多的本土企业。其次,互联网巨头的产品升级直至目前都没有产生大的成果,帮助大家提升工作效率,新的工作岗位也没有产生。

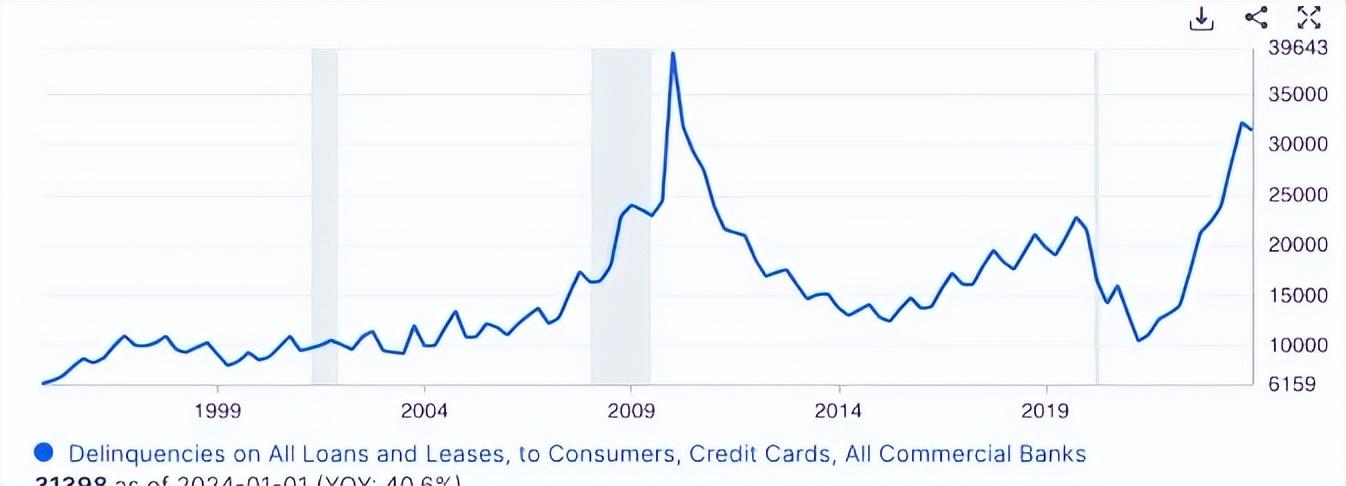

所以,牛市的红利并没有传递到美国实体经济,也是消费股表现不佳的关键。目前的消费贷款逾期水平,也已经达到了非常高的位置,怪不得小零食都不吃了。

但换一个思路想,目前虚拟服务收入的互联网公司,业绩都是一片增长,如果把它们当做一种消费,那么整体的消费水平就不算很差了,可以理解为,大家在削减实物消费,增加虚拟消费。

这说明了,短期精神享受还是高于物质享受的。消费品配方不改,口味不改,跟日新月异的Ai应用相比,确实没那么多吸引力了。但当有一天消费者发现不断推新的Ai应用也没什么新意,还不如吃好穿好,消费股和科技股的差距将很快拉平。

三、结语

所以本质上,当下消费股的不佳,是全球性的,太多的消费公司暴雷了。而转折点,一是看全球性的收入回升,其次则看在虚拟消费和实物消费的平衡。但并不妨碍有些消费公司更赚钱了:做性价比的、做虚拟服务的。因此当下,可以说是对不同类别消费的定价分离阶段。

部分消费股的下跌,不完全是杀业绩,这段时间以来,很多没暴雷的消费股的股价被科技股挤压了,发生了同样增速,不同定价的事情。虽然这些公司平衡完业绩和估值,也很难说现在是错杀还是正常的估值调整。但相对来说已经是近几年来,难得的估值低位了。跟中国一样,现在也正是抄底美股消费的关键时刻。但也别忘了,优秀的消费股只是少数,消费行业不存在整体机会。