全球通胀警报拉响!布油「一飞冲天」突破百元,美元指数「王者归来」重回100

上周对宏观经济和市场来说意义重大。

本文将讨论:

- 美联储鸽派声明:大规模缩减量化紧缩计划;

- 市场动态可能即将发生变化:再通胀的说法首次遭到一组疲弱的数据挑战,而经济学家对2024年美国名义GDP增长的预期仍然乐观,增速预计为5%。

“从6月开始,委员会将通过将美国国债的每月赎回上限从600亿美元降至250亿美元,来减缓其量化紧缩的速度。”

这意味着,美联储在上周正式宣布了缩减量化紧缩力度。

自2022年年中起,美联储就开始实施量化紧缩政策,旨在释放之前在量化宽松时期积累起来的美联储债券持仓。

在这一过程中,美联储并没有选择向市场抛售债券,而是允许债券在其资产负债表上到期,并且不再对到期的名义债券进行再投资。

具体来说,美联储每月会允许950亿美元的债券自然到期,这其中包括600亿美元的国债和350亿美元的抵押贷款支持证券(MBS)。

然而,实际执行的量化紧缩规模大约是每月750亿美元。原因在于,高利率抑制了抵押贷款的再融资活动,使得美联储资产负债表上的抵押贷款支持证券(MBS)的偿还速度放缓,每月仅约有150亿美元的MBS到期。

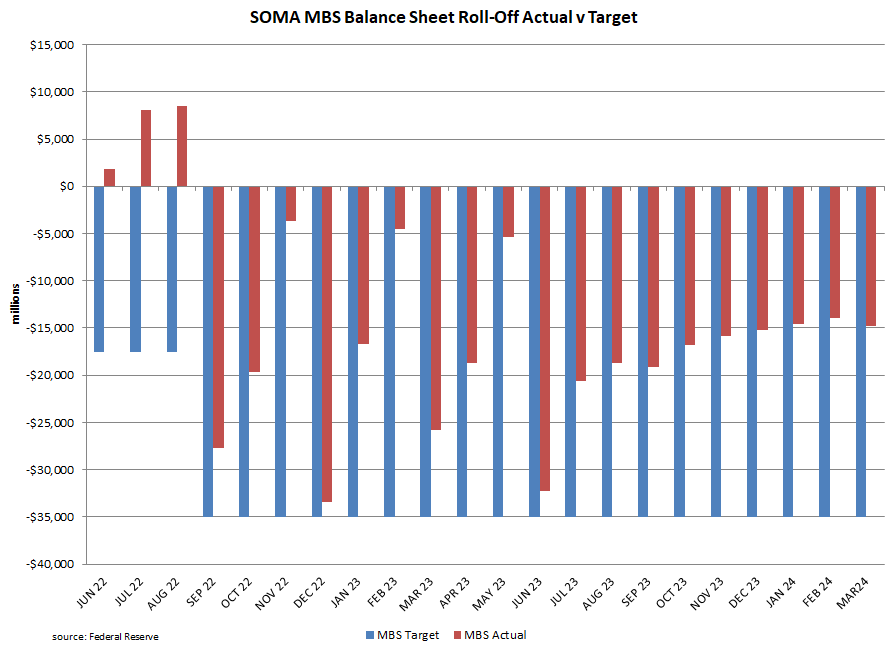

可以参考Michael Gray制作的这张图表,更加直观:

系统公开市场账户(SOMA)中MBS实际到期不再续投规模vs目标到期不再续投规模

美联储上周三(5月1日)的声明显示,量化紧缩的速度已减半,即从原本的每月约750亿美元降低至每月约400亿美元。

为什么放慢量化紧缩速度很重要?

调整量化紧缩速度对市场是好消息。因为这暗示美联储将采取更多行动来吸纳未来几个季度计划发行的国债,以支持美国政府的赤字支出。这也意味着养老基金、资产管理公司、银行等其他机构无需承担过多长期债券的发行压力。

根据投资组合再平衡理论,拥有更多资产负债表和风险承受能力的私人投资者可能会将部分资金重新分配到信贷或股票市场等风险较高的资产上。

此外,量化紧缩节奏的放缓意味着银行间系统中的储备金(即“流动性”)流失速度会变慢。

值得注意的是,尽管自2022年年中以来,透过量化紧缩,美联储的债券持有量减少了1.6万亿美元,但这并没有改变银行储备金(“流动性”)的总量:

美联储债券持仓vs美国银行储备金

原因在于,本应通过量化紧缩政策抽走的1.6万亿美元银行准备金被其他来源的流动性所抵消。这主要是由于货币市场基金(MMF)大量使用逆回购工具(RRP)来购买美国政府发行的国债,导致美国的银行无需在量化紧缩期间介入购买美国国债。

相反,由于货币市场基金通过利用逆回购工具购买政府发行的短期国库券,量化紧缩政策的影响实际上已被有效地中和了。

同时,美联储在放慢量化紧缩速度方面采取了非常谨慎和规避风险的态度,显然是吸取了2019年回购市场崩溃的教训,当时系统中的准备金过低是导致回购市场崩溃的主要原因。

然而,目前银行间流动性并不紧张,准备金也未见稀缺。这表明美联储刚刚实施了一种积极但鸽派的货币政策。

这就引出了一个问题:美联储是否也会在降息问题上采取同样积极的鸽派立场?尽管我们在第一季度看到了通胀反弹,但美联储是否会在夏季启动降息周期?

根本问题:美联储看跌期权又出现了?

美联储看跌期权?

所谓的美联储看跌期权,实际上是指鲍威尔采取了类似卖出标准普尔500指数看跌期权的策略——这相当于为风险资产设定了一个底价保障。

为了实现这样的保障,美联储将传达出偏向鸽派的未来政策指导信号:一旦经济显露出疲软迹象,他们就准备积极放宽货币政策;同时,在经济增长或通胀回升时,他们则不打算收紧货币政策。

从2013年至2019年的大部分时间,这种偏向鸽派的政策反应一直是主流。

美联储将全力“支持市场”,投资者也深知,只要经济出现疲软的迹象,大规模的宽松政策就会立刻出台。然而,当经济或通胀加速时,美联储并不会采取强硬措施,而是选择“让经济稍微过热”。

现在,想象一下,如果美国经济以5.8%的名义GDP增长率持续运行,而经济学家预测未来几个季度的增长率将维持在5%或以上,这会是什么样的情景。

历史上,这样的高增长阶段曾出现在1996-1998年和2004-2006年:

美国名义GDP同比增速

再想象一下,如果鲍威尔在新闻发布会上回避加息话题,只是一味地强调未来可能降息,并大谈特谈美联储何时(而非是否)会降息,这又会给市场带来怎样的信号。

这难道不像是美联储行使了看跌期权吗?

为何美联储甘愿冒险,采取如此积极的鸽派应对策略——他们不担心经济增长和通胀会因此而进一步加剧吗?

嗯,或许是因为他们察觉到了一些隐患。

美国失业率

虽然劳动力市场看似依然稳健,但表象之下已经开始出现裂痕。失业率正悄然攀升,建筑、制造业等周期性行业的职位空缺在逐渐减少,而小企业的招聘计划也在逐渐消失——从历史角度看,这些都是美国就业市场整体疲软的前兆。

通货再膨胀的观点正面临严峻的挑战。

美联储显然已经察觉到了这些迹象。

声明:本文首发于The Macro Compass。

***

如何解读美股财务数据?InvestingPro旗下ProTips可快速总结财务、股息、估值优缺点,一目了然。

数据来源:InvestingPro。点击这里直接订购(Pro两年计划),每天只要人民币2.1元。

了解更多:https://cn.investing.com/pro/pricing?couponCode=CNNEWS1

(记得使用优惠码CNNEWS1,价格再减10%)

编译:刘川

英为财情Investing.com:YouTube频道@investingcomhk ; X账号@InvestingCN