4亿桶抛储「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收复100美元关口

- 美股巨头创新高之际,欧股巨头也正在蓄势。

- 在美股七巨头中,科技股占据主导地位,不过欧股巨头更多元化。

- 本文将介绍这些欧股巨头的估值和财务状况。

英为财情Investing.com – 高盛预测,从长远来看,于美国,科技股有望持续走强。相比之下,于欧洲,多个行业的股票都有机会。

本文将重点介绍几只盈利增长强劲、波动性低、利润率高且稳定、资产负债表强劲、持续派息的欧洲公司。

我们根据InvestingPro测算的公允价值,以及公司的特性,使用多种成熟的财务模型,详细分析了以下股票:

- 罗氏制药(Roche Holding)(SIX:RO)(OTC:RHHBY):被低估,看升37%

- 阿斯麦(ASML)(NASDAQ:ASML):估值过高,看跌17%

- 雀巢(Nestle)(SIX:NESNEE)(OTC:NSRGY):被低估,看升12.5%

- 诺华制药(Novartis)(SIX:NOVNEE)(NYSE:NVS):被低估,看升14.2%

- 诺和诺德(Novo Nordisk)(CSE:NOVOb)(NYSE:NVO):估值过高,看跌17.8%

- LVMH (EPA:LVMH)(OTC:LVMUY):估值过高,看跌11.7%

- 赛诺菲(Sanofi)(NASDAQ:SNY):被低估,看升23.7%

接下来,笔者将逐一分析上述公司,评估这些股票今年的前景。

罗氏制药

根据InvestingPro模型,罗氏制药股价被低估了37%。公司财务稳健度良好,得分为3分(满分为5分)。

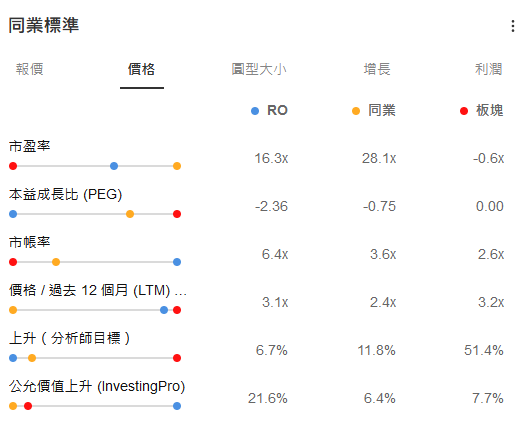

同业与行业对比,来源:InvestingPro

此外,我们可以看到,相比竞争对手,罗氏制药最近一年的市销率倍数为3.1,略低于行业平均水平的3.2。市盈率高于16,而行业平均水平为-0.6。

ASML

根据InvestingPro模型,芯片制造设备制造商ASML似乎被高估了17%。然而,公司的财务稳健度非常好,为4分(满分5分)。

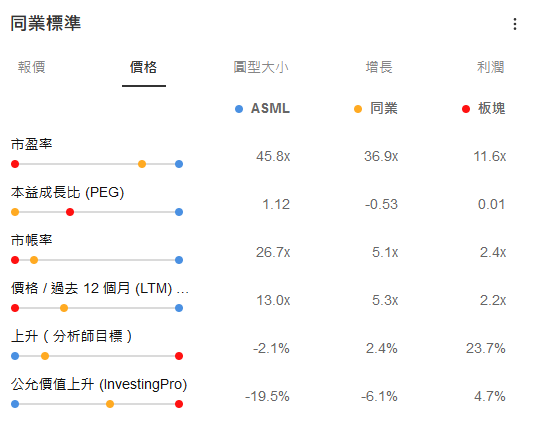

同业与行业对比,来源:InvestingPro

相比同业和行业水平,ASML的估值也偏高。

目前,公司的市值是营收的13倍,而行业平均水平为2.2倍。市盈率为45.8倍,而行业平均水平为11.6倍。

雀巢

根据InvestingPro模型,食品公司雀巢(Nestle)的股价似乎被低估了12.5%。同时,财务状况一般,在满分5分中得2分。

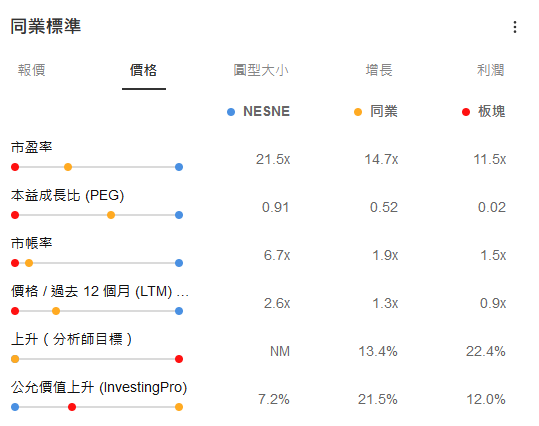

同业与行业对比,来源:InvestingPro

然而,相比同业和行业水平,雀巢的估值偏高。公司市值是营收的2.6倍,而行业平均水平为0.9倍。公司市盈率为21.6倍,而行业平均水平为11.7倍。

诺华制药

诺华制药(Novartis)专门从事医药产品的研究、开发、生产和销售。根据InvestingPro模型,公司估值被低估了14.2%。同时财务状况良好,财务稳健度得分为4分,满分为5分。

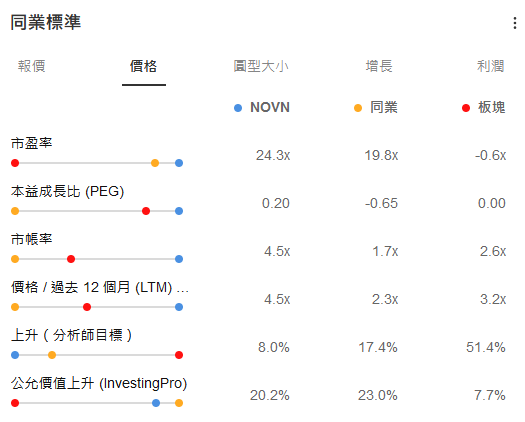

同业与行业对比,来源:InvestingPro

相比同业和行业水平,诺华市值是收入的4.5倍,而行业平均水平为3倍;市盈率为24.3倍,而行业平均水平为-0.6倍,可能意味着估值过高。

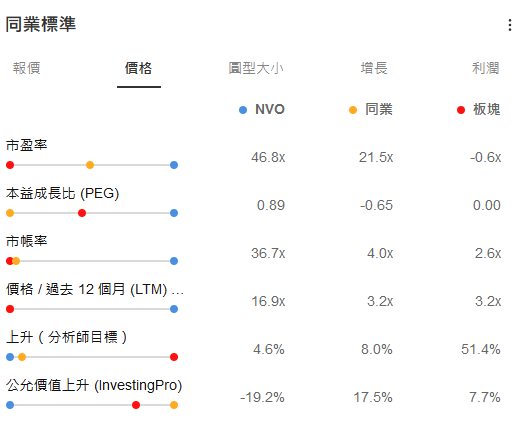

诺和诺德

诺和诺德(Novo Nordisk)主要从事药物开发、生产和销售。根据Investing Pro的投资模型,诺和诺德被高估了17.8%,不过公司财务财务稳健度评分很高,达4分(满分5分)。

同业与行业对比,来源:InvestingPro

我们可以看到,诺和诺德目前的市值是营收的16倍,而行业平均水平为3.2倍;市盈率高达45.4倍,而行业平均水平为-0.6倍,显示公司估值在行业处于相当高的水平。

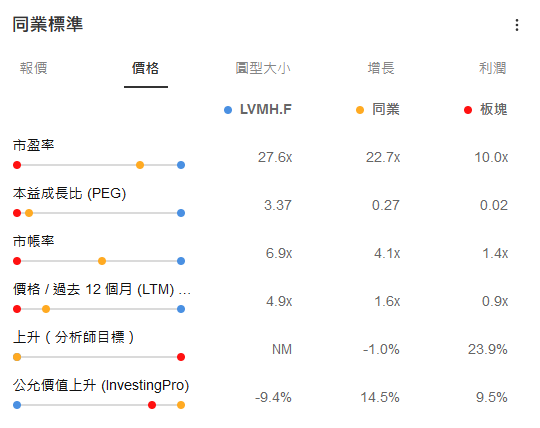

LVMH

LVMH是全球奢侈品巨头,业务覆盖六大领域:葡萄酒和烈酒、时装和皮革制品、香水和化妆品、手表和珠宝、精选零售和其他业务。根据Investing Pro模型,LVMH被高估了11.7%,不过公司财务状况相当不错,财务稳健度评分达4分(满分5分)。

同业与行业对比,来源:InvestingPro

相比同业和行业水平,LVMH的市值是营收的4.9倍,而行业水平为0.9倍;LVMH的市盈率为27.9倍,而行业平均水平为10.1倍,显示公司在行业中的估值处于高位。

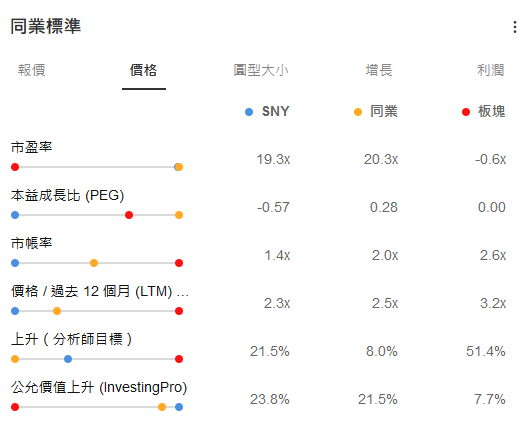

Sanofi

赛诺菲(Sanofi)是从事治疗方案研究、开发、生产和商业化的医药公司。根据InvestingPro模型,公司被低估了23.7%,同时财务状况非常好,财务稳健度评分高到4分(满分为5分)。

同业与行业对比,来源:InvestingPro

赛诺菲现在的市值是收入的2.3倍,而行业平均水平是3.2倍。市盈率超过19倍,而行业平均水平为-0.6倍。

结语

总体而言,诺华制药和赛诺菲拥有多种优势,包括良好的公允价值、积极的前景和强劲的财务状况,预示公司有可能提供令人满意的回报。

另一方面,尽管罗氏(Roche)和雀巢(Nestle)的公允价值高于当前价格,即具有上升潜力,惟公司财务状况表现中规中矩。

至于ASML、诺和诺德和LVMH,他们的财务状况稳健,有望保持积极趋势。然而,前述两只股票已于过去一年分别劲升51.6%和68.6%,短期可能存在回调风险。

股票怎么选?都知道要买好股,难点是怎么选股。ProPicks人工智能选股策略,最高十年回测回报率超过1300%,远甩标普500指数。

還有InvestingPro股票筛选器,选市值、选股息收益率、选行业、选Beta系数、选市盈率,仅需点几下鼠标,一站式搞定选股难题,就在InvestingPro。

使用优惠码订阅InvestingPro,享10%折扣。一年期 Pro+订阅计划折扣码:CNNEWS1;两年期 Pro+订阅计划折扣码:CNNEWS2。

欲进一步了解InvestingPro或查看价格计划,请访问下方链接:

https://cn.investing.com/pro/pricing

InvestingPro可大大节约您的资料搜索、整理、计算时间!

***

编译:刘川

【欢迎关注英为财情Investing.comYouTube频道@investingcomhk及X账号@InvestingCN,分享更多新鲜观点!】