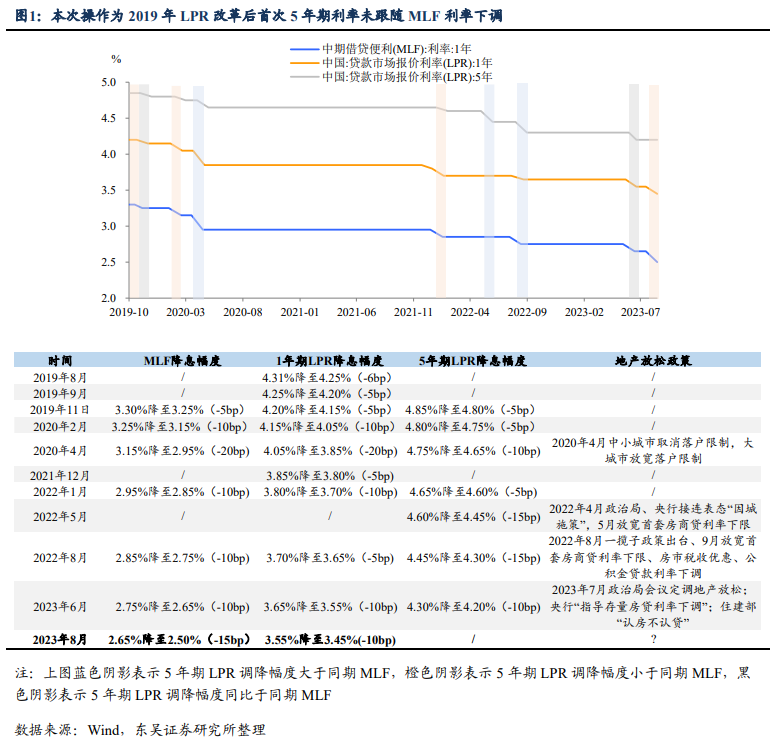

下调了MLF利率,却不调整5年LPR利率,这在历史上还是第一次出现。央行已经连续两周给市场带来了“惊喜”,上周超预期下调MLF利率,今天又在5年期LPR上保持定力、维持在4.20%,为2019年LPR改革后首次5年期利率未跟随MLF利率下调。“稳地产”还是“稳银行”,这是当前政策的一道选择题。地产是稳经济、稳信心的抓手,银行则是防风险的重要保障。我们认为在地产与银行的选择中,本次“意料之外,情理之中”的LPR操作释放了两大政策信号:一是稳定银行息差,自律机制下新一轮存款降息势在必行,缓解提上日程的地方化债对银行的影响;二是避免政策繁芜,对存量房贷利率调降让出空间。

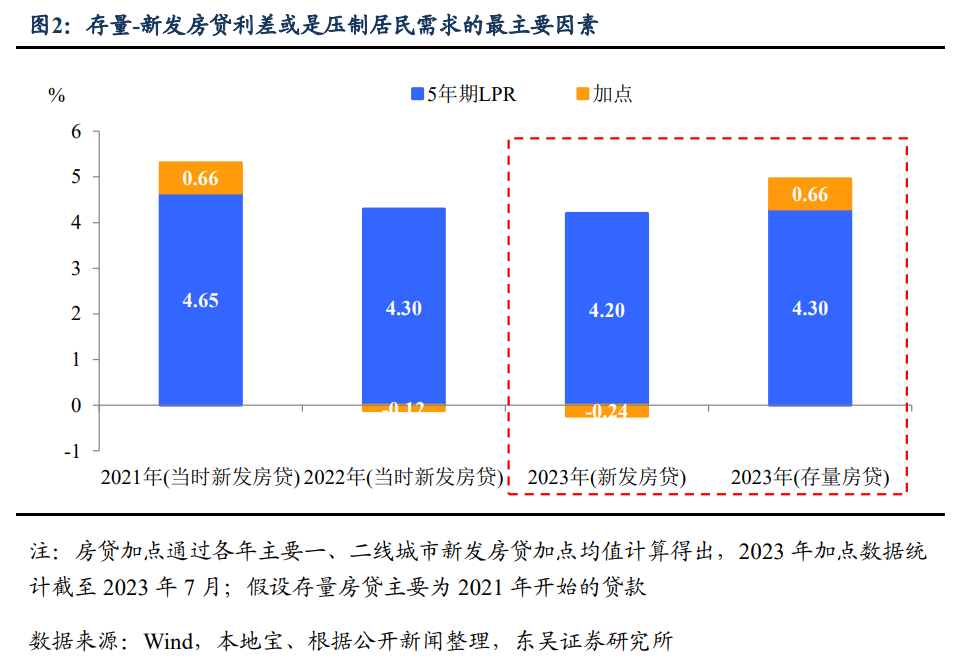

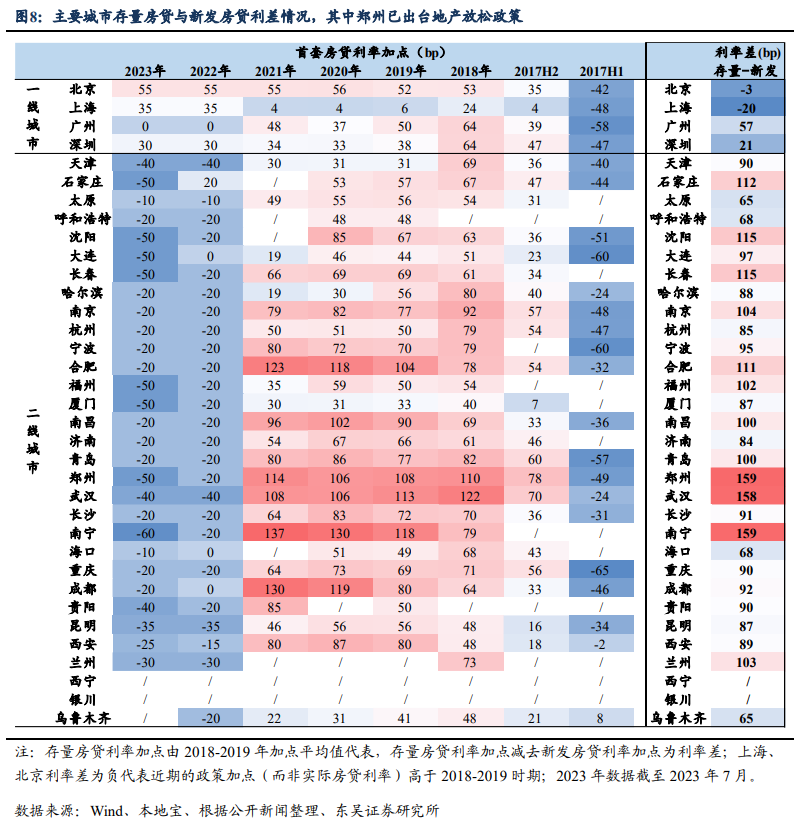

今年以来房贷“再融资”现象持续增加或许已经反映了5年期LPR下调效力的“桎梏”,二季度以来的按揭早偿与潜在的经营贷置换均是证据之一。在没有正式再融资机制情况下,长端LPR利率的进一步下调带来的可能是更多的低息贷款置换而非地产需求端的直接刺激。据我们统计目前多数城市的存量-新增房贷利差仍高达60-100bp,存量降息节省居民利息支出释放的需求或比新发贷款降息来的更为显著,而本次5年期LPR利率不变可能也是基于这一点考量。

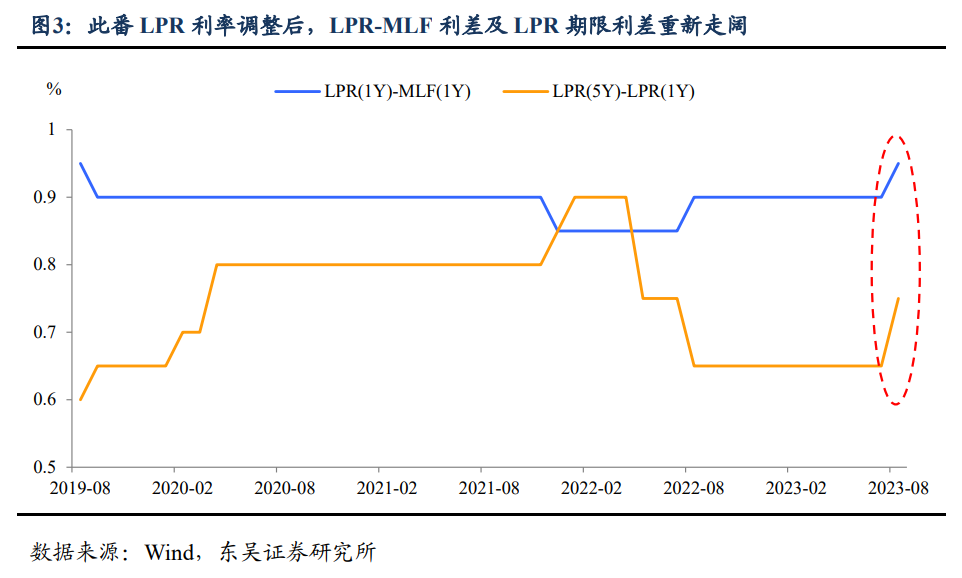

5年期LPR维持的“定力”,可能反映的是银行利润空间收窄“难言之隐”。此番利率调整后,MLF-LPR利差及LPR期限利差重新走阔。考虑到今年高层对金融稳定防风险的关注,我们认为新一轮存款降息以及预期的降准均有加速落地的必要性。

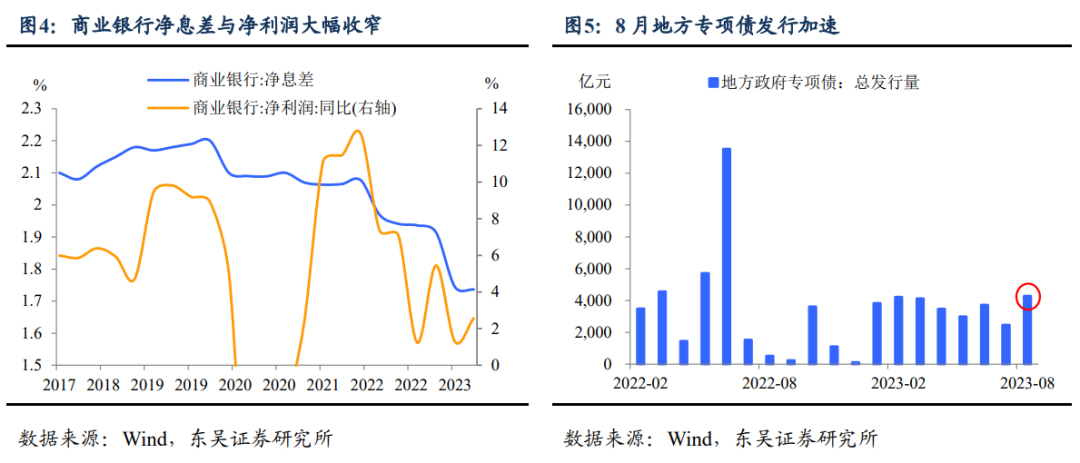

存款和存量贷款降息方面,央行二季度货币政策报告设专栏讨论银行合理利润水平,可见商业银行利润缩减已至央行关注水平,金融监管总局公布的二季度净息差为1.74%,环比虽持平,但往后看下行压力仍大:一方面是6月及8月LPR降息落地后的挤压资产端收益的效应正在逐步显现;另一方面央行上周日再提“统筹考虑增量、存量及金融产品价格关系”,包括按揭在内的多个存量贷款利率均有近期调降可能,驱动银行开启新一轮存款降息稳定负债端成本。

降准的诉求进一步增加。我们曾在7月金融数据点评报告中提到降准对于补充流动性、稳预期的必要性,观察这两周的变化,这些降准考量的压力不减反升:上周流动性“量涨价升”,央行逆回购超量投放难抵专项债加速发行对资金面的扰动;8月意外降息后汇率压力进一步增加,降准可发挥总量政策加力的稳预期作用。

5年期LPR虽未跟随下调,救地产的紧迫性并未下降。以史为鉴,5年期LPR跨步调降均伴随着地产调控放松,而在如今“房住不炒”缺席的地产供求新形势下,我们认为本次5年期LPR利率意外的不变并不意味着“力度要够”的地产政策有所转向,降息的空间或转交至存量按揭利率,且本轮地产放松的重心会在一线城市。

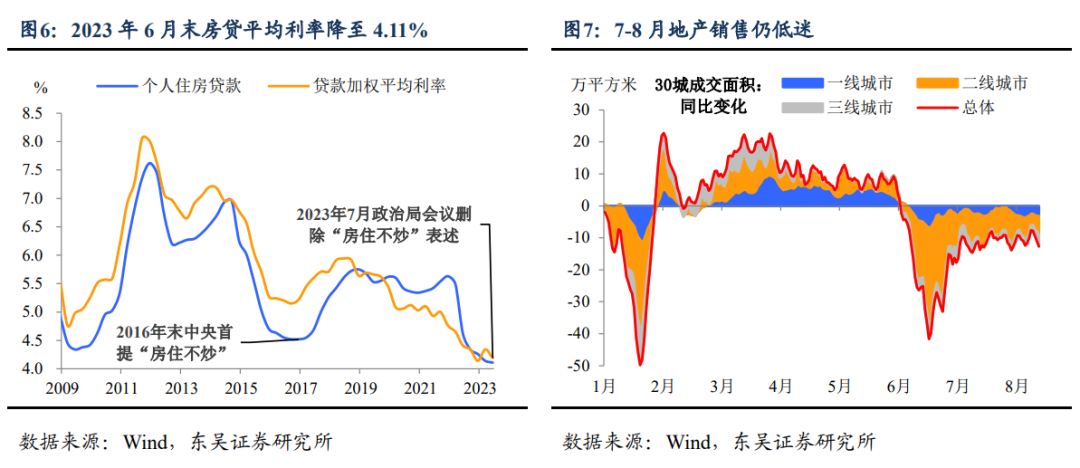

7月国家统计局口径70城房价下跌城市增多,如果8月趋势不变,广州、深圳或将成为符合央行首套房贷利率动态调整机制的下调条件首批一线城市,对于“买涨不买跌”的楼市信心影响较大。加之6月LPR下调后,6月末个人住房贷款利率进一步环比下降3bp至4.11%,已大幅低于2016年首提“房住不炒”时的4.52%,但三季度地产销售继续疲软,救地产的紧迫性并未下降。

为什么一线城市可能是后续地产政策发力点?变化主要在于“房住不炒”表述的缺席:政治局强调“地产供求新形势”、央行二季度货币政策报告删除“不将房地产作为短期刺激经济的手段”,都意味着我们对政府地产调控“稳而不强”的“刻板影响”可能要变一变了。对于当下数月低迷的楼市来说,库存更少、能级更大的一线城市的房价回升是其急需的“示范”。

不同的是政策对居民重回加杠杆的思考。参考去年5年期LPR年内累计降幅多达35bp的背景下,地产销售面积仍同比减少超20%,而今年居民收入、理财收益受到进一步扰动,股市及房价波动加大,重回加杠杆之路并非LPR降息能够“一蹴而就”,地产需求刺激落地后房价的企稳回升或是回归正轨的第一步。本次LPR非对称下调或考量到LPR降息并非影响居民加杠杆的核心变量,重点仍在各地预期地产放松政策的兑现与居民资产价格及收入的普遍好转。

风险提示:地产政策定力超预期;欧美经济韧性超预期,资金大幅流向海外;出口超预期萎缩。