中东“黑天鹅”引爆史诗级波动:油价飙升后飞流直下,交易员直呼“彻底恐慌”

同样是面临“政策定力”,国内和国外债市的表现大相径庭。国内10年国债正式进入“2.5%”时代,而美联储的政策“定力”却导致美债市场“哀鸿遍野”、纷纷刷新年内新高,作为全球市场利率锚的10年期美债收益率一度站上4.3%,全球资产压力山大。尽管资产很“慌”,鉴于基本面和短期情绪面的因素,我们依旧认为当前美债收益率可能接近于本轮周期的高点,10年期美债收益率未来一段时间更加合理的波动区间可能是3.5%至4.25%。

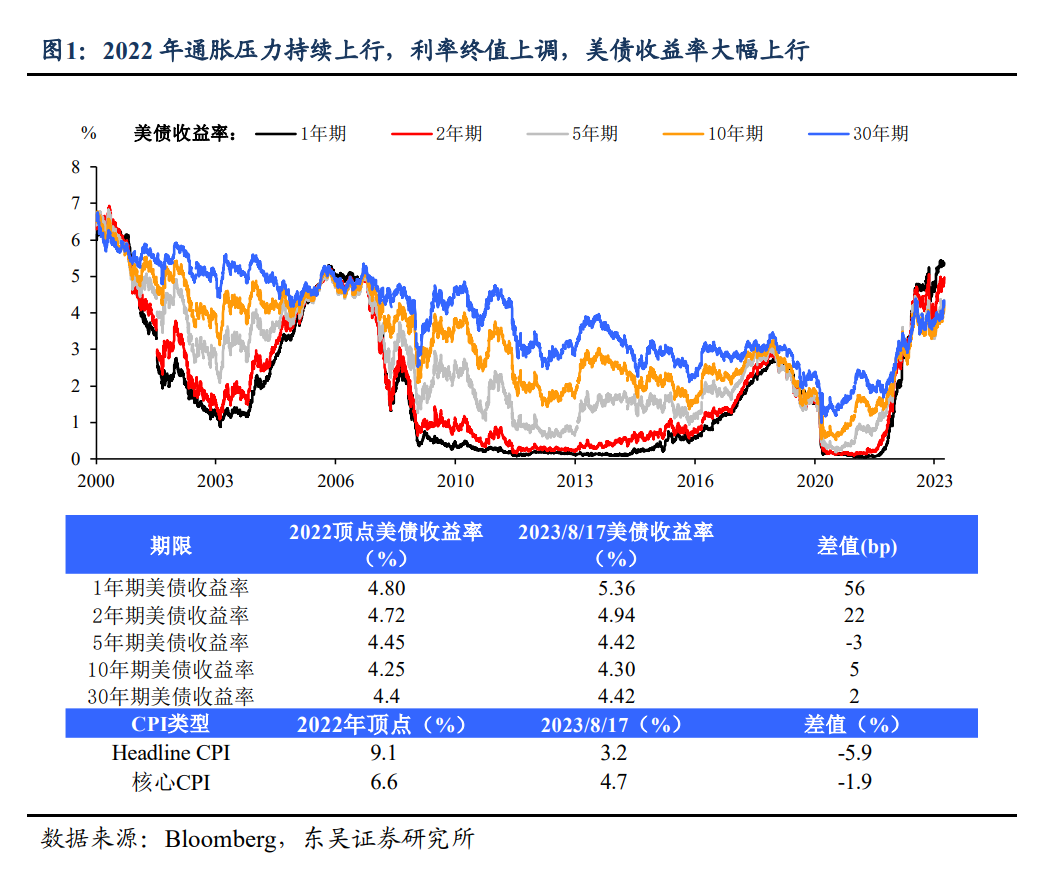

本轮上行和去年又有何不同?回顾来看,我们不难发现去年美债收益率快速走高的原因在于通胀频频超预期。与此同时,美联储大幅上调2023年政策利率终值(3.8%升至4.6%),持续加码的货币紧缩力度推高美债收益率(图1)。而本轮我们认为美债收益率上涨更多反映市场对美联储明年降息预期的调整。

那么如何看待本次美债收益率的大涨?其实通过复盘历史不难发现,触发美债上涨和下跌的因素无非是基本面、政策和事件三个层面(图2)。

本次推高美债的是超强经济韧性+“鹰”派加息信号+两大事件的推波助澜:

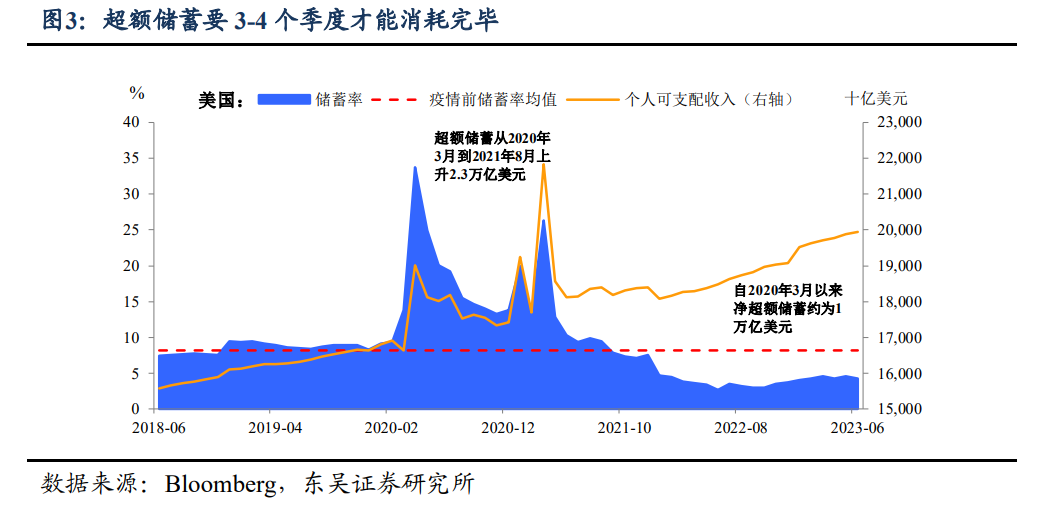

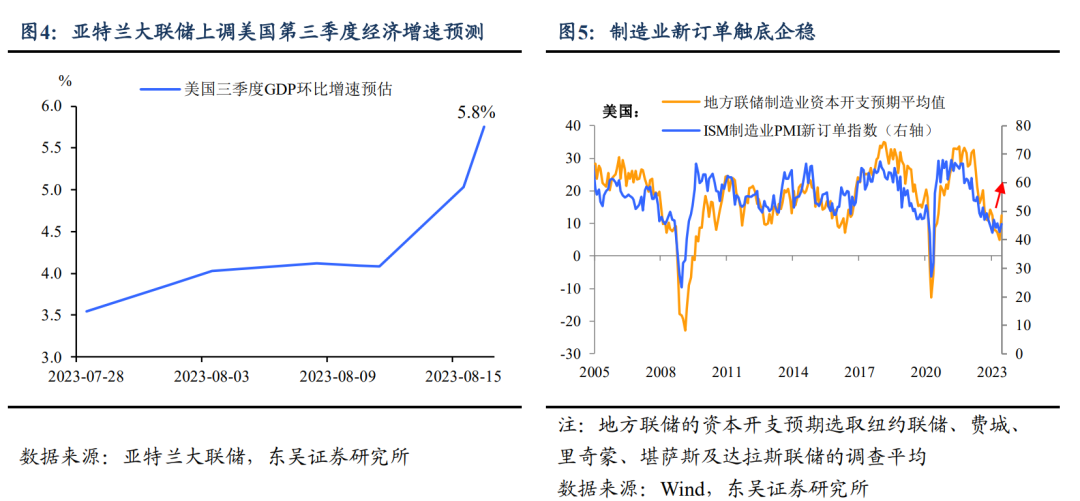

基本面角度,美国“亮眼”的经济表现。一、二季度美国GDP频频超预期,而亚特兰大联储对美国Q3环比增速从4.1%连续上调2次至5.8%。由此我们认为,上半年经济大超预期的状况在下半年将持续:经测算超额储蓄要到明年2季度才能消耗完毕,制造业开始企稳回升,住宅投资也将转正,这一切都减小了衰退的可能。当前经济基本面强于2022年。除此之外,7月“二次通胀”的开始证明了6月大幅“下台阶”难以为继,美债的交易逻辑转向经济基本面(图3-5)。

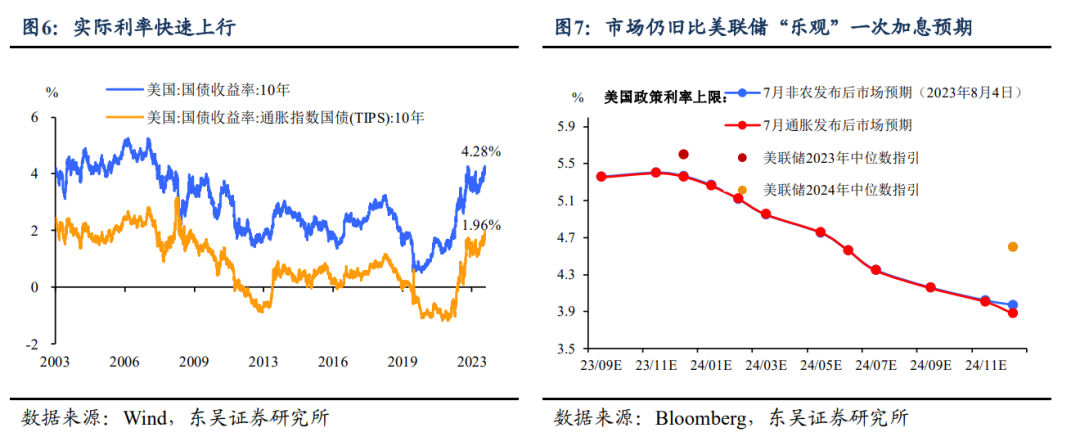

政策面角度,实际利率刷“纪录”,美联储释放更“鹰”的信号。短期内降息预期难以兑现+下周杰克逊霍尔会议(Jackson Hole)上将释放的偏“鹰”政策预期,共同推动美债收益率上涨。10年期通胀保值债券(TIPS)收益率飙升,触及2%的关键关口,刷新近十年以来的纪录。与此同时,7月会议纪要释放今年以来鹰派语句最多的一次。这也“引导”市场开始price in在下周全球央行年会上,美联储可能对中性利率的“鹰”派论调(图6-7)。

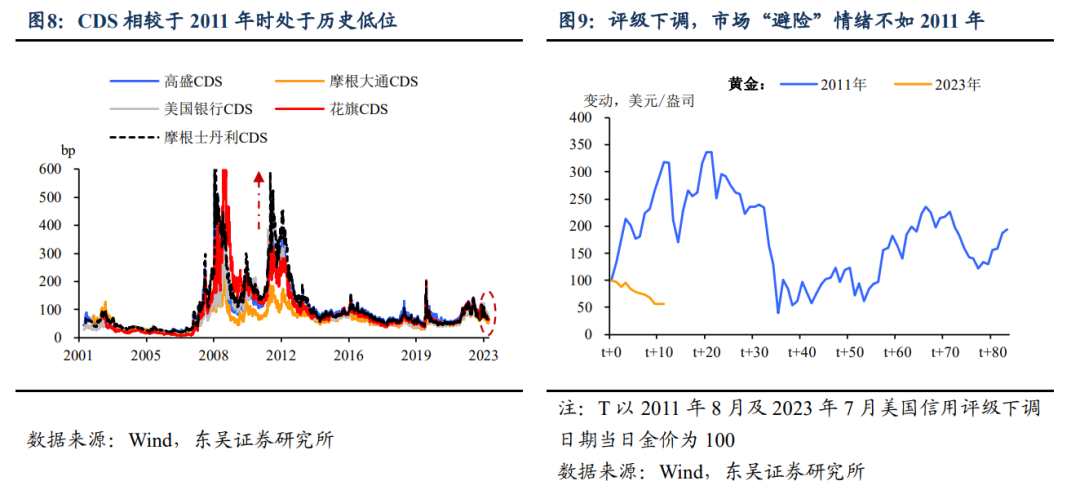

事件角度,主权信用评级下调+Q3发债潮。惠誉下调美国国债评级以及美债的“供给潮”起到了对美债收益率“推波助澜”的作用。一方面,美国三季度预计发债规模明显高于此前的预期、增加到1.007万亿美元,且从期限结构上看,中长期国债发行规模更大。5年期,10年期及30年期的发行规模分别为990亿、1020亿、1070亿。在此压力下,美债已经在2周前脉冲式地推向4.2%。另一方面,虽然本次评级下调与2011年相比,市场十分“淡定”(图8-9)。关注点在美股巨额的政府债务和外资减持美债上,短期内推动市场押注收益率的上涨。

展望后市,市场预期还需调整,美联储“三思而后行”。鉴于本次推高美债的核心因素还是强劲的经济活动,让市场对政策利率重新定价。如果通胀能够持续下行,这将能够限制住美债收益率上涨的空间。但是值得注意的是,如果通胀真的重新加速,这将带领美债收益率再次冲高。而若想要美债收益率跌破3.5%,则需要失业率的大幅抬升或者明显的就业降温。

风险提示:欧美通胀韧性大超预期,美联储及欧央行货币政策紧缩大超预期,欧美陷入衰退概率大幅增加,美国中小银行再现挤兑风波。