4亿桶抛储「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收复100美元关口

英为财情Investing.com - 美联储主席鲍威尔(Jerome Powell)及其他美联储官员一而再再而三重申「更长时间的高利率」路径,试图削弱经济增速,让通胀回到疫情前。然而,美联储可能别无选择,只能尽早降低利率,因为美国政府承受不起更长时间的高利率状态。

概要

- 美国联邦债务增速远超税收和GDP增速,此前因处于低利率环境,所以没有造成问题

- 然而,越来越高的利率威胁到了联邦债务计划

- 如果利率保持当前水平,一年内利率支出将增长超2000亿美元,

债务计划

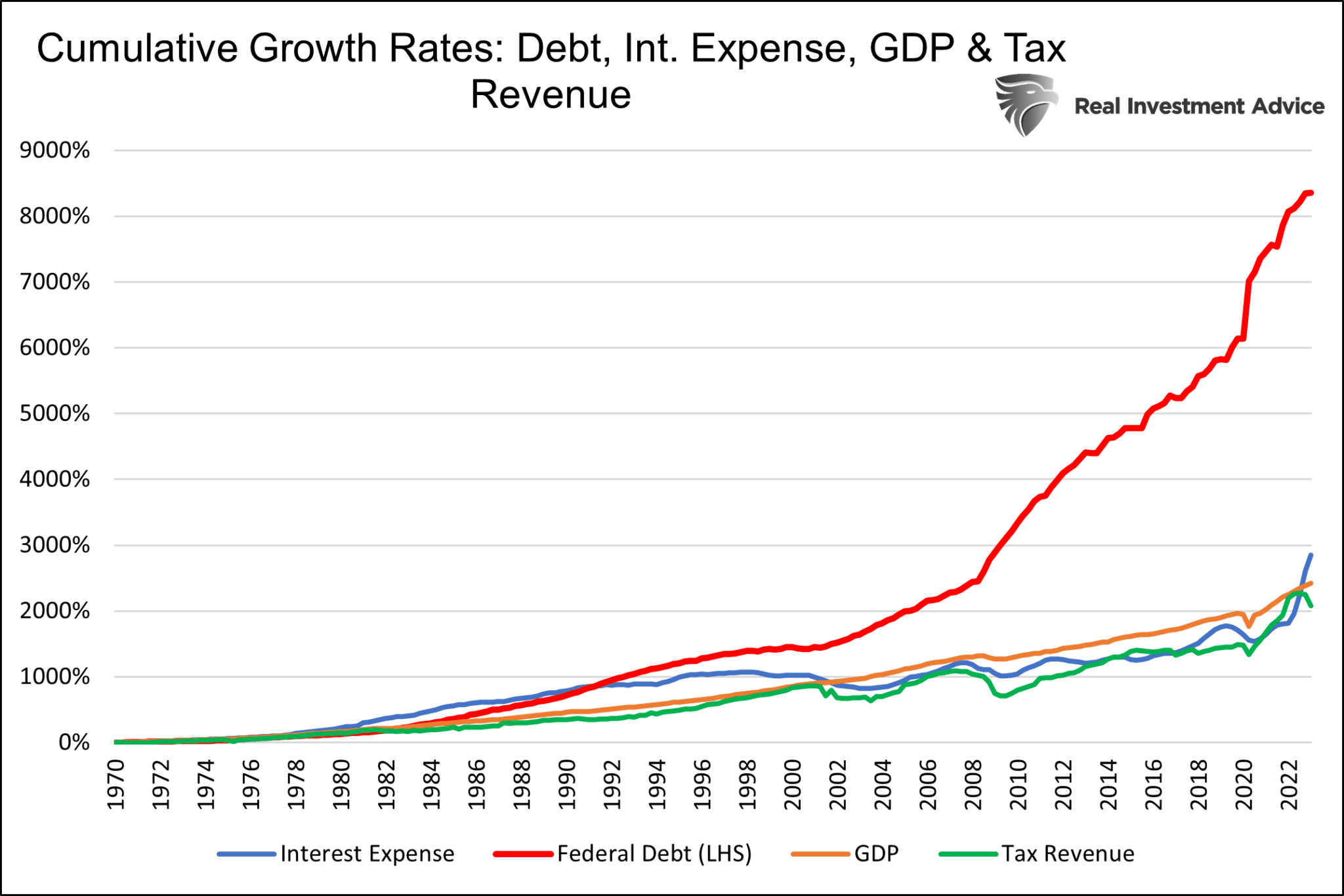

美国联邦政府的债务已从1970的的3700亿美元增长至了31万亿美元,绝对值增幅显然是巨大的,虽然公平地说,判断增幅是否过大应与经济和税收的增幅相比,然而不幸的是,即使于经济和税收的增幅相比,规模也是庞大的。

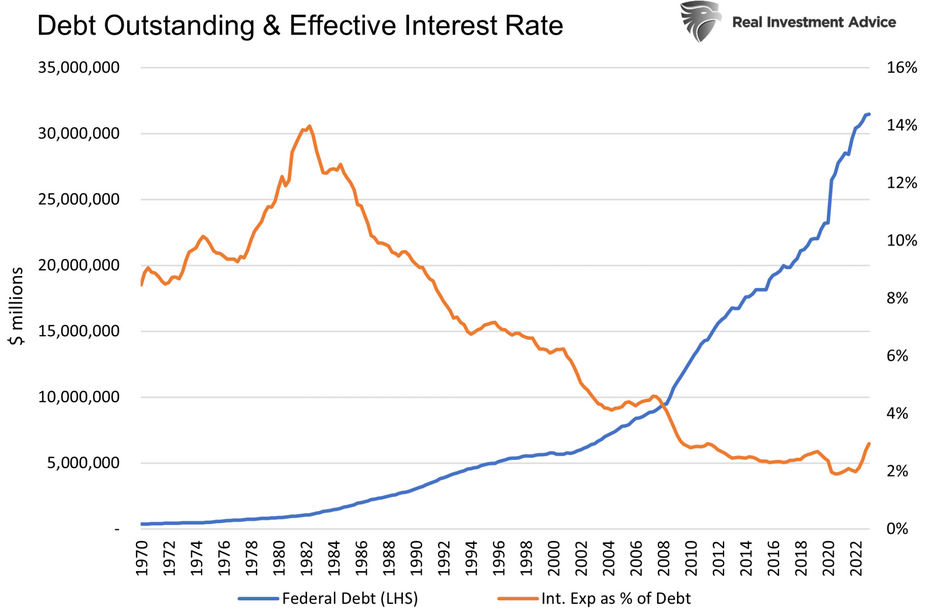

自1970年以来,美国联邦政府债务的增长速度是GDP的四倍。更糟糕的是,税收收入的增速甚至低于GDP的增速。低利率有助于缩小巨大的支出与收入之间的差距。自1970年以来,联邦政府承受的实际利率已从8.5%降至3%,因此「可以承受」债务大规模扩张。

然而,如果利率保持于当前水平,近期飙升的债务将变得极其棘手。矛盾地说,我们也因此看好美债。

下图展示了联邦政府实际利率快速下降的趋势,而债务规模快速上升的趋势。

下图则显示了债务规模增速是利息支出、GDP和税收增速的逾四倍。

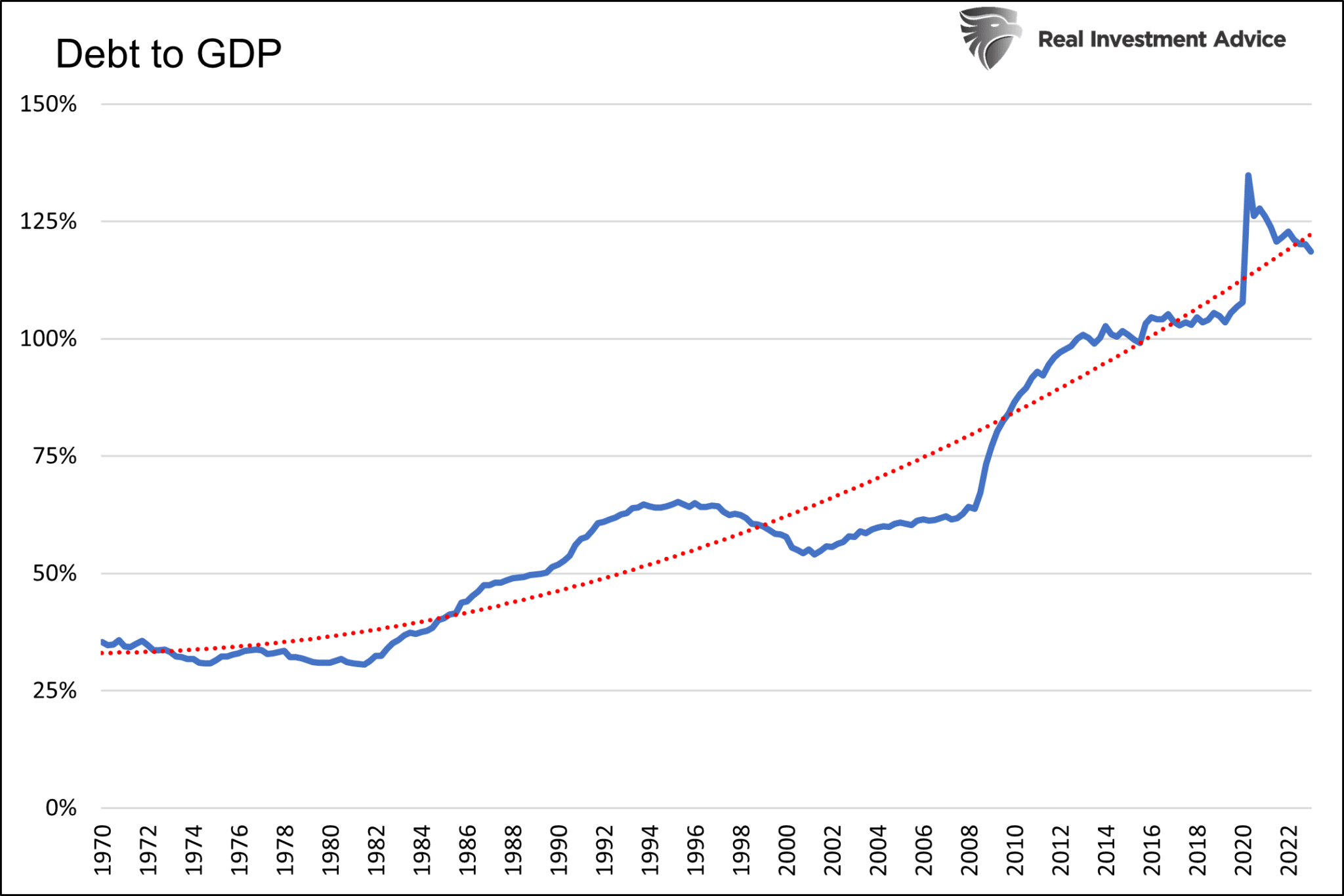

最后,由于美国政府借款规模持续高于收入,政府债务占GDP比重已达120%左右,而趋势也在持续走高。

债务展期成本高昂

自2022年初利率开始快速上升以来,实际联邦政府利率已经上升了整整一个百分点。同期债务增加了1.8万亿美元,利息支出增加了3280亿美元。于此3280亿美元中,只有大约500亿美元来自新债发行。剩下的部分是财政部必须以高于旧债的利率发行新债,为到期债务提供资金。

据SIFMA计算,仅今年上半年,美国财政部就发行了9.9万亿美元的债务。与此同时,联邦政府债务增幅略高于1万亿美元。其中8.9万亿美元的新债乃用于接续旧债。

一些新债以极低的票面利率接续旧债。新债也将取代即将到期的国债,后者的利率可能接近目前的水平。最后,一些用于取代很久以前发行的债务的新债可能会以较低的利率完成。

由于变量很多,因此预测利率上升对利息支出的影响并不像想象中的那么容易。不过,我们仍将尝试一下。

预测未来12个月的状况

以下分析有助于量化为新支出提供资金的债务发行活动以及为到期债务进行的再融资将如何影响联邦政府利息支出。为了估算出这些债务融资活动的影响,我们先假设:

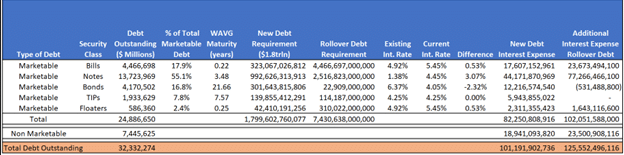

- 即将发行的债务期限将与现有未偿债务的期限一样。

- 由于约占政府债务四分之一的非流通债务没有收益率或到期日,我们依照可流通债务假设其利息支出。

- 因此,预算赤字(新的资金需求)将达到1.8万亿美元。

- 所有数据来自美股财政部,截止日期为2023年6月底。

- 对于TIPS债券,续期不会产生影响,因为其收益率是按照通胀率来计算的

- 所有浮动利率债券每三个月重新设定一次

下表按类型(可流通或不可流通)以及证券类别细分了债务。右边的各栏表示债务的额外费用,其中倒数第二栏是为填补赤字而发行的债务所产生的新利息支出。

最后一栏计算了与到期债务展期和置换相关的额外利息支出,我们通过把债务金额乘以现有利率与当前利率之差来计算。

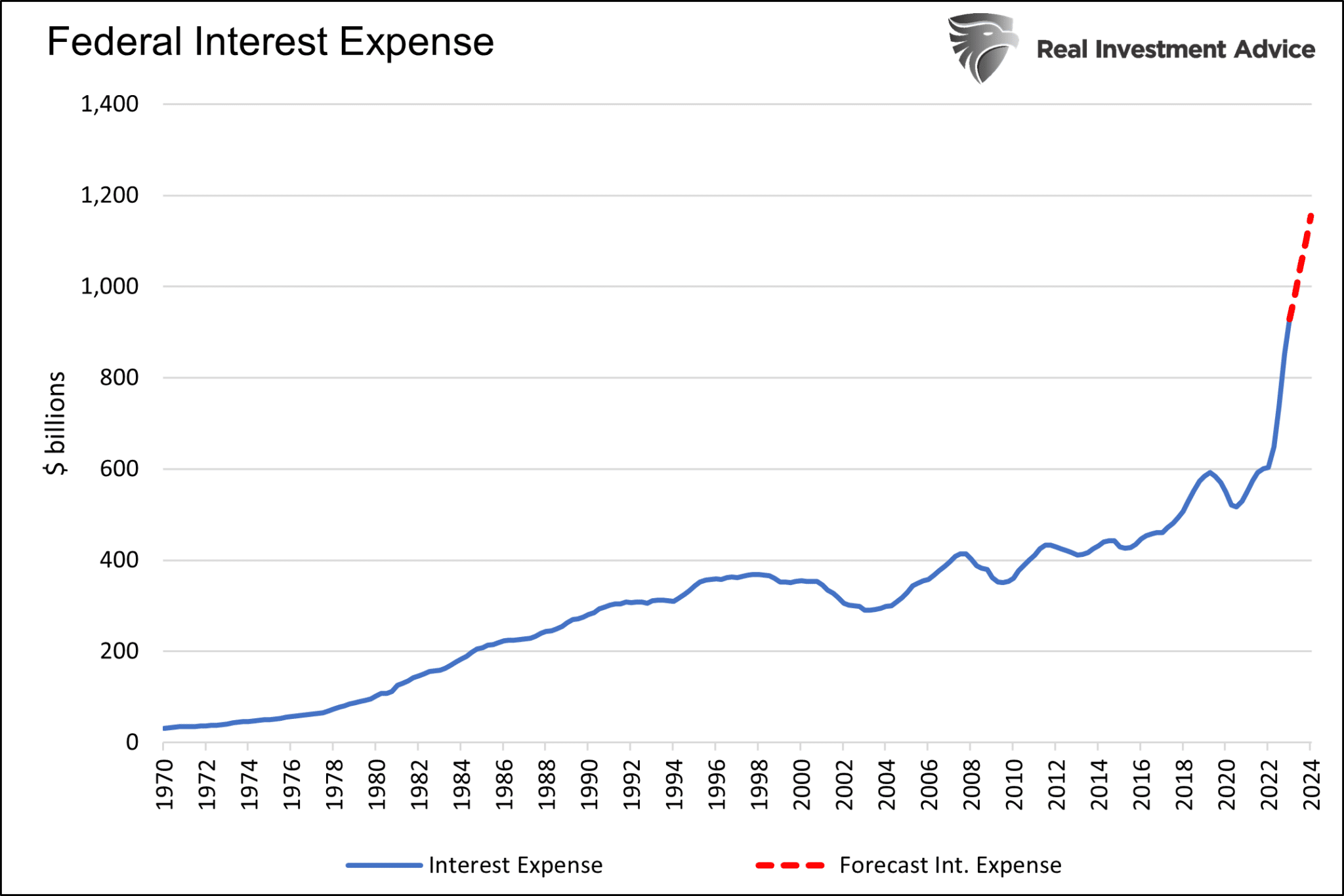

未来12个月,联邦政府利息支出总额将增加约2260亿美元至超过1.15万亿美元。相比之下,于2010年第二季度到2021年底,即利率接近于零时,利息支出总额才增加了2400亿美元。更令人震惊的是,利息支出于过去三年的增幅超过了此前50年的增幅。

总结

于目前的利率水平,这些利息支出是不可持续的。然而,于2022年之前的利率水平,利息支出并不太棘手。那么,财政部和美联储要如何应对?

答案很简单。美联储现在必须消除通胀,并尽一切努力确保利率回到去年接近于零的水平。此举可以为美国财政部以快于经济增长的速度发债赢得时间。

而「争取时间」至关重要,因为目前的债务不可持续,需要更低的利率和更多的量化宽松。然而,可能到未来的某个时候,零利率都还不够低了。不幸的是,大多数政府领导人只会把这个问题推到未来,让债务问题于别人手中爆炸。

因此,我们认为美联储的口号将很快转变为「更长时间的低利率」!

***

InvestingPro夏季大促现已拉开帷幕,超低价格,升级投资策略!

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,打造投资好帮手,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

优惠详情:

- 包月:节省20%,按月订阅,灵活方便。

- 包年:节省50%,以无与伦比的价格,畅享全年特权,打通璀璨「钱途」。

- 两年:网页版特别优惠,节省高达52%,最大化投资回报,畅享独家网页版特惠。

限时促销,机不可失,立即畅享尖端投资工具、实时市场分析、专家意见。

马上加入InvestingPro,释放投资潜力。夏季大促,手慢无!

***

翻译:刘川