英为财情Investing.com - 即使在最强劲的牛市中,恐惧和恐慌也可能会让投资者导致错失投资机会。

对投资者来说,熊市后的消极情绪是一个常见的陷阱,因此专注于分散投资和资产配置等实用策略是必不可少的。不要仅仅依赖专家的建议或经济预测来判断市场走势——关注现实和你自己的投资目标,才可以避免不必要的风险。

我们不妨一起来看看实际的例子。

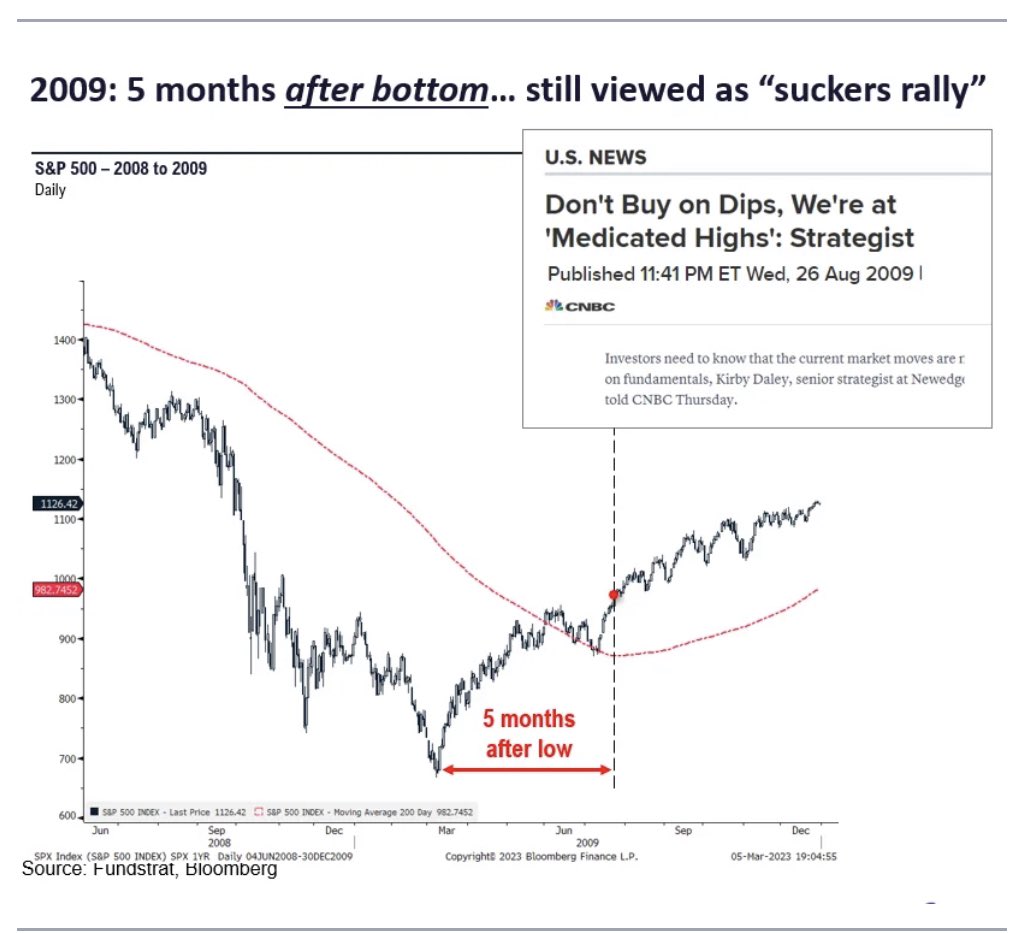

2009年3月,次贷危机重创了投资者和金融体系——当时,美国股市较2007年10月的高点下跌了约58%。

(标普500指数周线图来自Investing.com)

随后,美国股市从2009年3月开始连续5个月上涨。但是,当时投资者和行业专业人士的说法是,这只是一个技术性反弹,市场还会回落,所以需要注意风险!

(触底后的市场反弹趋势来自Fundstrat, Bloomberg)

结果呢,随之而来的就是华尔街历史上最好的十年,也是最强劲的牛市之一。

而这种情况经常发生。熊市过后,华尔街充满了消极情绪的经济学家、媒体和基金经理,这个时候,投资者很容易成为恐惧和恐慌的牺牲品。

再来看看现在的情况。

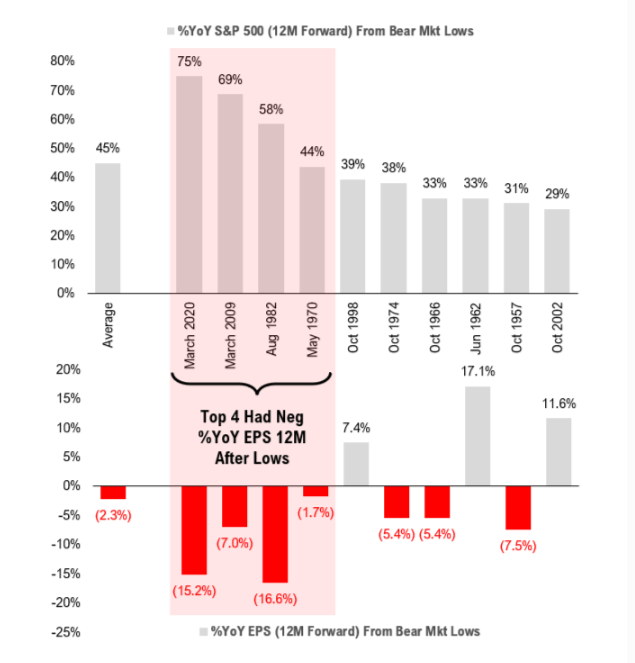

华尔街充满了这样的说法——下一次美股大崩盘似乎即将到来,而其中一个可能的原因就是企业利润的下滑。

(企业利润下滑,但是市场却在上行)

遗憾的是,上面这张图显示情况似乎并非如此。当利润在下降(红色柱状图)的时候,市场出现了历史上最大的反弹(灰色柱状图)

所以,游戏规则没有变化——我们可以看空或看多,而不管你是多头还是空头,我们总是可以找到一些数据、一些图表或一些专家来证实我们的认知偏见。

但随后,我们必须回到现实,记住那些通常无聊的东西——CAP、多元化、战略和战术资产配置,以及再平衡。

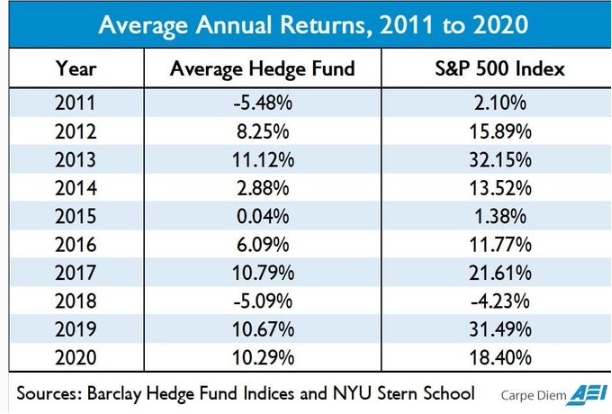

最后,如果你还是迷信华尔街的著名人士,那么下面这张图是过去十年,知名对冲基金们和美国标准普尔500指数的表现对比图:

(对冲基金vs标普500指数)

他们每一年都被大盘打败!所以,如果你只是听他们的话,你也会受到伤害。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)