数十年规律失效!中东冲突彻底“撕裂”原油与新兴市场货币走势

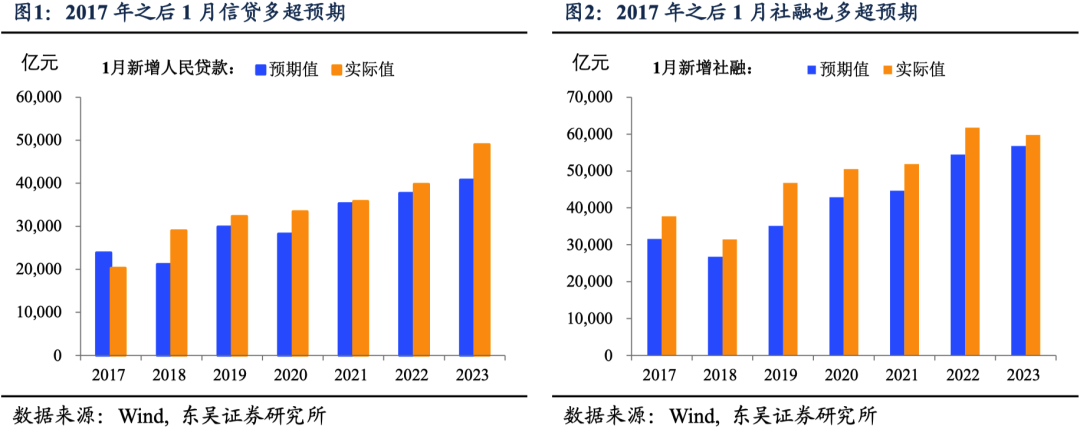

2023年信贷“狂飙”的质地如何?比2022年好,比2019年差。尽管2023年春节假期较早,但1月新增的人民币信贷仍创下历史同期新高,且明显超过市场预期。其实2017年以来的金融紧缩周期中,年初信贷和社融超预期成为常态,“开门红”也并不少见(比较典型的如2019年和2022年)(图1和2)。

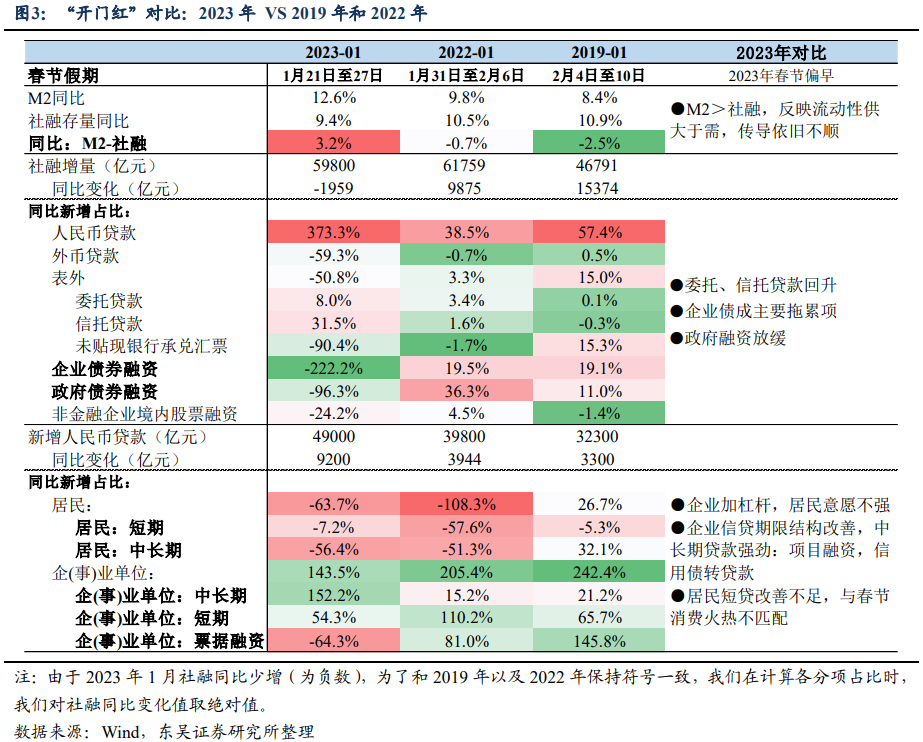

因此,“开门红”的质量更加重要,从结构上看,我们认为2023年要好于2022年,但是差于2019年:与2019年相比,2023年居民端的加杠杆意愿明显不足;与2022年相比,信贷通过短期工具冲量的情况明显缓解,具体而言:

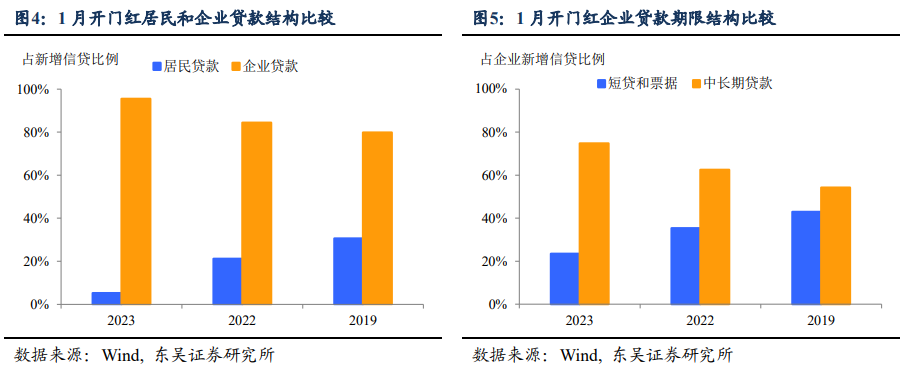

企业借钱,居民观望:弱于2019年。1月居民用储蓄和奖金消费和还贷。与春节期间火热的消费复苏形成对比,1月居民端无论是短贷还是中长贷均录得同比萎缩——分别同比少增665亿元和5193亿元。如果不是商业银行限制居民提前还房贷,居民端的信贷情况会更加糟糕。我们之前反复强调,居民端加杠杆意愿(尤其是中长期贷款)是宽信用可持续性和经济内生性复苏程度的重要因素。

2022年也面临类似的窘境:1月居民短贷同比少增2272亿,中长期贷款同比少增2024亿,反映出按揭需求较弱,居民持币观望情绪浓厚,印证了房地产销售持续下滑。相较而言,2019年1月居民贷款新增量处于合意水平,且结构上主要为中长期贷款增长。

企业继续借钱,而且喜欢借长钱:好于2022年。企业继续成为宽信用的主力,在期限结构上未出现明显的短贷和票据冲量的情况,而这一点在2019年和2022年都较为显著。背后的原因一方面是政策上的大力支持,项目建设和投资依旧是当前地方稳定经济的重心(春节后地方部署今年经济工作时大都把项目建设放在第一位),1月10日人民银行、银保监会联合召开主要银行信贷工作座谈会,要求信贷投放适度靠前发力。另一方面则是贷债跷跷板的效应,1月信用市场依旧不太平,这一点社融中企业债融资表现不佳和非银存款大幅增加也能侧面印证。

相较而言,2019年和2022年企业融资背后实体经济需求的支撑偏弱。2019年1月新增票据融资规模(5160亿元)为同期历史最高值、信用虚增明显;2022年企业贷款多增的部分主要为短期贷款(1.01万亿元,占同期企业贷款的30%),更多是流动性支持,不能反映出项目端融资的恢复。

地产监管放松,信托、委托等表外融资回暖:好于2022年。2022年第四季度以来地产支撑政策(尤其是融资政策)持续加码,地产融资在1月明显好转,带动信托和委托融资边际改善:委托贷款同比多增156亿元,信托贷款同比少减618亿元。这一点和1月在春节提前的情况下M1增速的超预期回暖密切相关。与此相对应,2022年初房企的融资依旧受到较大的限制,三条红线、预售资金管理等成为表外相关融资回暖的重要压力来源。

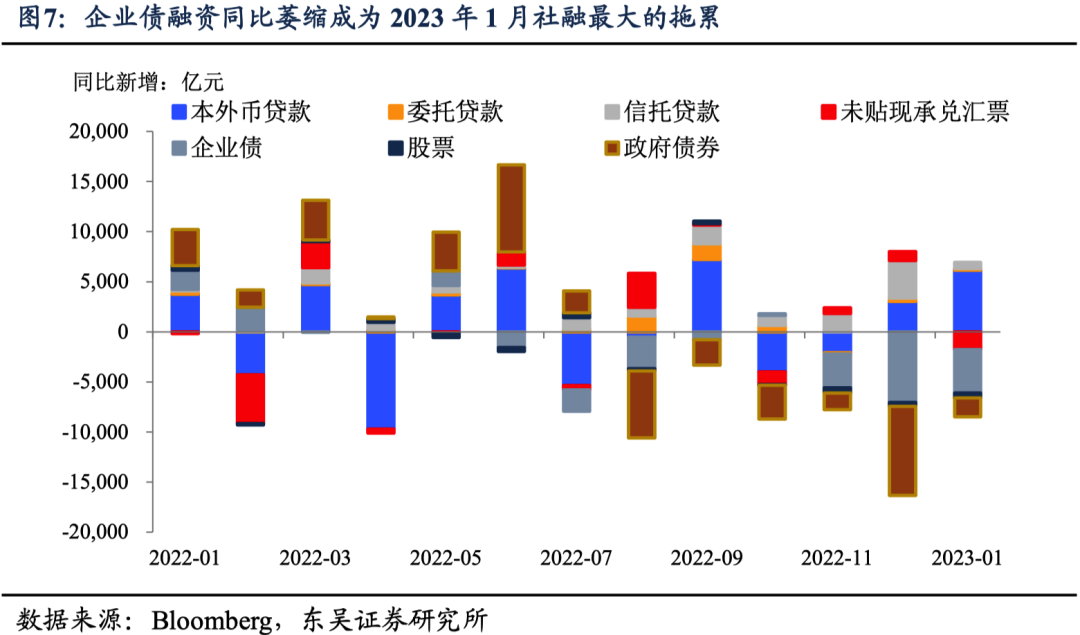

企业债融资萎缩:弱于2019和2022年。由于信用债市场的动荡和地方城投违约风险的上升,2023年1月企业债融资规模仅1486亿元,而2019年和2022年同期这一规模均在4500亿元以上。不过由于企业中长期贷款的强势扩张,能够较好地对冲2023年的这一相对弱点。

政府融资节奏有所放缓:弱于2022年。1月政府债券融资同比少1886亿元,不过这与2022年财政和基建明确要求提前发力有关。但是这并不意味着项目和投资的落地会相应的放缓,2022年下半年以来,政策性金融工具和商业银行贷款成为基建等项目融资越来越重要的来源,而由于地方收支压力和收益率要求的限制,专项债发挥的作用有所弱化。因此政府债券融资虽然放缓,但是政府资金撬动的杠杆却在放大,这将支持第一季度投资增速继续保持强劲。

信贷开门红“强于2022年,弱于2019年”意味着什么?无论后续信贷的可持续性如何,这至少意味着经济在2023年第一季度很可能会出现较强的扩张——强于2022年,弱于2019年,当然值得注意的是背后主要依赖的是投资,且政策意味更浓,市场属性会相对更少。这也意味着宽信用的可持续性是存疑的,因为从政策主导过渡至内生性复苏才至关重要,当前货币市场利率上升和部分城市二手房交易的回暖并不足以证明居民端和市场性融资需求的回归,强势的信贷能否持续到第二季度仍有较大的不确定性。

风险提示:毒株出现变异,疫情蔓延形式超预期恶化、疫情反复出行意愿恢复不及预期、居民消费意愿下滑及海外衰退幅度超预期的风险。