美股盘前,纳指期货跌逾百点!原油升逾1%,美元失守99关口,比特币升至7.2万美元

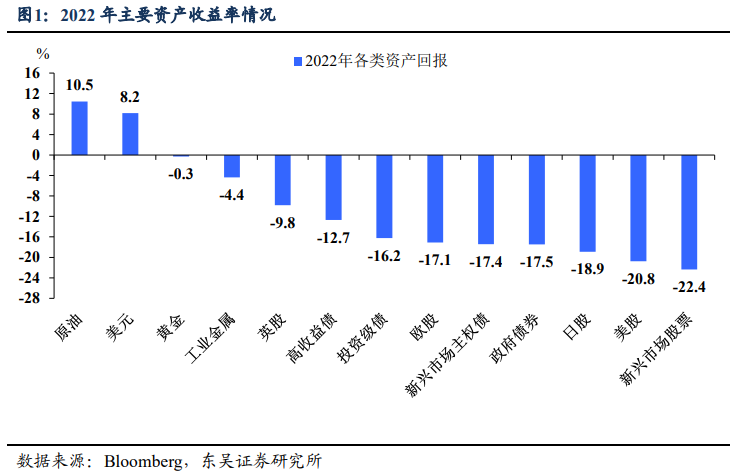

2022年可能是疫情三年以来,经济和市场最动荡的一年,但也是大宗商品的又一个大年。回顾2022年,我们见证了俄乌冲突以及背后的地缘政治剧变,也目睹了美联储40年来最迅猛的加息浪潮;我们亲历了中国经济在疫情反复中负重前行,也感受着全球经济在衰退的泥淖里举步维艰。毫无疑问,这是市场跌宕起伏的一年,而大宗商品再次经受住了“疾风暴雨”,在主要大类资产中,原油(以布伦特原油为代表)领衔大宗,依旧取得超过10%的正收益!而黄金和工业金属的表现在一众动辄两位数跌幅的权益、债券资产中也算不俗。

其实回首疫情三年,也是属于大宗商品的三年。除了2022年,从2020年疫情后大放水下黄金“拔得头筹”,再到2021年需求复苏+供应扰动下,油、铜“一骑绝尘”。商品在全球大类资产配置中扮演的角色越来越重要。

我们在此前大宗商品50年系列的基础上,更新了对黄金、原油和铜三个主要品种的深度复盘,以飨各位读者。经过了2022年的大起大落,我们继续看好2023年黄金、原油和铜的表现,其中黄金的确定性更高,原油的空间和弹性更大。

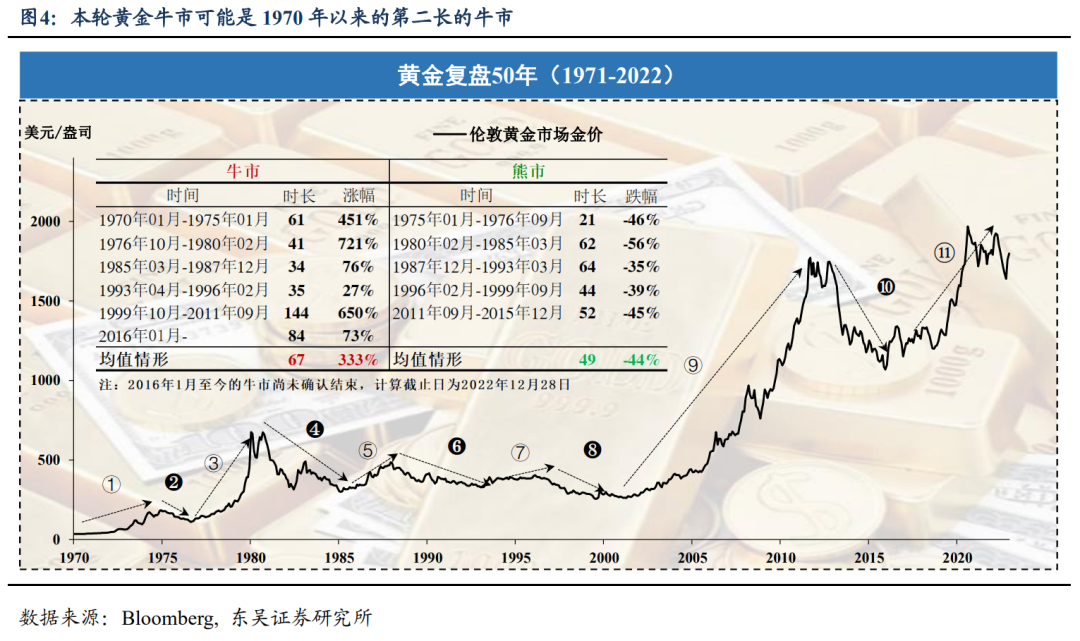

疫情三年,本轮黄金牛市似乎仍未结束。至2022年12月,本轮黄金牛市已经持续了84个月,是1970年以来历时第二长的牛市,不过收益率却不尽如人意,截至2022年12月28日累计涨幅仅达73%。值得注意的是,2020年8月之后,金价主要在1700至2000美元/盎司之间震荡了两年多的时间。

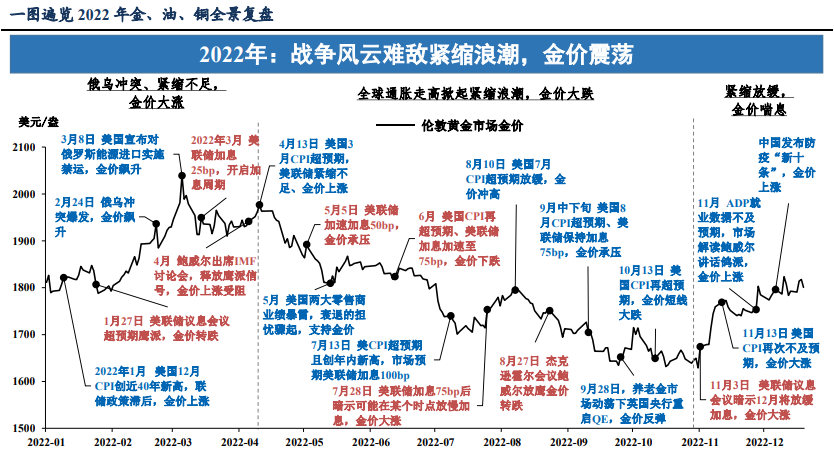

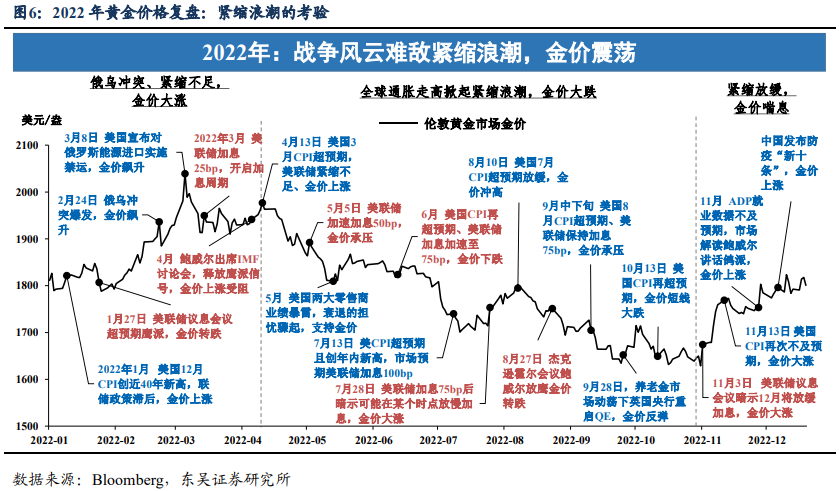

回顾2022年,金价大起大落,但经受住了紧缩狂潮的冲击。年初在俄乌冲突的加持下金价一度站上2000美元/盎司,第三季度在欧央行为控通胀、不断加速加息的影响下,金价也一度跌至1618美元/盎司的低点,年末则在美联储放缓加息、中国加速优化防疫的作用下金价反弹至1800美元/盎司上方,全年累计仅下跌0.3%。纵观全年,可以分为三个阶段:

第一阶段:俄乌冲突+紧缩不足,金价大涨(1月至4月)。基本面上最大的冲击是俄乌冲突的意外爆发,以及欧美对于俄罗斯史无前例的制裁,3月8日拜登宣布对俄罗斯能源实施进口禁运,将金价推上2000美元/盎司的高位;政策层面,尽管通胀数据屡屡超预期,但是美联储紧缩不足(仅在3月加息25bp)。

第二阶段:通胀点燃紧缩浪潮,金价大跌(4月至10月)。基本面上,地缘政治冲突对于发达经济体通胀的影响开始显现,欧美通胀不断刷新新高,5月美联储开始加息50bp,6月则进一步加速至75bp(欧央行也在7月开始大幅加息)。除此之外,俄乌冲突和疫情管控下欧洲和中国经济的走弱,客观上使得美元指数不断走强,也对金价形成明显的压制。

第三阶段:紧缩放缓,金价获得喘息之机(11月至12月)。政策上转折性事件是11月3日美联储议息会议明确暗示12月很可能会放缓加息50bp;基本面上,10月和11月美国通胀数据连续不及预期则进一步点燃市场对于政策转向的预期。除此之外,中国疫情优化加速了美元阶段性走弱,也为黄金上涨创造了的条件,金价最终在年底回到1800美元/盎司上方。

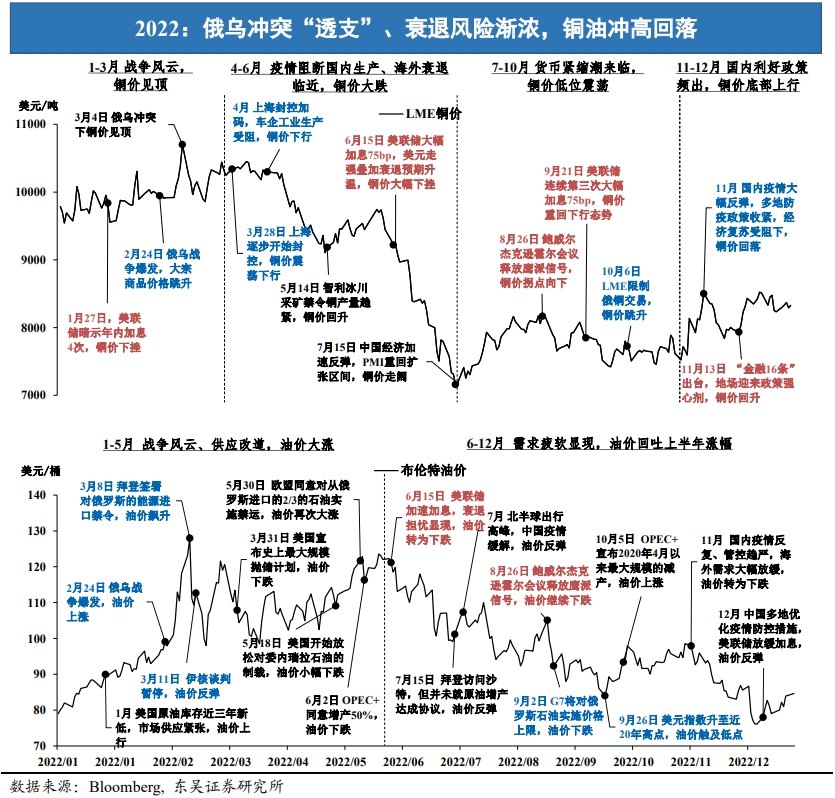

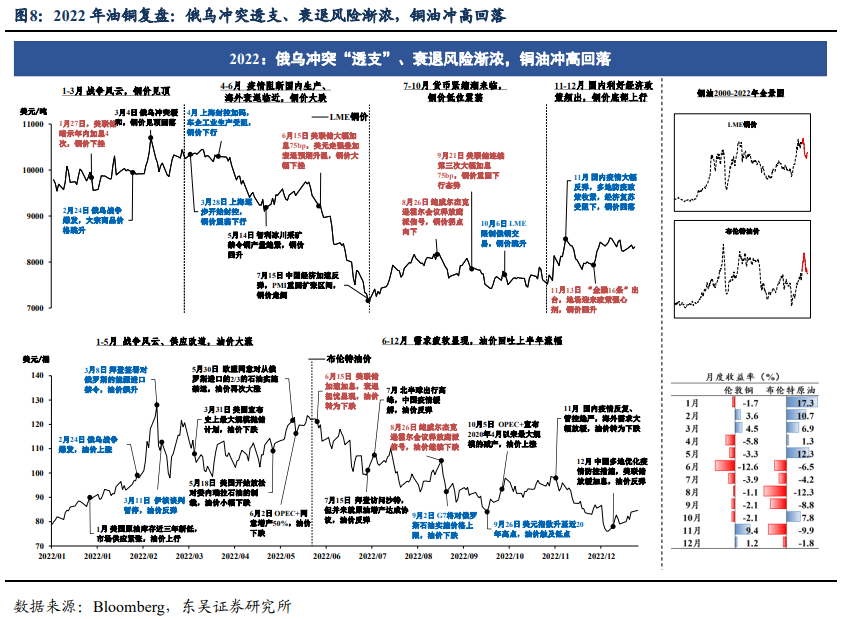

与黄金的震荡相比,油、铜的行情更加“波澜壮阔”。从2020年疫情爆发、刷新历史低位后艰难“填坑”;到2021年全球复苏、供应链受阻下油、铜等大宗商品“一骑绝尘”、收益远超其他大类资产;再到2022年,年初俄乌冲突下“盛极一时”,但是“透支”之后在全球经济放缓的阴影下,油、铜等商品价格的下跌同样“无情”。

回顾2022年,从铜、油等商品的走势上我们学到了两条重要的启示。第一条是关于事件冲击的作用——重大事件的爆发往往是行情加速见顶(或者见底)的催化剂,如果说2022年3至4月疫情爆发加速商品价格见底,那么2022年2至3月俄乌冲突的意外爆发则使得价格高点提前来临。此外,对于供需因素的评估——供给端往往是长期因素(比如投资不足),以年度(或者更短的时间)为维度,需求因素的边际影响可能更大。疫情三年,商品投资不足的问题并未得到根本解决,但是2022年和2021年商品的行情大相径庭,背后的重要原因就是需求的强弱不同——尽管库存都处于较低水平,但2022年市场担心的是衰退,而2021年市场的主题则是复苏。

从具体行情上看,2022年上半年原油比铜更加坚挺。背后的原因在于基本面影响因素的差异,俄乌冲突对于原油供给的影响更大,而铜价更多地受到来自中国等新兴市场经济体的影响。因此4月上海开启封控带来了铜价的向下拐点、此后地产断供等事件的发酵进一步加速了铜价的下跌。相较而言,油价更具韧性,至少上海封控没有中断原油供需重构的叙事,直到6月美联储开始果断加速加息至75bp,全球经济衰退风险明显上升后,油价才迎来向下拐点。

2022年下半年,铜价更早迎来反弹,中国“底色”依旧更浓。疫情三年,市场一度怀疑铜价可能与中国脱钩,但是从2022年的经验看铜的中国底色依旧很浓。尤其是下半年,在欧美央行不断加速紧缩下,原油价格一直在刷新年内低位,而铜价在7月触底后进入盘整,第四季度在国内地产政策继续加力、疫情防控不断优化下,铜价甚至出现了明显的反弹。铜、油的这一分化再次凸显了铜价背后中国政策因素的重要作用。

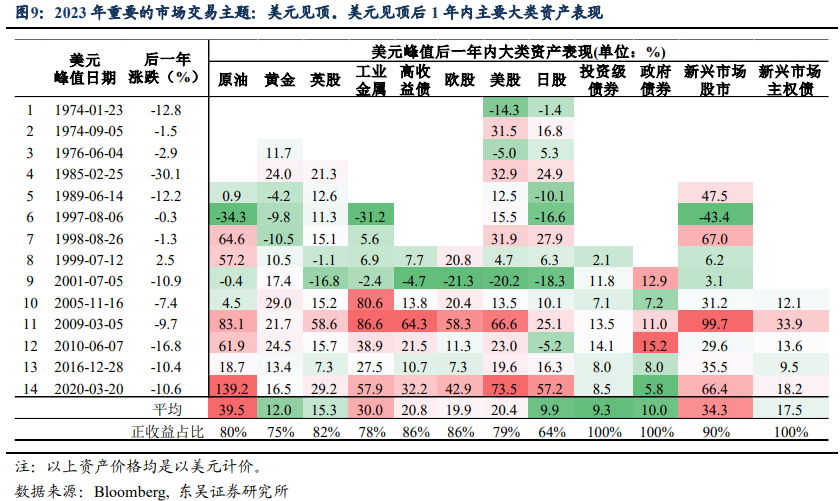

展望2023年,也许不是最佳,但我们依旧看好金、油、铜的上涨。与2022年相比,2023年至少在基本面和政策面上对于商品的支持将出现边际改善:基本面上,美国浅衰退下中国和欧洲需求将复苏反弹(尤其是中国);政策面上,海外发达经济体政策加速紧缩的拐点已至,2023年则可能进一步向停止紧缩演进。

不过,我们在之前的研究中指出,2023年新兴市场经济体的权益资产弹性可能会更大,商品表现难以拿到年度最佳,但我们依旧看好2023年黄金、原油和铜的上涨,其中黄金的确定性高,原油的弹性更足。

风险提示:海外货币政策收紧下外需回落,海外经济提前进入显著衰退,严重拖累我国出口。毒株出现变异,疫情蔓延形势超预期恶化。