美伊冲突火速升级引爆担忧,哪些市场受益、哪些遭拖累?一文读懂

- 备兑看涨期权ETF表现强劲,因股市疲弱,波动性高企;

- 2023年或仍将看到美股波动性居高不下,市场动荡;

- 关注三只备兑看涨期权ETF。

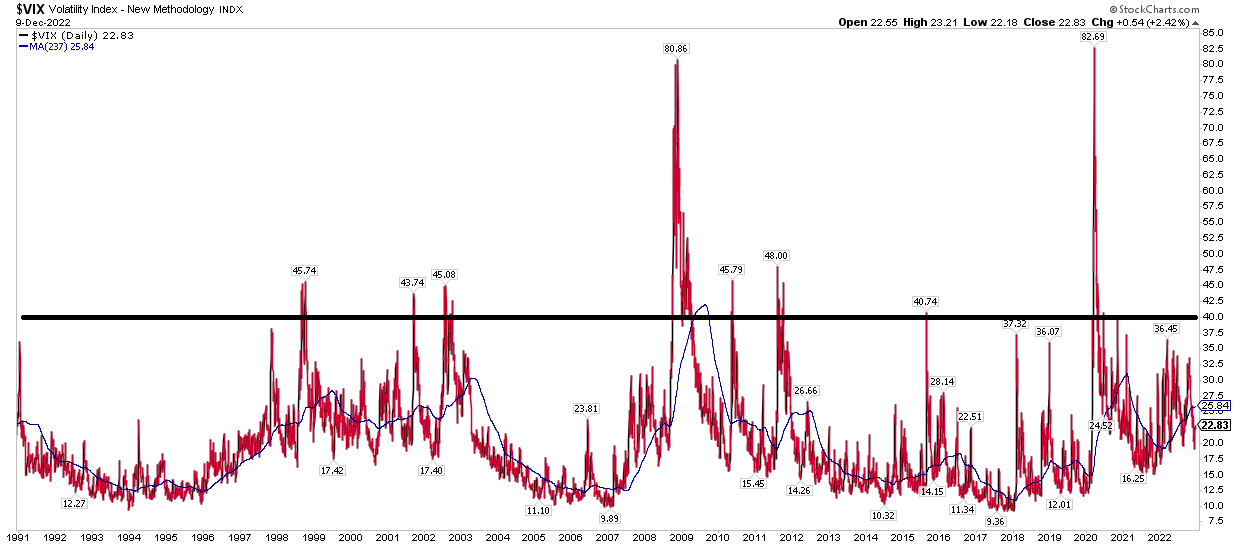

英为财情Investing.com - 虽然,美股2022年的波动率居高不下,但是那些预期VIX会大幅度波动的投资者,已经希望落空了——看空者今年面对的最好的情况,也就是美股表现最差的时候,VIX也只是偶尔升至30点左右的位置。

(VIX日线图来自Stockcharts.com)

考虑到今年市场面对的一系列问题,包括令人震惊的高通胀、美联储持续不断的大幅加息、房地产市场的崩溃、创纪录的汽油价格、以及俄乌冲突等等,投资者可能会期盼以上的任何一个事件会引发一波抛售潮,将所谓的「恐慌指数」VIX推升至40点以上——但我们没有看到。

显然,今年的VIX波动率虽然维持在高位,但是却没有极端走势。

尽管在此前的「恐慌时期」,波动率曾一度飙升至40以上,但以收盘水平计算,波动率今年的平均水平为26,一直限制在19至37之间。事实上,在30多年的历史中,VIX指数的平均水平略低于20。因此,2022年的期权溢价略高于正常水平。

而这使得备兑看涨期权(Covered call ETFs)基金看起来很不错:

备兑看涨期权通过衍生品投资来提高收益率,虽然听上去很复杂,但其策略其实很简单,大多数这类基金只是出售各自投资组合中所持头寸的看涨期权,这样一来,在大盘剧烈波动、股市走低的时候,这类基金的表现通常较好。

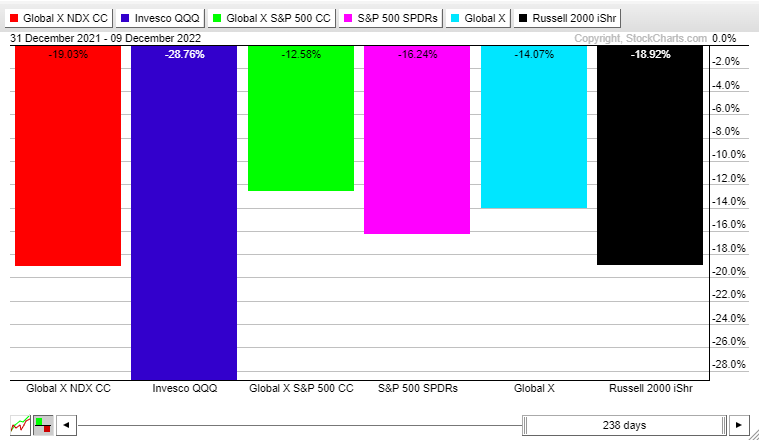

以下三只备兑看涨期权基金在过去12个月有较高的表现:

- Global X NASDAQ 100 Covered Call ETF(NASDAQ:{956249|QYLD}})今年以来的的累计涨幅已经超过了此前备受欢迎的基金Invesco QQQ Trust Nasdaq 100 ETF(NASDAQ:QQQ)近10个百分点。

- 第二大的备兑看涨期权Global X S&P 500 Covered Call ETF(XYLD)目前的累计涨幅也已经超过了标普500指数基金SPY逾4个百分点。

- 小盘股的备兑看涨期权基金Global X Russell 2000 Covered Call(RYLD)在2022年的回报率虽然下滑了14%,但是相较而言,iShares Russell 2000 ETF(IWM)则下降了19%。

(备兑看涨期权和指数基金的2022年度表现图,Stockcharts.com)

那么,2023年,备兑看涨期权基金的表现是否仍然会跑赢看涨的指数基金?

这个问题很难回答,但是由于波动性仍然保持在20以上的水平,明年上半年美股市场可能会持续波动,对于积极操作的投资者,和那些希望在股票市场保持一定风险保护的投资者来说,这或许是一个不错的策略。

现在,是时候好好审视自己的持仓了。

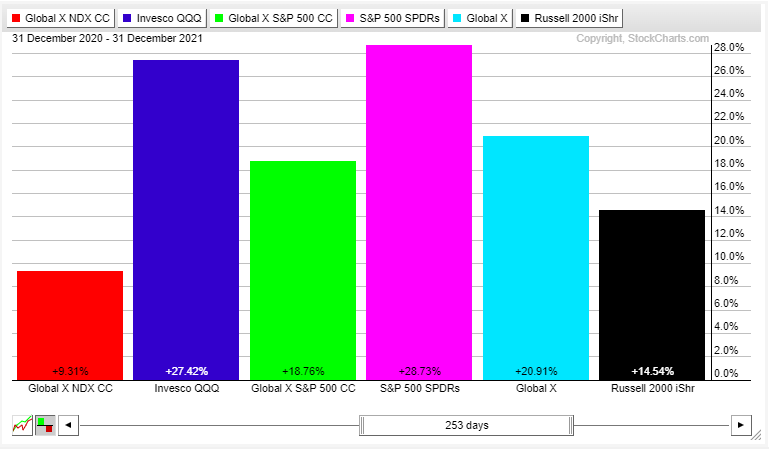

如果市场继续大幅上涨,波动性降低,备兑看涨期权几乎肯定会表现不佳,例如,更广泛的指数基金就在2021年以巨大的百分比击败了备兑看涨期权策略,而去年这一策略则表现更好。而且,这三大备兑看涨期权并不便宜,年费比率为0.60%左右。

(备兑看涨期权和指数基金的2021年度表现图,Stockcharts.com)

总体而言,现在又到了一年一度衡量来年移仓换股的时候,如果你看好波动性继续高企,股票回报率仍将处于低位,那么来年不妨配备一定比例的备兑看涨期权基金。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)