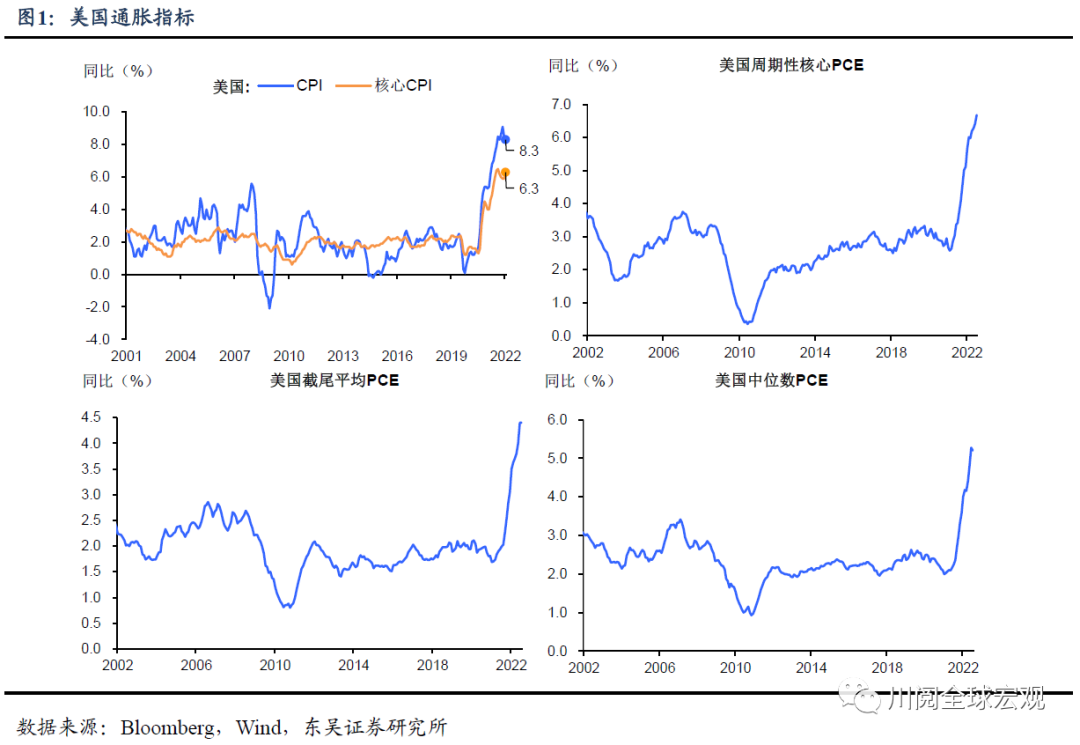

美国通胀回落路途坎坷,8月CPI降、核心CPI升,但二者双双超市场预期。数据发布后美元指数短线拉升超100点,美国三大股指期货跌超1%。如我们此前的报告所述,美联储再次踩了通胀的雷。而根据我们的预测模型,核心CPI回落至近4%要等到2023年三季度末。

通胀居高不下叠加强劲的经济数据作为后盾,美联储官员表态显示了其抗击通胀并防止其再度反弹的决心,年内美联储加息剑指4,我们认为9月议息会议加息75bp基本板上钉钉,并且后续11月和12月议息会议上至少有一次加息50bp。

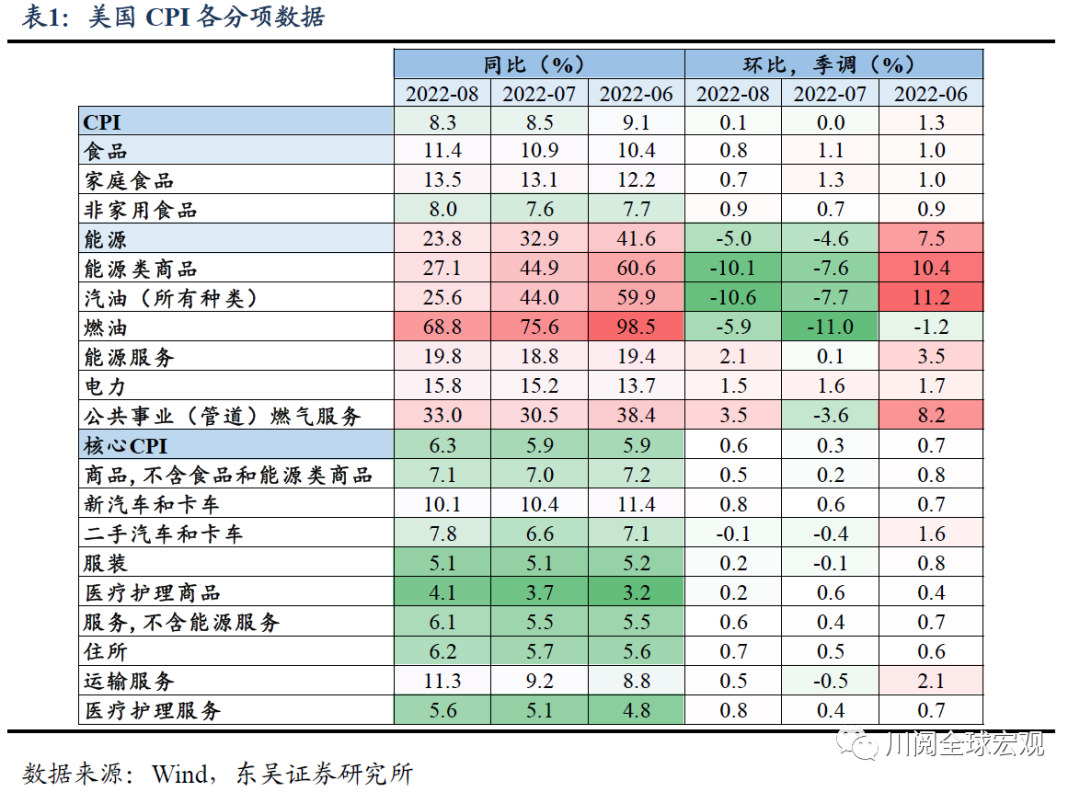

8月住房租金、食品和医疗是美国通胀背后的主要推手,能源的贡献下降。具体来看:

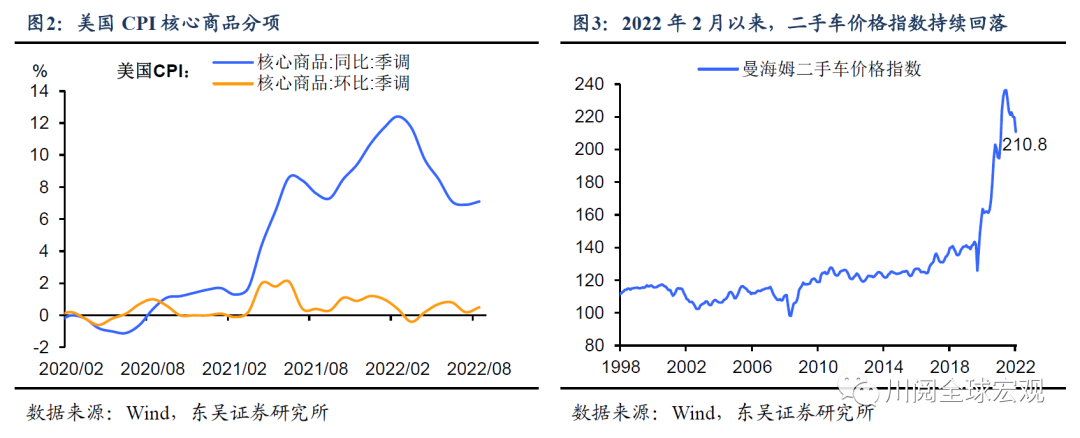

能源分项,7-8月环比增速持续为负,我们预计9月环比增速仍有下行空间,而在年底或将趋平。食品分项,8月同比增速升至11.4%,但环比增速回落至0.8%。如图2-图3所示,核心商品方面(占比美国CPI超20%),同比和环比增速在8月小幅回升,新车价格的上升抵消了二手车价格的回落(二者占比CPI相近,均约为4%)。

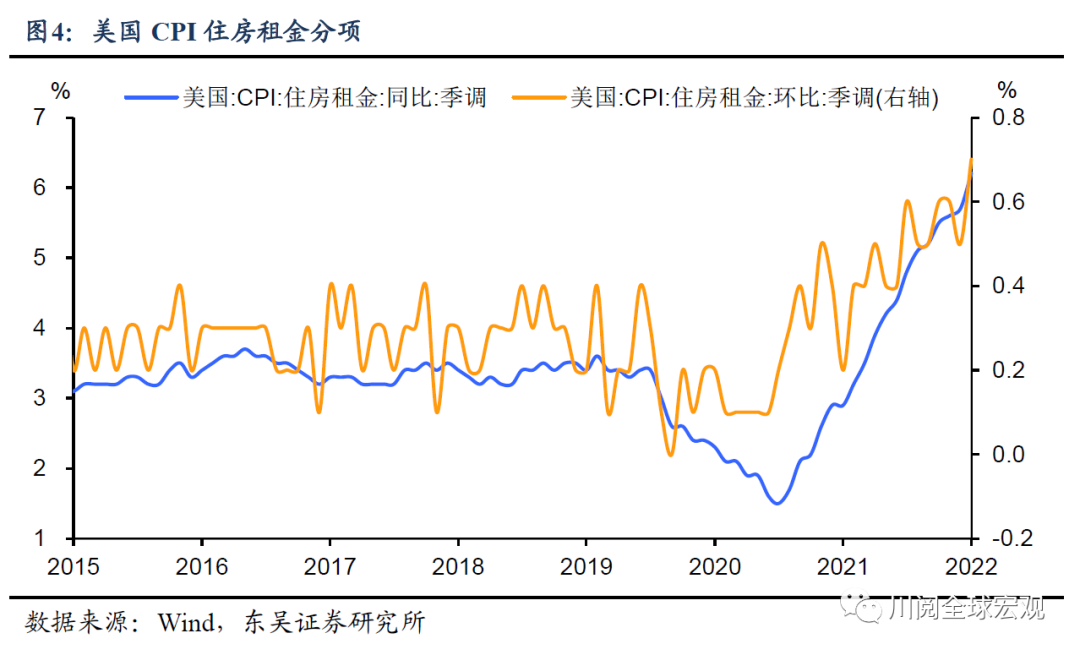

美国通胀的粘性很大程度上取决于住房租金,我们预计后者对前者的支撑将持续至2023年中。8月美国CPI住房租金分项同比增幅升至6.2%,环比增速升至0.7%(图4)。鉴于房价对于住房租金的传导存在滞后,住房租金的增长显然比当前美国经济的基本面要强劲。

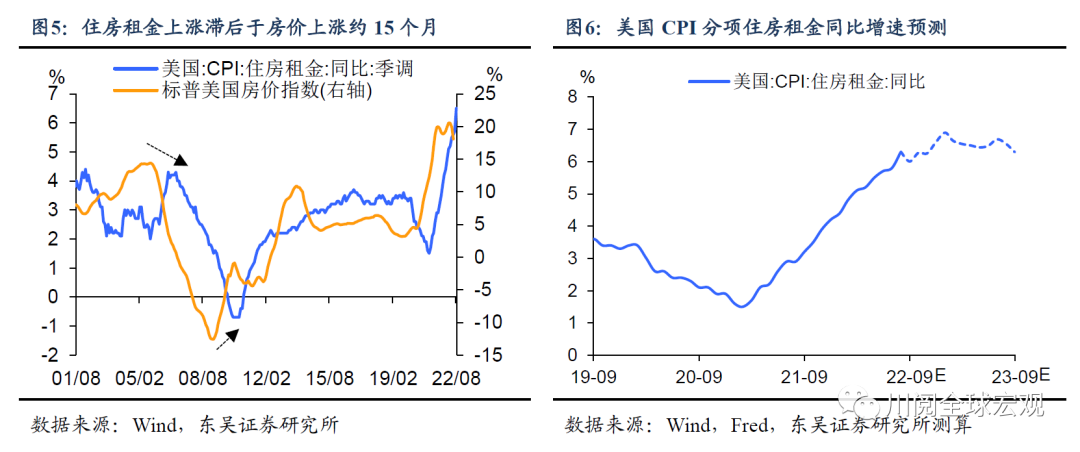

那么,后续住房租金分项的走势如何?根据我们的研究,标普美国房价指数对于住房租金有较好的领先性(约领先15个月),该指数跳升的趋势直到2021年9月才减弱(图5)。据此,我们的模型预测住房租金分项同比增速将于2023年1月阶段性见顶(增速在6.9%左右),而后续6-7月面临小幅回升的风险(图6)。

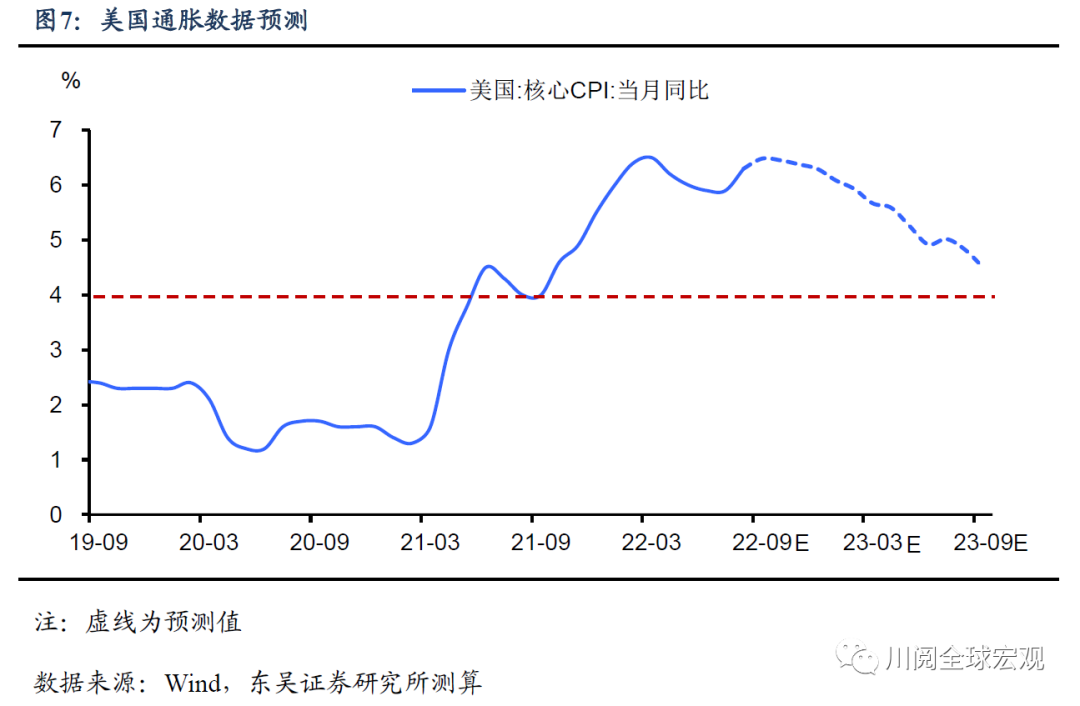

因此,尽管美国经济活动和就业市场或将在未来6-12个月放缓,助力通胀回落,但在住房租金的支撑下,这个过程将是缓慢的。我们的模型预测美国核心CPI有望在2022年9月触顶,并于2023年三季度末回落至将近4%(图7)。

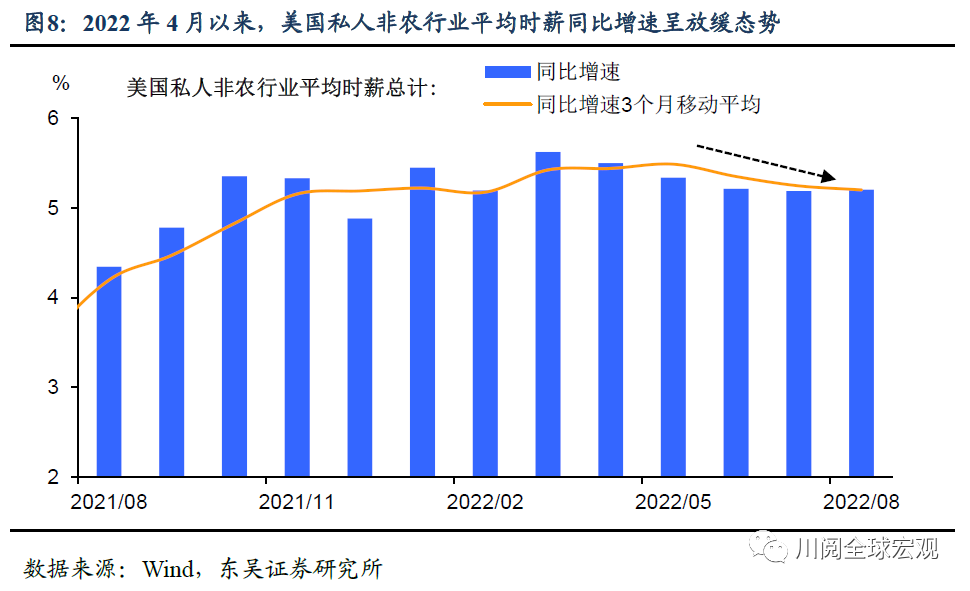

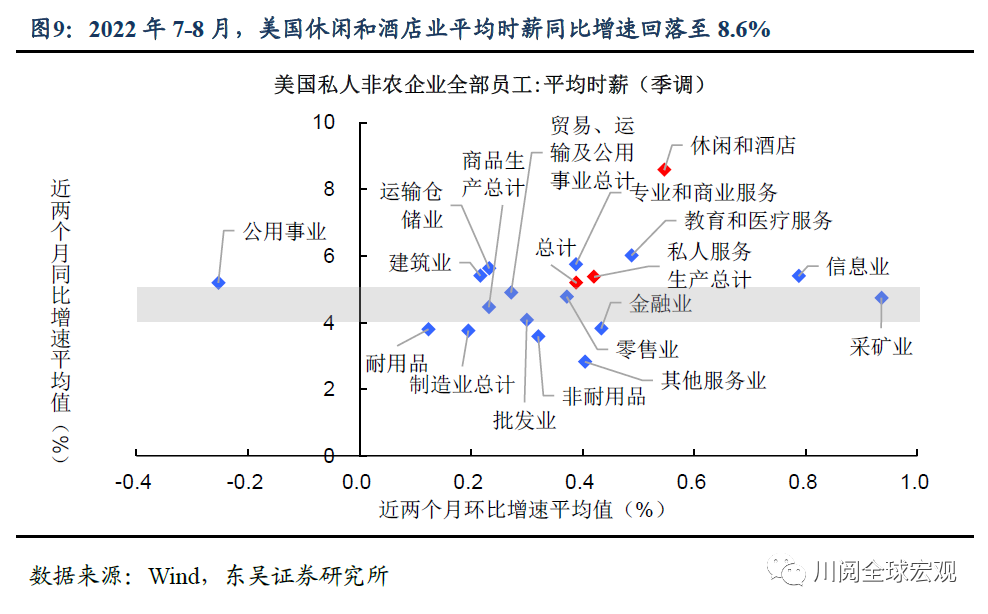

而美联储除了关注核心通胀的趋势,还关心其结构。相对于核心商品,服务业将更加清晰地反映加息抑制需求的效果,一方面因为前者还受到供给瓶颈的影响,另一方面美国消费正面临着从商品到服务的转移。而服务业中,薪资同比增速最高的休闲和酒店业,2022年7-8月薪资同比增速均值回落至8%附近(5-6月为10%),释放了积极信号(图9)。

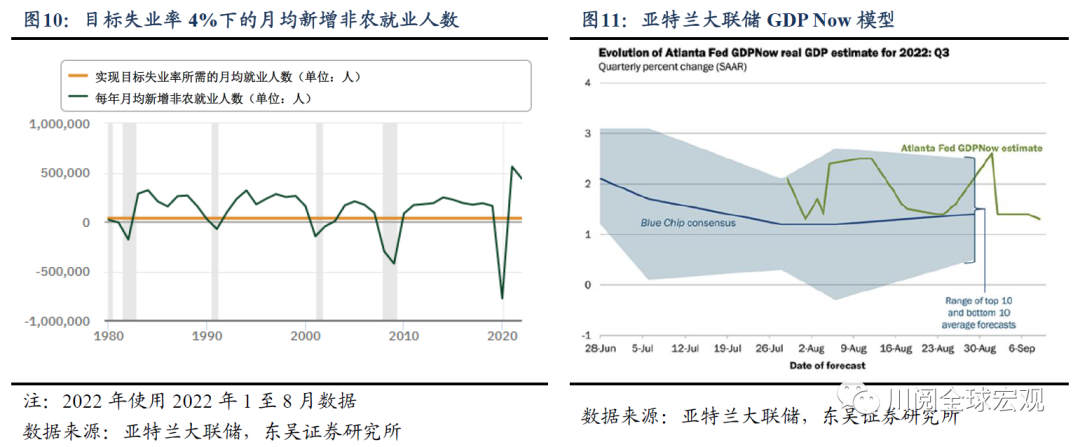

通胀数据外,美联储决策所参考的经济指标显示美国经济仍强劲,短期内陷入衰退的风险不大:先行指标方面,8月美国制造业PMI超市场预期,新订单回升至荣枯线以上;就业数据方面,8月非农就业也超市场预期,亚特兰大联储模型显示,2022年1-8月美国月均新增非农就业人数远高于目标失业率为4%下所需的新增非农就业人数(图10);GDP增速方面,亚特兰大联储模型预测三季度美国实际GDP环比增速为1.3%(图11)。

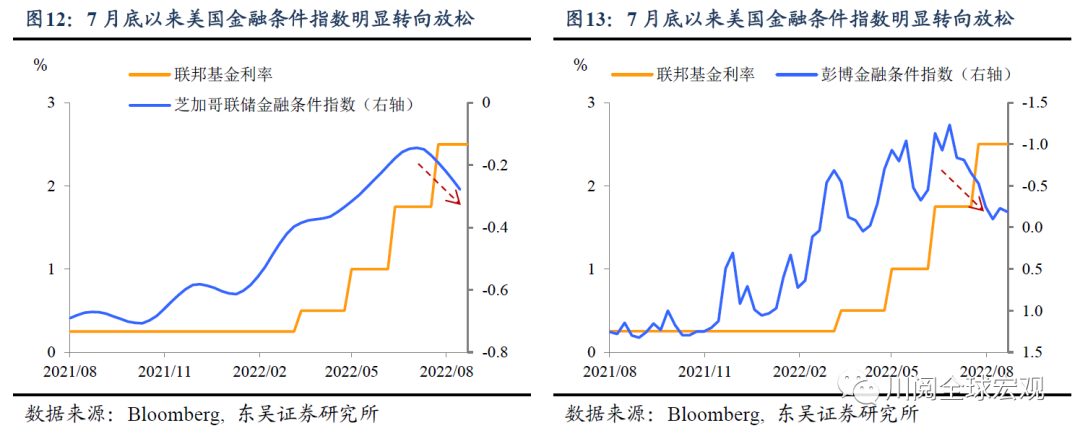

通胀回落不及预期 + 经济基本面仍强劲 = 年内加息直奔4。在7月美联储再次大幅加息75bp后,金融状况指数没有收紧,反而是放松了美股也有所反弹(图12-图13)。

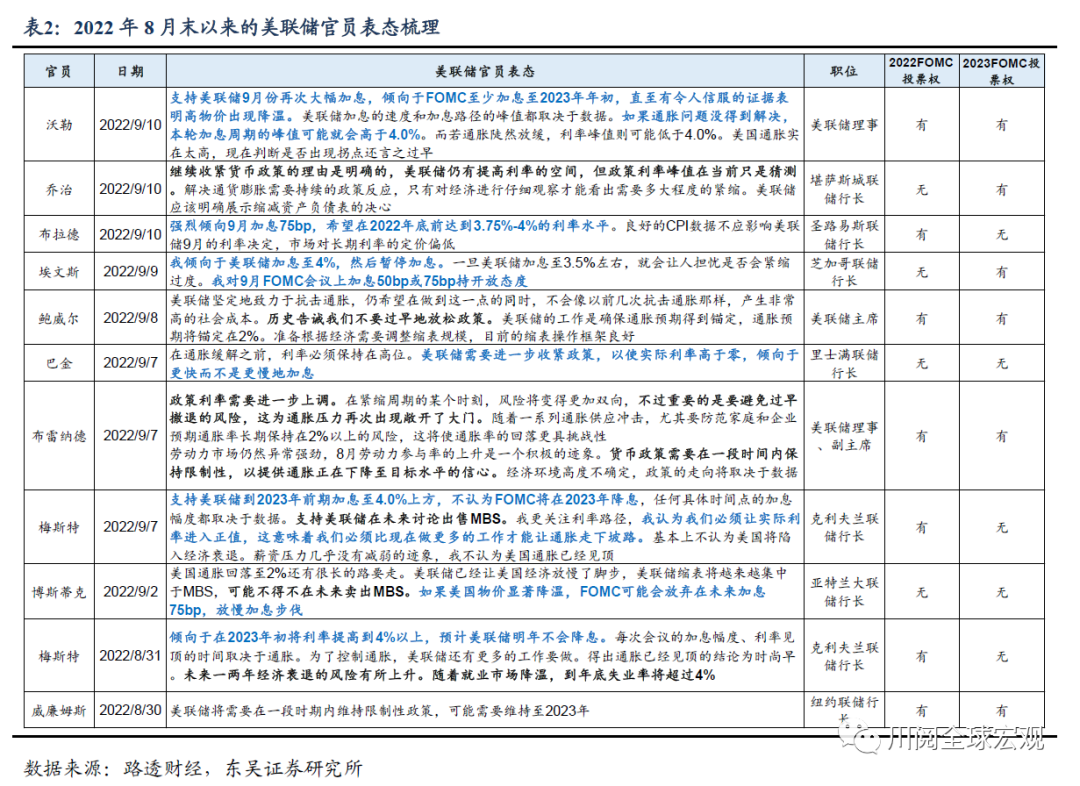

种种迹象都坚定了美联储加息的决心,这从8月末以来美联储官员的表态也可以看出,而偏鸽派的美联储副主席布雷纳德还指出过早停止加息的风险,或使得通胀压力再次回升(表2)。

总结来看,我们认为9月议息会议加息75bp基本板上钉钉,而在年内核心CPI难以回落至5%以内以及仍强劲的美国经济下,11月和12月的议息会议或仍将采用超常态的加息幅度,使得2022年政策利率终值升至4%。

风险提示:新冠病毒变异导致疫苗失效,确诊病例大爆发导致美国经济重回封锁;俄乌局势失控造成大宗商品价格剧烈波动