伊朗称允许部分国家船只通过霍尔木兹海峡 美军加油机在伊拉克坠毁 | 环球市场

- 在过去两个月的上涨之后,苹果股价较历史高点已经不到5%;

- 经济衰退背景下,苹果股价的这波涨势能否持续;

- 分析师看好苹果股价很快突破200美元,市值达到3万亿美元大关。

英为财情Investing.com - 在刚刚过去的几个月时间里,全球市值最高的科技巨头苹果 (NASDAQ:AAPL)的股价出现了飙升,虽然今年早些时候经历了熊市,但是目前的股价水平已经距离6月低点飙升了35%。

由于苹果的市值高达2.8万亿美元,因此它的涨跌幅度对标普500指数会产生巨大的影响。而苹果的投资者眼下面临的最大问题是,在当前的市场环境下,该股的这波涨势能否持续?

一方面,我们注意到,在公司发布的最新一份财报中,苹果的营收和利润都略高于市场分析师的预期,iPhone的销量也好于预期。也就是说,看上去市场对苹果产品仍然有较高的需求量。市场预期也随之升温。

另一方面,不可否认,短期内,一些风险因素仍然会对苹果股价的上涨产生阻力——美国经济仍苦苦挣扎,通胀仍维持在40年高位,而利率依旧不断上升——这些不利因素,都有可能会损害苹果产品和服务的市场需求量。

而今年早些时候,公司也曾警告说,三季度可能会很艰难,因为供应链受阻,销售额可能会减少40-80亿美元。

与此同时,苹果的供应商也已经出现了需求放缓的迹象。其中,美光科技(MU)上周警告称,本季度销售额将低于不到六周前的预期。而稍早前,QCOM、INTC和NVDA的营收预期也都令人失望。

除了这些风险因素以外,苹果的股价在这次反弹过后,看上去也较为昂贵。目前的股价是其未来12个月预期利润的27倍左右,而过去10年的平均市盈率为17倍,如果市场在短期内再度出现波动,那么苹果的估值泡沫无疑会遭到大幅挤压。

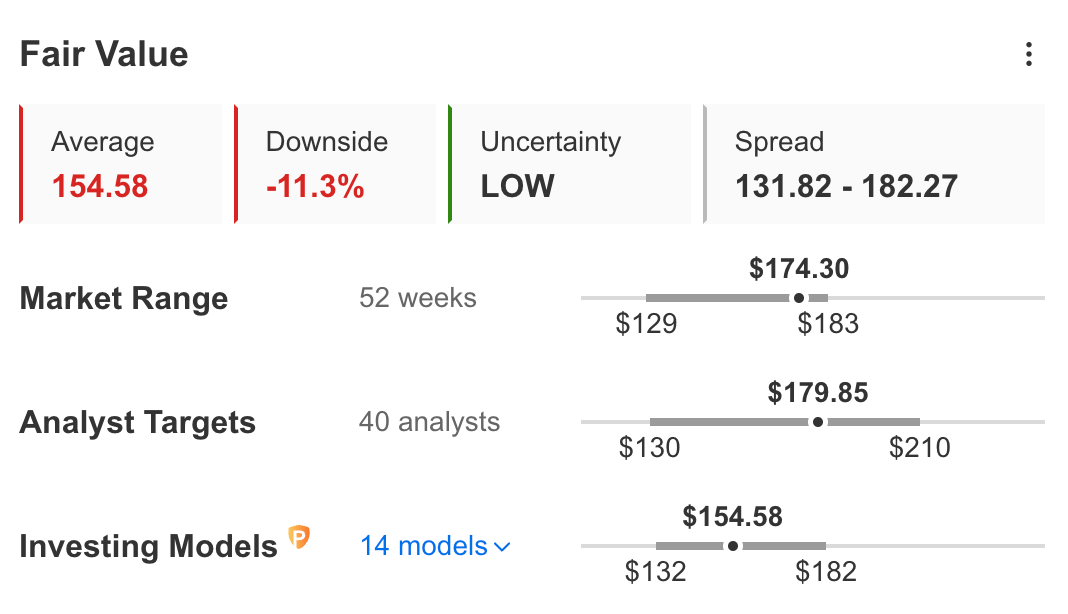

根据InvestingPro的估值模型显示,苹果目前的公允价值为154美元,而这意味着该股后市有11.3%的潜在下跌幅度。

无论如何,我们仍然认为苹果股票是值得投资者长期投资的标的,每一次的下跌,都是入场时机。

摩根士丹利在近期给客户的报告中预测,苹果的股价有望很快突破200美元,市值达到3万亿美元大关。该投行表示,虽然苹果采取了「Lifetime Value」商业模式,但是对于市场来说,其仍然是一家硬件公司。

所谓的「Lifetime Value」,中文翻译为「顾客终身价值」,又称为Customer Lifetime Value(CLTV/CLV),旨在建立所谓终身关系,就像建立夫妻或好友的关系一样。根据摩根士丹利的模型计算,在这一模式下,苹果用户每天在其产品或服务上将花费2美元,这一数字现在已经在美国iPhone用户中实现。

从长远来看,苹果公司的另一个优势是它的避险属性,以及在可能的经济衰退期间,返还大量现金的能力。苹果公司拥有约2000亿美元的现金,可以在需要的时候迅速增加股票回购计划,从而在困难时期支撑其股票。

总体而言,考虑到宏观经济的不利因素和需求的不确定性,苹果过去两个月的大幅上涨令其估值也大涨。话虽如此,对于那些希望持有大型防御型股票以度过潜在衰退的长期投资者来说,苹果仍然是一个很好的选择。而该股下一次下跌,可能是布局的正确时机。

信息披露:本文作者持有苹果股份。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)