(文:邵翔,段萌,李思琪)

本周标普500指数正式跌入近140年以来的第20次熊市,从历史上看,美股(在本文中美股和标普500同义)走熊和美国经济衰退往往“如影随形”。但目前看来,美股对于衰退的定价并不明显,下跌主要反映的是利率上涨带来的杀估值,企业盈利依旧表现稳健,市场对于后续美国经济衰退仍抱有疑虑。

我们认为,美国经济将在未来1年内陷入衰退,考虑到美国私人部门较之前更加稳健的资产负债表,这很可能是一场小型温和衰退(持续时间在10个月之内),据此我们预计本轮美股的低点在3100至3200左右,仍有约10%的调整空间。

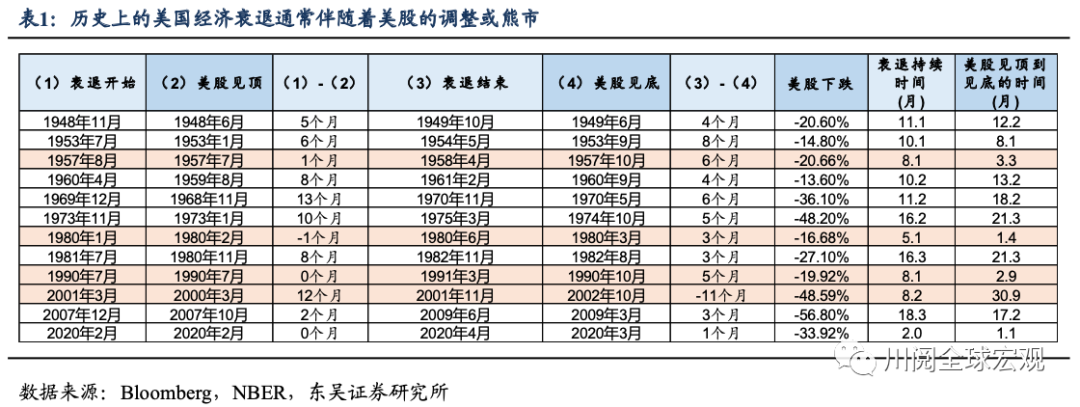

以史为鉴,美股走熊是经济衰退的重要“温度计”。二战结束以来,除了1961年、1966年、1987年的三轮美股熊市外,其余的熊市均伴随着美国经济衰退的出现。如表1所示,美股进入熊市通常可以作为衰退的前兆,而熊市的结束又提前于经济复苏:美股的见顶往往提前于经济衰退的开始,平均而言,在衰退到来前6个月见顶,并且在衰退结束前见底反弹。因此美国咨商会(Conference Board)在编制美国经济领先指标时,将标普500指数作为主要的输入变量之一。

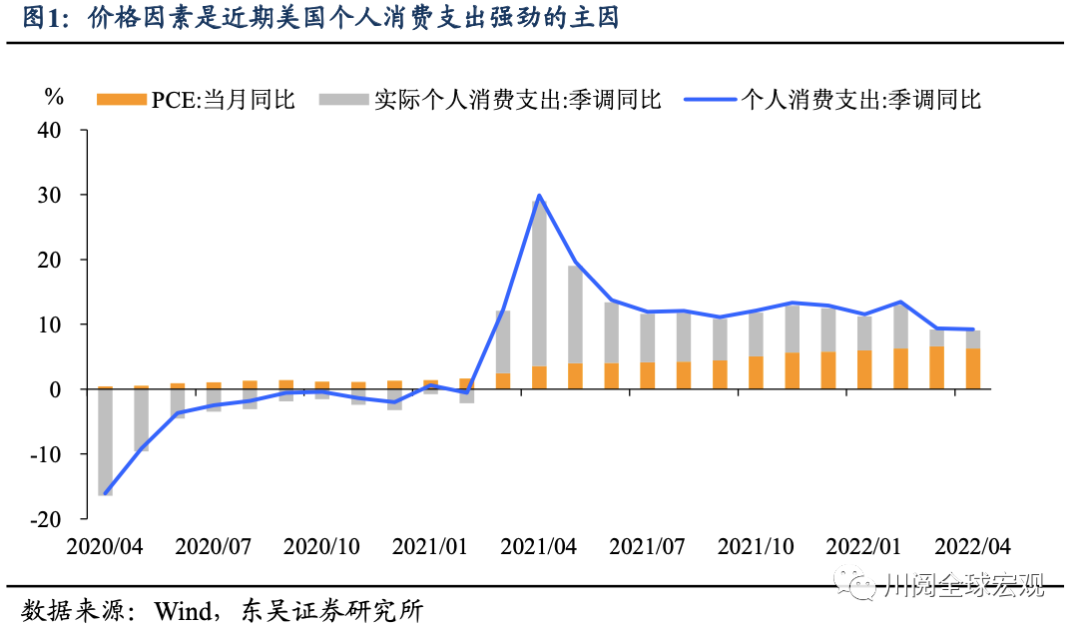

通胀过高是本轮美国经济衰退的“导火索”,失业率低则给了美联储“加一把火”的底气。一方面,全球能源紧张问题因俄乌危机而更加严峻,显著加剧了通胀压力,美国CPI同比增速已连续13个月超过5%水平。这既加大了美联储紧缩的压力,也开始反噬美国居民端的需求:从近期美国经济活动来看,虽然个人消费支出依然强劲,但价格因素是主要支撑因素,同时剔除转移收入后的实际个人收入同比已在2021年4月见顶后逐步回落,现已低于2019年平均水平(图1)。

另一方面,美国劳动力市场从2021年11月以来日渐紧张,持续低于4.5%的自然失业率水平,且已连续6个月维持在小于等于4%水平,这是美联储从3月加息25bp到6月加息75bp的重要底气。

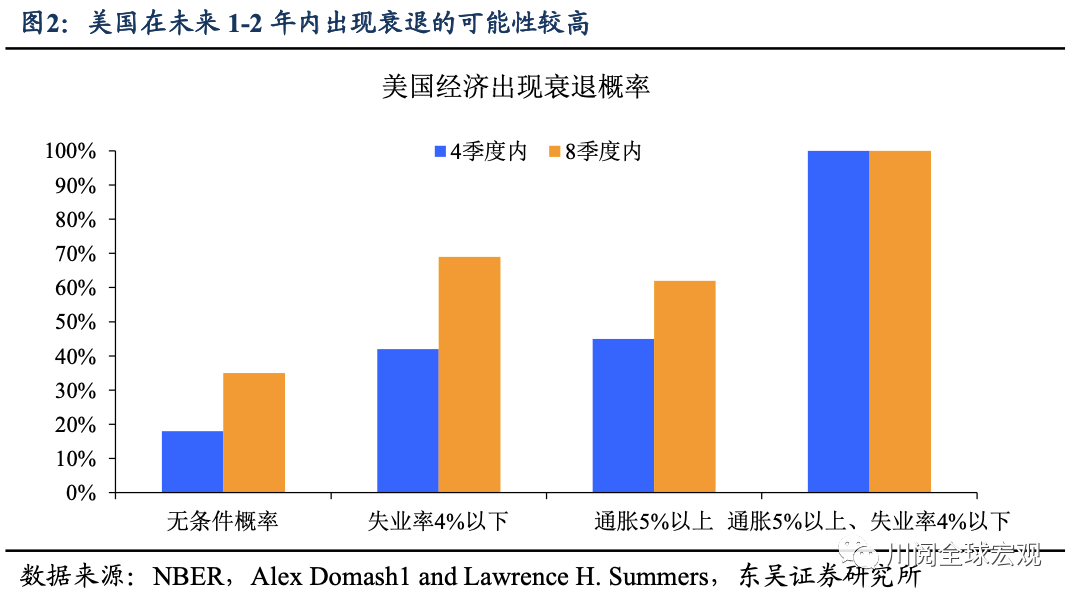

以史为鉴,通胀>5%+失业率

从目前的通胀与就业数据情况来看,美国经济在未来1年内出现衰退的可能性较高。考虑到当前美国私人部门,尤其是家庭部门资产负债较此前几轮危机有明显的改善,我们倾向于认为本轮衰退会较为温和。

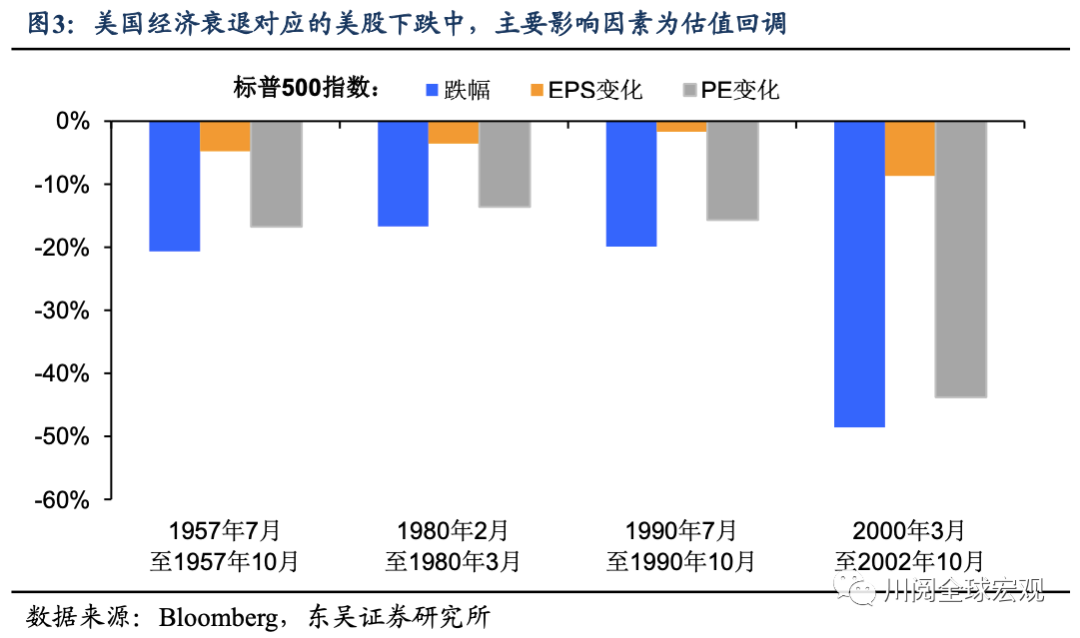

温和衰退下美股的平均跌幅为26.5%。1948年以来,美国经济衰退期持续时间小于10个月的情况共发生了四次(剔除新冠疫情爆发导致的衰退),对应的四轮美股下跌中,标普500指数从顶部到底部的平均跌幅为26.5%,分解来看,估值回调往往为主要原因,盈利收缩在后期发挥着重要作用(图3)。

我们选取了其中的三段进行复盘(1980年衰退美股未跌入熊市):

1957年7月至1957年10月:相对于经济衰退,美股下跌提前了1个月,本轮下跌持续了3个月,跌幅20.7%。主要原因为通胀超调下美联储政策紧缩,美股估值回调16.7%,后续美联储开始降息后股市反弹。

1990年7月至1990年10月:美股下跌和经济衰退同步,美股下跌持续了3个月,跌幅19.9%,估值回调15.7%。经济基本面恶化为主要原因,8月海湾战争爆发下油价飙升,通胀和失业率攀升,后续在海湾危机缓解、美联储降息刺激下,制造业PMI回升,通胀回落,美股反弹。

2000年3月至2002年10月:美股下跌提前于经济衰退12个月,本轮熊市历时31个月,跌幅48.6%,估值回调43.8%,并且美股的反弹滞后于经济的复苏。美联储加息叠加业绩恶化、监管趋严,互联网泡沫破裂,美股进入长熊,后续在经济触底回升、产业政策回暖、美联储降息救市等因素的共同作用下,美股才得以反弹。

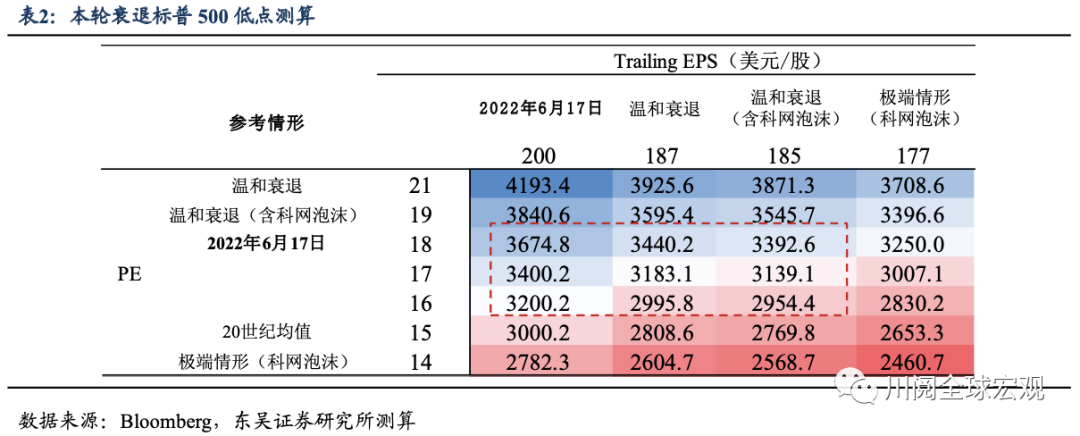

截至6月17日,标普自2022年1月高点已经跌落超23%,如果参考26.5%平均跌幅,标普本轮的低点约在3525,但是从PE和EPS的角度,综合经济周期、政策周期和情绪影响的特点,本轮标普的低点可能在3100左右(表2):

从估值角度,由于美联储不一般的鹰派,本轮标普的估值下跌程度已经超过以往温和衰退的情形。美股估值和美债收益率密切相关,考虑到美债短期内仍有较大冲高的可能(3.8%至4%),PE(截至6月17日为18.3)仍会下跌,但空间有限,接下来驱动标普调整的动力将主要来自于盈利。

从EPS角度,当前市场对于企业盈利明显是偏乐观。我们考虑温和衰退的情形——EPS自标普指数高点下跌3%至4%,如果估值保持在当前水平,则标普的阶段性低点在3400左右,如果估值进一步下跌至16倍,则标普的低点约在3000左右。

不过EPS和PE的低点往往不会同时出现(一般PE更早见底),我们认为3100至3200之间可能是更加合理的底部位置,对应的自高点的跌幅为33%至35%。

风险提示:新冠病毒变异导致疫苗失效,确诊病例大爆发导致美国经济重回封锁;俄乌局势失控造成大宗商品价格剧烈波动